Riscos sem medição # SP500

Ontem comentei quais são a principais perguntas a serem

respondidas neste ano. Assuntos na sua maioria econômicos ou relacionados a

política monetária, do qual, de uma certa forma, se pode associar alguma medida.

Porém, existem outros riscos cuja ocorrência não é possível elencar

probabilidade — se algum analista publica, é um grande chute! Na maioria são

riscos Geopolíticos. John Authers destaca na Bloomberg os principais.

Geopolítica. Por que se incomodar?

Há muito risco geopolítico por aí. A maioria da população

mundial poderá votar no líder de sua nação nos próximos 12 meses. Isso importa?

Depois de 2023, um grande ano para os ativos de risco, apesar da guerra na

Europa e no Oriente Médio e do confronto crescente entre EUA e China, é

tentador dizer que não. Se as ações podem subir nessas condições, por que se

preocupar?

Apesar disso, os investidores se importam — e passam muito

tempo se preocupando com isso. Para um indicador interessante, a equipe de

mercados emergentes do Citi entrevistou clientes sobre o que eles percebiam

como as principais preocupações para o próximo ano. Resumidos aqui, os

resultados mostraram que a geopolítica em geral e a eleição dos EUA em

particular saíram na frente de todas as apreensões mais convencionais sobre

inflação, crescimento e política monetária:

Isso é difícil, porque os investidores têm muita dificuldade em lidar com choques geopolíticos. A resposta a eles é geralmente difusa, e refratada através de muitas camadas diferentes. A invasão do Kuwait pelo Iraque em 1990 talvez seja a definição do que as pessoas têm em mente com a expressão “choque geopolítico”, mas provou ser a exceção e não a regra. A ocupação foi uma surpresa quase total e gerou uma resposta instantânea do mercado. O S&P 500 caiu brevemente em um mercado de baixa. Ele se recuperou rapidamente quando a questão foi resolvida através da Operação Tempestade no Deserto e da expulsão aliada do Iraque do Kuwait.

Poucos choques, no entanto, são tão claros. O gráfico

compara o S&P 500 de 1990 com 2022, quando a Rússia invadiu a Ucrânia. Ambos

os eventos horripilantes com ramificações óbvias para os mercados de energia,

eles tiveram uma recepção muito diferente. O S&P 500 realmente ganhou no

dia da invasão da Rússia, e depois de um desmaio ficou brevemente em ascensão

até que um mercado de baixa assumiu impulsionado por taxas de juros mais altas

do Federal Reserve. Embora o conflito na Ucrânia continue a ser profundamente

importante, teve um claro impacto mínimo nos mercados em 2022 (muito diferente

do Kuwait em 1990):

Nem todos os choques geopolíticos são iguais

A invasão do Kuwait pelo Iraque foi a exceção que provou a

regra

Em 2001, os ataques terroristas de 11/9 mudaram tudo e levaram a uma breve e aterrorizante liquidação assim que os mercados reabriram. Tudo isso foi recuperado em poucas semanas. Sem o 11/9, provavelmente não houve guerra no Iraque, e a história dos últimos 20 anos fica difícil de imaginar. Mas as repercussões não eram óbvias na época, e a princípio o choque foi rapidamente absorvido:

Depois do susto, a volta…

Só ao longo dos anos é que se podem medir os maiores choques

Assim, o efeito da geopolítica nos mercados é quase impossível de prever, mas tão importante que é necessário tentar.

Onde existe acordo: a política dos EUA é um grande risco

Mesmo com guerras quentes ceifando mais vidas na Ucrânia e

em Gaza, e com riscos óbvios de que esses conflitos se expandam, os EUA estão

no topo de todas as listas de problemas geopolíticos. O grau de polarização, a

disfunção de muitas instituições políticas e a probabilidade de que a eleição

seja disputada por dois candidatos profundamente detestados: o atual presidente

Joe Biden e o ex-presidente Donald Trump mais ou menos garantem isso. A

dinâmica do colégio eleitoral significa que o resultado pode cair para margens

minúsculas em alguns estados, consequentemente o resultado ficará em dúvida até

o último minuto (ou até mais tarde). Além disso, os vários processos legais

contra Trump e as possíveis candidaturas de vários pretendentes de terceiros

tornam a eleição ainda mais difícil de prever. Assim como o fato sombrio, mas

incontestável, de que qualquer um dos dois seria o presidente mais velho de

todos os tempos até o final de seu mandato. O risco de que um evento de saúde

possa mudar toda a disputa e a presidência subsequente é muito real (mas

impossível de mensurar).

O impacto será global. Ian Bremmer, fundador do Eurasia

Group, aponta que seu resultado afetará 8 bilhões de pessoas, “e apenas 160

milhões de americanos terão uma palavra a dizer, com o vencedor a ser decidido

por apenas dezenas de milhares de eleitores em um punhado de swing states”.

Dan Clifton, da Strategas Research Partners, sugere que a probabilidade de o

vencedor da eleição “se correlacionar com os mercados de ações de países

inteiros”. Isso já é visível no México, onde as ações tendem a ganhar sempre

que os democratas sobem nas pesquisas, e na Índia, onde preferem os

republicanos.

O ambiente político reforça a probabilidade de que o governo

em exercício tente ao máximo estimular a economia neste ano — positivo para o

curto prazo, mas altamente questionável para o longo prazo. Marko Papic, do

Clocktower Group, argumenta que o pivô do Federal Reserve em direção ao

dinheiro mais fácil no final de 2023 é impulsionado pela percepção de que o

próprio Trump é excepcionalmente perigoso. Ele acrescenta que, no caso

improvável de a Suprema Corte manter decisões no Colorado e no Maine para desqualificá-lo

de ser candidato: “Com Trump não sendo mais um risco para a República, o Fed

pode voltar a ignorar a política e fazer seu trabalho”.

Mas como isso afetará a relação conturbada com a China? É aí

que começa a divergência.

Onde há discordância: EUA-China

Bremmer, o decano dos analistas geopolíticos, divulgou sua

lista anual dos 10 principais riscos geopolíticos, e o conflito EUA-China não

estava nele. Isso porque ele vê a situação doméstica em ambos os países dando a

sua liderança um incentivo para diminuir o conflito e “gerenciar cuidadosamente

o declínio da relação à medida que enfrentam qualquer turbulência esperada”. A

economia da China não dá ao partido no poder qualquer margem para aventuras

militares. Ao reabrir um diálogo militar no final do ano passado, os dois

países deixaram claro que queriam reduzir a tensão.

O problema é que nenhum candidato à presidência dos EUA tem

qualquer incentivo para ser simpático com a China. Com a retórica provavelmente

ficando mais acalorada (mesmo sem medidas concretas sobre a política), isso

exacerba o risco de qualquer surpresa repentina da China. A equipe da Lazard

Geopolitical Advisory sugere que o “frágil desanuviamento EUA-China” será

colocado à prova:

Embora a dureza em relação à

China seja na maioria bipartidário, a eleição impulsionará uma retórica mais

assertiva em relação a Pequim. Nessas circunstâncias, um incidente nas relações

EUA-China poderia desencadear uma resposta mais incisiva.

O grande momento da verdade está chegando neste sábado,

quando Taiwan elege um novo presidente. O atual vice-presidente, Lai Ching-te,

que está em uma disputa competitiva a três, enfatiza em sua campanha que não

planeja perturbar o modus vivendi, mas vem do pró-soberania Partido Democrático

Progressista, o qual é muito desconfiado em Pequim. A China teria que fazer

algo em caso de vitória, mas o quê? Papic argumenta que a resposta

provavelmente seria apenas simbólica (talvez mais sanções econômicas ou exercícios

militares provocativos do tipo que se seguiram à visita da então presidente da

Câmara, Nancy Pelosi, em 2022) “dados os reengajamentos em andamento entre EUA

e China e restrições domésticas”.

Stephen Roche, da Independent Strategy, um observador de

longa data da China, é mais sanguinolento, dizendo que a China não poderia

lidar com uma vitória decisiva para Lai. “Forçado a escolher entre recuar ou

cumprir sua promessa de integrar Taiwan pela força, Xi escolherá o último”, diz

ele. “A esta altura do próximo ano, Pequim enfrentará Taiwan com bloqueios ou

invasão. O Ocidente defenderá Taiwan.”

Um ataque militar à ilha seria o maior evento geopolítico

pelo menos desde a queda da União Soviética. Se isso se transformasse em

conflito armado direto entre os EUA e a China, o mundo estaria no maior perigo

desde a Segunda Guerra Mundial. Os dois lados sabem disso. Por isso, muitos

afirmam, isso não vai acontecer. Xi Jinping já tem problemas suficientes para

lidar com a economia. O apoio dos EUA à Ucrânia adverte contra a agressão

chinesa — embora o debate atual sobre a ajuda a esse país no Congresso possa

mudar seu cálculo.

Onde há acordo: a desglobalização e seus

descontentamentos

Onde aparentemente ninguém discorda é na direção global das

viagens. Você pode chamar isso de dissociação, ou multipolaridade, ou

desglobalização, mas, em última análise, os fluxos internacionais de capital e

bens serão mais lentos. Isso deve amenizar os efeitos deletérios da

globalização, como a desigualdade no mundo ocidental, mas também levar um

machado às suas grandes vantagens, lideradas pela forma como a mão de obra

chinesa barata manteve a inflação engarrafada por décadas.

Roche afirma em seu artigo The Economics of the Grayzone que

os riscos geopolíticos “tendem a aumentar em vez de reduzir a inflação”. E

acrescenta: “Isto porque mais perturbam a oferta do que diminuem a procura (não

uma conclusão antecipada, mas um fato)”.

Como a globalização será descartada? Daniel Blake e Jonathan

Garner, do Morgan Stanley, sugerem haver uma bifurcação que se aproxima no

caminho entre “desarriscar” e “desacoplar”. O primeiro envolveria “uma redução

significativa, mas relativamente ordenada, do risco das cadeias de suprimentos

críticas e emergentes e do pipeline de inovação associado até 2030”, com as

empresas mudando o investimento estrangeiro. O risco é que isso se transforme

em uma dissociação em que “qualquer acidente ou incidente na arena

internacional poderia provocar uma resposta econômica muito mais aguda e uma

retaliação associada”. A disputa entre os EUA e a China sobre o acesso à

tecnologia, particularmente quando ela tem implicações de defesa, é um forte

exemplo disso, e seria claramente mais perigosa.

Como investir nesse ambiente? Clifton, da Strategas, sugere

que, do ponto de vista do investimento, “esta é a ascensão do mundo multipolar”

e, portanto: “As ações negociam mais como antes da queda do Muro de Berlim:

inflação e juros ligeiramente mais altos e índices de preço sobre lucro mais

baixos nas ações”. Em outras palavras, as condições criadas pela Queda do Muro,

e pela Grande Abertura da China, serão constantemente revertidas. O governo vai

ficar maior e tentar lidar com a desigualdade, o que não será ótimo para o

mercado de ações. É impressionante como muitos concordam em ambas as questões.

Também é muito difícil discordar.

- Xiii David, parece que complicou o meio de campo. E

agora o que fazer?

Se o Mosca usasse a análise fundamentalista para

tomar suas decisões, não sei o que poderia sugerir. Talvez faria como a maioria

fechando os olhos para esses riscos e me basearia em dados numéricos. Se não

desse certo, I’m sorry e mudaria de opinião. Como esse não é o caso,

deixamos o mercado nos falar o que fazer dentro dos nossos parâmetros e sempre

com stop loss ex anti.

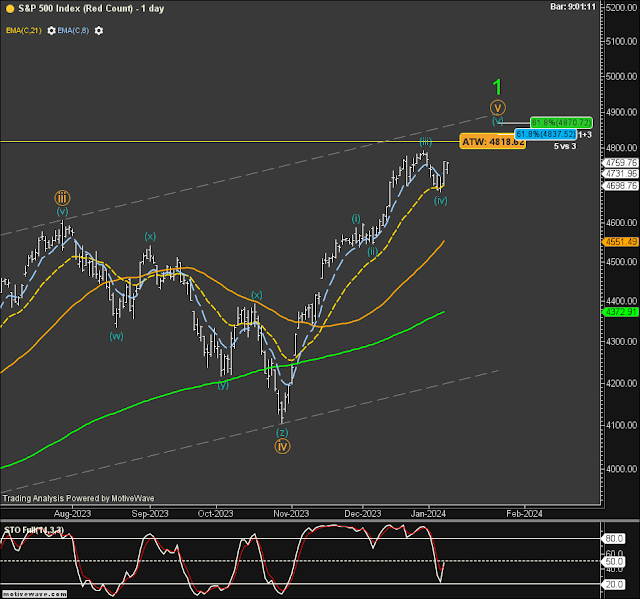

No post o-contrato-ousado fiz os seguintes

comentários sobre o SP500: … “oSP500 estaria em seu último lance de alta —onda

(V) azul. Isso teria consequências importantes a se considerar: como podem

observar no gráfico abaixo, existem dois níveis para o término dessa onda:

4.709 (alta de 1,5%) ou provável 4.813 (alta de 4%); depois uma correção terá

andamento cujo objetivo que ainda serão mais bem calculados são: 4.242 / 4.087

/ 3.938; por último lembrar que ondas 5 podem terminar antes” …

Essa atualização ocorreu há 4 semanas e a bolsa acabou encostando no objetivo que apontei acima, atingindo 4.782 no último dia do ano. Com esses novos desdobramentos fiz algumas mudanças na estrutura de ondas que são pouco perceptíveis para o leitor sem conhecimento da Teoria de Elliot Wave. O que importa é que nessa nova composição a onda (v) em azul ainda não terminou.

Nessa nova versão o SP500 deveria terminar no nível de 4.837/4.870, uma alta em relação aos níveis atuais um pouco superior a 2%. Sob esse prisma não parece um bom risco x retorno, porém, existe uma contagem alternativa muito positiva. O que fazer?

Eu comentei diversas vezes que não estava muito convencido

na associação das ondas para a bolsa americana. O motivo é que ela foge dos

padrões by the books, nada que viole alguma regra principal. Essa foi o

principal motivo da liquidação das posições — também pelo fato de estar no

final de um ciclo de alta da onda

1 verde.

Para responder à pergunta do parágrafo anterior – o que

fazer, hoje honestamente não sei! Vamos esperar o mercado nos dar alguma pista,

ele sempre dará, basta estar aberto e de preferência sem posição.

A ação da Apple apresenta característica singela por se encaixar em alguns critérios distintos. Naturalmente uma empresa Tech, mas também Growth, maior market cap mundial, além de representar um porto seguro função de seus elevados lucros e abrangência. Essa multi classificação tornou-se mais presente depois da pandemia quando seus múltiplos de P/L saltaram de 15 para 25, se distanciando do SP500. Alguns podem argumentar que existem outras ações com múltiplos superiores, o que é verdadeiro, porém nenhuma outra apresenta essa caraterística quadrupla, sendo assim, fica menos sujeito a intempéries dos mercados. Não é à toa que Warren Buffet a escolheu como a única empresa do ramo de tecnologia a compor seu portfólio.

O SP500 fechou a 4.756, com queda de 0,15%; o USDBRL a R$ 4,9065, com alta de 0,74%; o EURUSD a € 1,0928, com queda de 0,19%; e o ouro s U$ 2.029, sem variação.

Fique ligado!

Comentários

Postar um comentário