Invariavelmente sem retorno #SP500

Fora os ETFs, não sou fã de quase nenhum fundo. Como tenho

comentado ad nauseam, os custos cobrados em geral matam a performance no

longo prazo. Mas existe uma categoria que ainda é pior: os hedge funds,

que localmente são os multimercado. Os principais motivos nesse caso são dois:

o elevadíssimo custo da taxa de administração e o percentual da performance.

Sempre fiquei surpreso como um banco especializado na gestão

de recursos de terceiros de alta renda recomenda a alocação de 25% nessa

categoria em carteiras moderadas e acima. Existiria aí um potencial conflito de

interesses? Os bancos internacionais sugerem percentuais bem inferiores e

dificilmente passam de 10%.

Já comentei um estudo que realizei na FEA onde foram

analisados, entre 2005 e 2015, mais de 2.000 fundos multimercados. Considerando

o “Survivorship bias” — analisando somente os fundos que sobreviveram, sobraram

400. Uma carteira formada pelos 7 melhores fundos em período anterior que

variava de 36 a 912 meses, conseguia ultrapassar o CDI apenas em períodos de 3

meses, ou seja, você precisaria de uma estratégia de realocação de curtíssimo

prazo, exatamente o inverso do sugerido pelos gestores. Eu e uma outra aluna

realizamos esse estudo porque sempre desconfiei que não era um bom

investimento, o que ficou comprovado academicamente.

Nir Kaissar publicou um artigo na Bloomberg onde ressalta

que os Hedge Funds são uma categoria muito grande para performar melhor que o

mercado. Será?

Os fundos de hedge já foram o investimento mais atraente do

mercado, mas há muito tempo perderam o destaque para melhores desempenhos,

incluindo ativos privados, imóveis, startups de tecnologia e até criptomoedas.

A mais recente lembrança disso é o novo fundo

multi-estratégia de Bobby Jain, o Jain Global, que conta com US$ 5,3 bilhões em

compromissos e começará a ser negociado esta semana. No auge dos fundos de

hedge, um lançamento desse porte — um dos maiores de todos os tempos — por uma

das estrelas mais brilhantes da indústria seria notícia de destaque financeira.

O interesse tem sido morno.

A razão é que os fundos de hedge não geram lucros como

antes. Após um início fulgurante na década de 1990, seu desempenho tem estado

em declínio constante. Os gestores de hedge culparam vários fatores ao longo do

tempo, desde as avaliações persistentemente altas das ações e os vendedores a

descoberto agressivos até as taxas de juros baixas e, mais recentemente, a

escassez de talentos.

Mas o verdadeiro culpado pode ser expresso em uma única

palavra: capacidade. Simplificando, há apenas algumas oportunidades no mercado

para ganhos excessivos, talvez o suficiente para implantar com sucesso algumas

dezenas de bilhões de dólares. Quando centenas de bilhões de dólares começaram

a fluir para os fundos de hedge em meados da década de 1990, e certamente

quando eles se tornaram um negócio multitrilionário uma década depois, estavam fadados

a decepcionar.

Os fundos de hedge não têm incentivo para aceitar essa

realidade, pois isso exigiria que eles reduzissem seu tamanho, e eles ganham

uma fortuna em taxas — em média, mais de 1% ao ano em taxas de gestão, além de

quase 20% dos lucros. Então, em vez de abordar a questão central, eles tentaram

mudar seu discurso.

No início, os fundos de hedge se apresentavam como o local

ideal para seletores de ações estrelas e estratégias de investimento

esotéricas, como arbitragem de fusões, futuros geridos e paridade de risco. Mas

os seletores de estrelas eventualmente se aposentaram ou perderam a sorte, como

quase todos eles fazem, e as estratégias inovadoras de hedge funds se tornaram

convencionais e disponíveis através de fundos negociados em bolsa de menor

custo.

Então, o discurso se tornou “retornos superiores ajustados

ao risco”. Os fundos de hedge podem não conseguir superar regularmente o

mercado de ações, admitiram, mas são menos voláteis do que as ações. Você não

preferiria um retorno anualizado de 7% com um desvio padrão anualizado de 7% —

uma medida comum de volatilidade onde menor é melhor — dos fundos de hedge a um

retorno de 10% com 15% de volatilidade do mercado de ações? A resposta para

muitos investidores foi não.

Assim, os fundos de hedge mudaram novamente, desta vez

promovendo uma abordagem multi-estratégia, onde espalham suas apostas por

diferentes ativos e gestores de portfólio, como o Jain Global presumivelmente

fará. Tradução: se uma estratégia de hedge fund de alto custo provavelmente

decepcionará, os investidores devem tentar possuir mais delas. É quase tão

cômico quanto quando os bancos de Wall Street disseram aos investidores na

década de 2000 que comprar dívidas hipotecárias de alto risco se tornaria magicamente

mais seguro e mais lucrativo se os investidores colocassem mais delas em seus

portfólios. Isso não funcionou com hipotecas e não é provável que funcione com

estratégias de hedge funds.

Na verdade, os fundos multi-estratégia existem há algum

tempo, e seu histórico não é lisonjeiro. Como a indústria em geral, eles

começaram fortes na década de 1990 e início dos anos 2000 — o Índice de Hedge

Fund Multi-Strategy do Credit Suisse atingiu um pico de 10,7% ao ano durante a

década que terminou em 2004. Mas foi ladeira abaixo desde então, com o índice

retornando apenas 5,2% ao ano durante os 10 anos até maio.

Compreensivelmente, os fundos de hedge não gostam de ser comparados ao Índice S&P 500 porque é uma estratégia diferente. Mas se o objetivo é ganhar o máximo de dinheiro possível, então é justo perguntar como os fundos de hedge se comparam a um dos investimentos mais baratos, fáceis de possuir e de melhor desempenho que existe. E a resposta não é favorável. O S&P 500 superou o índice multi-estratégia em 3,5 pontos percentuais ao ano desde 1994, incluindo dividendos, e o superou em cerca de dois terços das vezes em períodos móveis de 10 anos.

Os fundos multi-estratégia dizem que teriam um desempenho melhor se não estivessem tão desfalcados. “Uma das restrições mais significativas na indústria é a disponibilidade de talentos”, disse Pablo Salame, co-CIO da Citadel, em uma entrevista recente. Está tão difícil encontrar ajuda atualmente, aparentemente, que a Citadel teve que devolver US$ 25 bilhões aos clientes desde 2017 porque não tinha gestores de dinheiro suficientes.

Isso é difícil de acreditar. Certamente, a Citadel poderia

ter alocado mais dinheiro para o time existente de gestores. Mais

plausivelmente, a Citadel abriu mão de taxas sobre US$ 25 bilhões porque não conseguiria

gerar retornos excessivos sobre essa quantidade de dinheiro, não importa

quantos gestores estelares possuísse.

Se os fundos de hedge não reconhecerem suas limitações de

capacidade, os investidores eventualmente o farão por eles. Os fundos de hedge

norte-americanos gerenciavam US$ 3,7 trilhões no final de 2023, ante US$ 2,2

trilhões em 2014, de acordo com a fornecedora de dados Preqin, mas o

crescimento dos ativos é em grande parte atribuível ao aumento dos preços dos

ativos. Os fluxos líquidos para os fundos de hedge norte-americanos reduziram-se

a um fio de água nos últimos anos,

somando apenas US$ 4,6 bilhões desde 2015 até o ano passado. Mesmo que os

investidores não retirem seu dinheiro dos fundos de hedge, a indústria perderá

participação de mercado à medida que novos capitais sejam alocados para outros

lugares.

Um fundo compreendeu bem sua limitação de capacidade. O Medallion Fund da Renaissance Technologies é o fundo de hedge de melhor desempenho de todos os tempos. Ele estima sua capacidade em cerca de US$ 10 bilhões e retorna dinheiro aos investidores regularmente para mantê-lo nesse tamanho. O fundo é tão restrito, de fato, que não há espaço para investidores externos. Os fundos que a Renaissance oferece aos investidores externos não são mais notáveis do que os de seus concorrentes.

Alguns fundos de hedge podem continuar a ganhar muito dinheiro para alguns poucos sortudos. A indústria não pode fazer melhor do que isso em seu tamanho atual, não importa quantos talentos contrate. A única questão é quanto tempo levará para os investidores aceitarem isso.

Outro dia estava lendo um capítulo de um livro que já citei

aqui, “The Intelligent Fund Investor”, de Joe Wiggins, cujo título era:

Performance passada é um indicador terrível para escolher um fundo. Como assim,

não deveríamos escolher um fundo pela sua performance passada? O que deveria

ser então? Para não alongar no assunto, o que ele enfatiza é que, na maioria

das vezes, isso ocorreu por sorte, já que esses fundos, depois de resultados

acima do benchmark, passaram a ter um desempenho pior. Essa análise foi feita

para fundos de ações ativos, mas certamente se pode estender aos hedge funds.

Boa parte da minha vida estive dentro deste *métier* e pude

constatar que, por mais que se tente, não é possível manter um retorno que

compense para os clientes. No Brasil, as elevadas taxas de juros, de certa

forma, dissimulam os resultados, além da forma ilusória que se apresenta o

*track record*, partindo de um ponto no tempo ao invés de mostrar a

rentabilidade anual a partir de qualquer dia. Mas o cliente não é tolo; mais

dia, menos dia, percebe e resgata – isso se não acontecer uma queda mais expressiva

que antecipe essa decisão.

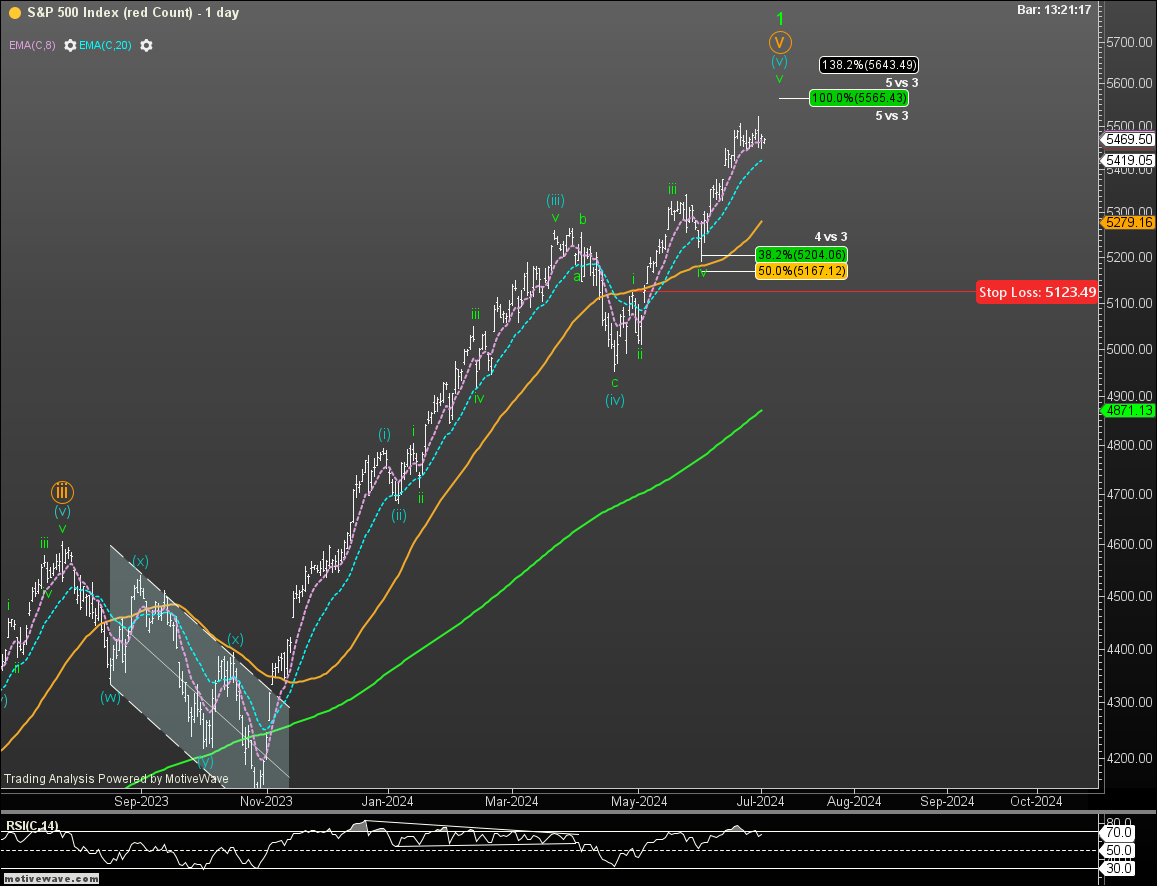

No post “a-difícil-tarefa-de-primeiro-lugar” fiz os

seguintes comentários sobre o SP500: ... “Houve uma leve retração nos

últimos dias, o que deixa o quadro incerto à frente: novas altas ou correção em

andamento? Tentar buscar o ATH — “all time high” — é praticamente impossível,

só acontece por sorte” ...

O debate nos EUA veio atrapalhar um pouco a festa da bolsa. O Biden parece mais um ET que presidente da maior potência mundial e, por enquanto, disse que não abandona a sua candidatura. Como consequência, Trump ganha espaço nas apostas. O que isso influenciou? Como ele é um “gastão” sem recursos disponíveis e dado toda a discussão sobre a sustentabilidade da dívida americana, os juros longos subiram. A repercussão sobre a bolsa foi pequena, talvez tenha ficado mais indecisa do que indicando uma mudança de rumo.

Como os leitores sabem, tenho duas opções de trajetória e

recentemente fiquei mais propenso à opção mais altista que se encontra acima.

Posso confessar que, na semana passada, particularmente na sexta-feira, eu

quase dei uma sugestão de compra quando foram publicados os dados de inflação

pelo PCE – indicador usado pelo Fed, mas resolvi aguardar o final do pregão e

desisti. Hoje estou publicando o gráfico da opção que tem uma pequena alta

final (pode nem ter!) seguido por quedas.

Como podem notar, o objetivo dessa alta seria ao redor de 5.565 / 5.643 e, na sequência, uma queda razoável até os níveis de ~4.200. Preciso enfatizar que no cenário mais altista também parece existir uma queda, porém mais adiante.

Está confuso? Não é o único! Hahaha... em situações assim,

só existe uma coisa a fazer: *Let the market speak!*

Olha a “carteirinha” em ação. Hoje recebi o relatório que tenho acompanhado com assiduidade. Elaborado pelo Goldman Sachs, o mesmo acompanha como anda a adoção da IA nas empresas americanas. Os resultados do segundo trimestre permanecem modesta, mantendo praticamente inalterado o nível anterior (aumento de apenas 0,2%). Embora uma grande parte das pequenas empresas estejam experimentando IA, a maioria ainda não definiu um caso de uso claro para os negócios ou programas de treinamento de funcionários, e muitas ainda têm preocupações sobre compatibilidade de dados e privacidade. O impacto no mercado de trabalho também tem sido acanhado, poucas contrações e demissões relacionadas.

O SP500 fechou a 5.509, com alta de 0,62%; o USDBRL a R$ 5,6630, sem variação%; o EURUSD a € 1,0745, sem variação; e o ouro a U$ 2.330, sem variação.

Fique ligado!

Mas aqui no Brasil o IHFA até que não performa mal, de um olhada...o que mata eh o maldito come-cotas

ResponderExcluirNão conhecia esse indicie obrigado pela dica. Fui consultar o resultado e obtive os seguintes números no ano: Rentabilidade = + 0,09%; volatilidade = 2,70%; Sharp = -4,14%. Você acha isso bom quando comparado com o CDI cujo retorno é superior a 5% e a volatilidade 0%? Andei verificando a metodologia que parece ser ponderada pelo tamanho do fundo dando boa credibilidade a seu resultado. O grande problema para o investidor é que não é possível investir recursos nesse índice a não ser que seja lançado um ETF. Continuo com a mesma visão colocada no post. Não gosto da categoria por todos os argumentos colocados!

ResponderExcluir