O efeito colateral #S&P500

Parece que Michael Makia da Bloomberg deu uma espiada no

blog do Mosca, porque as semelhanças entre o artigo dele, publicado hoje, e o

“Trumpvid-25: O Furacão de Uma Crise Fabricada” publicado ontem são sugestivas!

Ambos jogam luz no caos atual dos mercados, com as tarifas de Trump espelhando

o pesadelo da Covid-19: investidores desfazendo posições em ações em ritmo

acelerado, demanda por hedges em ascensão vertiginosa e uma incerteza política

que eleva a volatilidade a patamares reminiscentes da pandemia. Enquanto Makia

reflete sobre valuations fragilizadas, o Mosca já apontava – com precisão, não

devaneio – que esse “Trumpvid-25” é uma crise autoinfligida, uma decisão que

compromete cadeias de suprimento e a confiança global, conduzindo a economia a

instabilidade.

Os efeitos colaterais das tarifas se manifestam como uma

terapia mal calibrada, cujos impactos se alastram pelo sistema econômico

global. Imagine os Estados Unidos como um paciente submetido a uma intervenção

arriscada, conduzida por um líder que despreza os sinais de alerta. Trilhões de

dólares evaporaram dos mercados em poucos dias, com perdas expressivas em

empresas dependentes do comércio internacional, como a Apple, evidenciando a

fragilidade das cadeias transnacionais. Esse não é um ajuste trivial; é uma

ruptura estrutural que remete aos choques de 2020, mas agora desencadeada por

uma escolha política deliberada. A confiança econômica, alicerce essencial, foi

abalada, lançando uma onda de instabilidade que atinge investidores, empresas e

consumidores em escala mundial.

A Bloomberg registra uma volatilidade acentuada, com o VIX

em patamares críticos e volumes recordes de opções refletindo uma busca

desesperada por proteção. As tarifas, potencialmente superiores a 25% em média,

conforme estima Bill Dudley, funcionam como um catalisador inflamatório,

elevando custos de importação e pressionando preços domésticos. Jonathan Levin,

em sua análise penetrante, alerta para um efeito colateral ainda mais grave: o

risco de os EUA perderem seu status de porto seguro. O privilégio sustentado

pela confiança no dólar e nos Treasuries, está em xeque – o dólar perdeu valor

desde o anúncio, e as taxas dos Treasuries oscilam de forma atípica em meio a

um venda significativa. O "steepening" da curva de juros, com títulos

longos ganhando terreno sobre os curtos, é um indicador claro desse abalo: o

mercado questiona se os EUA ainda são o porto seguro em tempos de crise, um

efeito colateral que ameaça décadas de hegemonia financeira.

A reação da China intensifica esses riscos. Beijing, com sua

determinação de “lutar até o fim”, mobiliza recursos estatais e afrouxa o yuan

para amortecer os impactos. Esse posicionamento revela um efeito colateral de

alcance global: os orientais, fiéis à sua tradição, não se curvam sob pressão –

preferem resistir até o limite a negociar concessões tarifárias. Essa

intransigência, típica da mentalidade chinesa, é um complicador formidável,

dado o papel central do país nas redes globais de comércio. A Bloomberg destaca

injeções bilionárias em ETFs e uma recuperação parcial nas bolsas após quedas

expressivas, mas o yuan em mínimas recentes expõe a vulnerabilidade subjacente.

Esse confronto não se limita a uma disputa bilateral; ele reverbera por

economias interdependentes, amplificando a instabilidade.

O Federal Reserve enfrenta um efeito colateral de

complexidade singular: uma encruzilhada entre pressões inflacionárias e

crescimento ameaçado. Mohamed El-Erian adverte com lucidez: Jerome Powell não

pode sucumbir à tentação de afrouxar a política monetária diante da

turbulência, uma reação que o mercado, moldado por decisões passadas, parece

antecipar. As tarifas injetam incerteza em variáveis críticas como preços e

empregos, e o Fed, ainda marcado por equívocos anteriores, carece de uma

resposta clara. A inflação, amplamente esperada, permanece uma incógnita em sua

magnitude; estimativas sobre custos e margens carecem de validação prática, e o

rótulo de “temporária” soa mais como especulação do que fato. Esse dilema expõe

o banco central a um risco de erro histórico, um efeito colateral que testa sua

autoridade em um momento delicado.

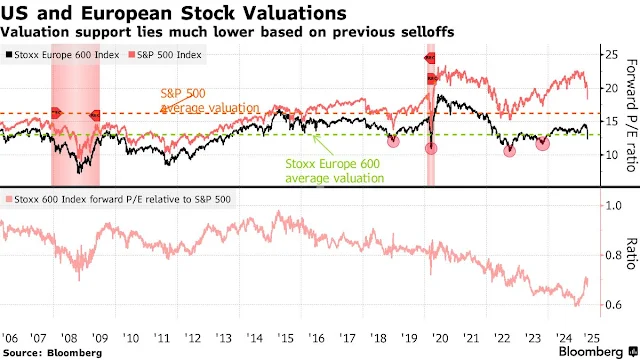

A pressão sobre os mercados globais revela outro efeito

colateral de proporções sistêmicas: a erosão da estabilidade que sustenta o

comércio e o consumo. A interconexão entre os EUA e a Europa amplifica os

impactos, com valuations pressionadas refletindo uma tensão que transcende

fronteiras, conforme registra a Bloomberg. Esse cenário não se limita às

esferas financeiras; ele compromete a capacidade das empresas de planejar

investimentos, abala a previsibilidade dos negócios e transfere custos

inevitáveis aos consumidores, que enfrentam um horizonte de preços elevados e

incerteza prolongada. O que se desenha é uma reação em cadeia que atinge a base

da economia real, um efeito colateral que desafia a resiliência de um sistema

já sobrecarregado.

Os efeitos colaterais dessa política configuram um cenário

de alerta máximo: uma economia global interligada sofre as consequências de uma

decisão unilateral, e o contágio se propaga sem uma solução evidente à vista. A

reversão, embora cogitada por muitos, enfrenta barreiras enraizadas em posturas

inflexíveis, prolongando os desdobramentos. No Mosca, seguimos atentos – o que

sinalizamos não foi conjectura, mas uma leitura precisa de um cenário cujos

impactos apenas começam a se desdobrar.

Análise Técnica

-----------------------------------------------------------------------------------------------------------------

No post “Delegando para Modelos”, comentei sobre o S&P

500: “A onda 4 azul revela-se cada vez mais complexa. Com essa nova

perspectiva, o índice pode enfrentar uma queda adicional, projetada entre 5.450

e 5.400. Se esse suporte não se mantiver, níveis mais baixos, possivelmente

próximos de 5.300, entram em consideração.”

Com quedas raramente vistas nas bolsas e nos mercados de

risco, os limites mencionados foram ultrapassados com facilidade. Ajustei a

contagem de ondas e mantive a opção adotada em análise, mas admito que já tenho

outra hipótese em mente. Vou dar ao S&P 500 uma última chance de reagir

antes de adotar essa alternativa. Segundo a opção atual, o nível crítico que

ainda tolero está destacado no retângulo do gráfico. Isso não implica uma

recuperação imediata – pode haver demora, talvez com a formação de um triângulo

–, mas falo aqui de limites de preço, não de tempo.

- David, chega de rodeios e revela logo essa outra

hipótese! Afinal, com o Trump no comando, o que pode melhorar?

Veja bem, se nem Trump sabe ao certo o que vai fazer ou como as negociações

vão se desenrolar, como eu poderia prever? Como sempre reforço no Mosca, nossa

análise não se baseia em fundamentos ou política – nosso foco está nos

gráficos.

O S&P500 fechou a 4.959, com queda de 2,02%; o USDBRL a

R$ 5,9965, com alta de 1,40%; o EURUSD a € 1,0956, com alta de 0,48%; e o ouro

a U$ 2.948, sem alteração.

Fique ligado!

Comentários

Postar um comentário