As viúvas do Lehman Brothers #nasdaq100 #usdbrl

Hoje faz 15 anos que o Banco Lehmann Brothers quebrou, me

lembro bem desse dia foi um grande stress. Antes dele, o Fed interveio de forma

indireta “convidando” alguns bancos a comprarem instituições financeiras que

estavam a beira da falência, tais como: Bank of America comprou a Merrill Lynch

– uma das maiores corretoras americanas, o JP Morgan comprou a Bear Sterns, e

outras. O mercado acreditava que a Lehman seria comprada por alguém no mesmo

esquema de vantagens, mas o governo deixou quebrar a maior falência da história

americana. O que aconteceu depois desses 15 anos foi tema de John Authers na

Bloomberg.

Como muitos que trabalham com finanças, minha vida passou a

ter um calendário fixo: pré e pós-Lehman. Quando há 15 anos surgiu a notícia de

que o Lehman Brothers tinha de facto falido, sem comprador disposto e sem

resgate do governo, as coisas mudaram. Todos sabíamos que sim. A crise já

durava pelo menos 18 meses e não chegaria ao seu ápice por mais seis meses, mas

foi o colapso do Lehman que mudou o que era possível.

Desde então, provavelmente mencionei o Lehman — embora

esteja extinto — mais do que qualquer outro grupo financeiro. A crise de 2008

ainda molda o cenário de investimentos. Isso não é surpreendente. Parecia um

evento de época na época.

Quanto às consequências globais, também não tem sido tão

surpreendente. Nas democracias, os governos no poder quando o Lehman caiu eram

geralmente expulsos do cargo na primeira oportunidade. O crescimento tem sido

lento. A crise da dívida soberana da zona do euro e os problemas para o modelo

de crescimento da China depois que ela recorreu a medidas extremas para

reestimular sua economia são exatamente o que se poderia esperar. O mesmo vale

para a fratura da globalização, a crescente desigualdade e o crescente

desencanto com as elites que levou muitos países a tentarem alternativas

populistas.

Tudo isso foi muito parecido com o esperado quando a bolha

estourou em 2008. O que não tem sido, porém, é o excepcionalismo americano. Ele

aparece claramente nos mercados de ações.

Este gráfico analisa os 15 anos seguintes às três bolhas de

ações mais importantes antes de 2008: o Dow Jones Industrials após o Grande

Crash de 1929, o Topix após o estouro da bolha do Japão no final de 1989 e o

Nasdaq-100 após a implosão das ponto-com em 2000. Todos são realocados para

100:

As ações da Nasdaq encenaram uma recuperação real, após cerca de uma década. Fora isso, o padrão é claro. Após o crash, os mercados atingiram um fundo e depois se moveram para os lados por um longo tempo, flutuando num intervalo. Essa história me deixou (e a muitos outros) confiantes de que o mundo deveria se preparar para mercados semelhantes a caranguejos por muitos anos depois do Lehman. Value investing e skillful range-trading seriam o nome do jogo.

Fora dos EUA, isso estava certo. Os mercados de ações

negociaram de lado em faixas frustrantes. Os EUA têm sido diferentes:

Destaque meu: Impressionante como as bolsas no resto do mundo praticamente não andaram – incluído a brasileira, e a americana voou.

Outra surpresa; há 15 anos, considerou-se como certo que as

ações dos bancos também estariam condenadas a se mover horizontalmente por

muitos anos. Isso se tornou realidade. Também se acreditava que um setor

financeiro vibrante e lucrativo era necessário para que mercados de ações mais

amplos prosperassem. Isso provou estar completamente errado. As dificuldades

para o setor financeiro, que se adaptou às novas regulamentações e tentou lidar

com seu excesso de dívida, não impediram outros investidores de ganhar

dinheiro:

O que exatamente está acontecendo aqui? Antes que alguém diga "QE" (que, como todos sabemos agora, significa flexibilização quantitativa, ou intervenção no mercado de títulos, embora quase ninguém fora do Japão tivesse ouvido falar dele há 15 anos), note que o Japão e a zona do euro recorreram a uma política monetária ainda mais agressivamente frouxa durante grande parte da era pós-Lehman, enquanto grande parte do mundo preparou a bomba. É claro que as intervenções para comprar títulos ajudaram a reduzir os preços dos ativos dos EUA, mas isso está empurrando as coisas para sugerir que isso pode contar para uma diferença tão gritante.

Há, claro, os FANGs (os grandes grupos de plataformas de

internet que inicialmente significavam Facebook/Amazon/Netflix/Google). Seu

crescimento foi fenomenal, eles conquistaram o mundo e são americanos. A

presença das Big Techs certamente contribui na maioria para o desempenho

superior dos EUA. Mas mesmo se você excluir totalmente os setores de tecnologia

da informação e comunicações, o S&P 500 ainda se saiu muito melhor do que o

resto do mundo nos últimos 15 anos. Isso não é apenas o que os FANGs fazem:

Também não se trata de nenhuma grande superioridade no crescimento econômico americano. Um olhar superficial sobre a política dos EUA mostra que a população está descontente com uma economia que parece estagnada. E, de fato, o crescimento dos EUA tendeu a ficar para trás no mundo na totalidade nos anos desde o Lehman, de acordo com dados do Banco Mundial. Isso não é surpreendente, já que a maioria dos outros países tem uma base muito menor para crescer.

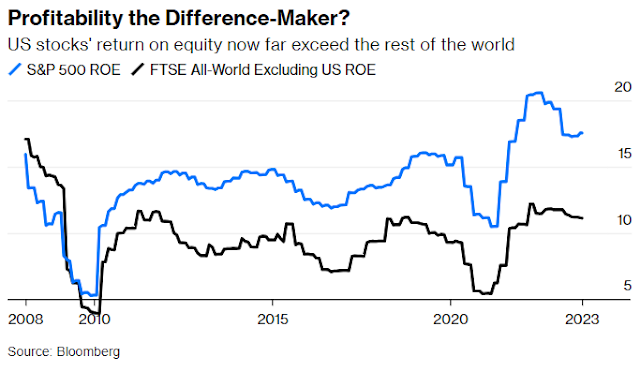

O valuation pode explicar muita coisa, como os Pontos de Retorno costumam apontar. Excluindo as finanças, os EUA negociam a 22,5 vezes os ganhos deste ano, conforme o Citi; o valor para a Europa é de 15,2. Excluindo tecnologia, os EUA negociam em 18,5 contra 12,5 da Europa. Mas talvez o ponto crítico de divisão seja a lucratividade. As empresas americanas aumentaram confortavelmente os retornos que obtêm a cada ano sobre seu patrimônio; empresas no resto do mundo, que costumavam ostentar o mesmo ROE, viram sua lucratividade diminuir:

De uma forma ou de outra, as empresas americanas conseguiram obter lucros muito maiores do que outras, graças a um desempenho econômico semelhante. Uma narrativa de esquerda alegaria que isso foi conseguido pela concentração excessiva, criando rendas monopolistas efetivas e por um mau negócio para o trabalho às custas do capital. Essa crítica não pode ser descartada – especialmente em uma semana em que o governo dos EUA iniciou um julgamento do Google sob acusações de comportamento anticompetitivo, e o Sindicato dos Trabalhadores do Setor Automotivo está à beira da maior greve em anos.

Não compro nenhuma argumento classista para justificar essa

superioridade nos resultados seria desmerecer a competência americana nos

negócios tanto em termo de desenvolvimento como empreendedorismo. Esses

argumentos mencionados Por Authers é de quem não participou da festa por algum

motivo, mas a oportunidade estava lá.

O que poderia se questionar é se esse impulso não foi

ocasionado pela frouxidão financeira, onde a taxa de juros ficou beirando 0%

quase todo esse período. Se foi esse, ele foi aproveitado somente pelos

americanos, pois o gráfico comparativo das bolsas acima aponta para essa

superioridade. Considerando tudo, temos que bater palmas para eles, pois saíram

de uma potencial crise financeira para um boom de desenvolvimento.

No post o-litigio-se-intensifica fiz os seguintes

comentários sobre a nasdaq100: ... “ Uma das alternativas que estou seguindo

está apresentada a seguir. Nesse caso, a onda 4 verde ainda

estaria em andamento sob a forma de um triangulo. Se esse for o caso, a

nasdaq100 vai ficar “enxugando gelo” – não saindo do lugar, conforme sinalizado

no gráfico abaixo. Nessas condições prefiro ficar fora do mercado por enquanto

liquidando a posição existente” ...

O mercado buscou melhorar essa semana e confesso que fiquei em dúvida quanto minha assunção – a dúvida era se o movimento de alta estava em curso. Mas eu tenho um princípio, quando estou em dúvida não faço nada, espero o mercado me dizer o que quer fazer. Com o maior volume de vencimento em opções que ocorre hoje U$ 3,4 trilhões, o peso de fez sentir originando uma queda superior a 1% eliminando quase toda alta da semana.

A opção que tracei acima do triangulo continua válida e caso continue vem de encontro com o período que estarei viajando – não combinei com ninguém! Hahaha ... Espero que seja esse o caso, pois não se pode descartar a opção mais negativa. Estarei de olho e aviso caso algo mais importante ocorra.

Como comentei ontem, queria deixar minha visão no dólar. No post o-jogo-continua fiz os seguintes comentários --- Em relação à semana passada, fiz algumas alterações na contagem, com isso em mente surge uma oportunidade entre R$ 4,90 / R$ 4,8750; seria um bom ponto de entrada, cujo stop loss “correto” é em R$ 4,84, ou um mais agressivo um pouco acima, dependendo de quando (e se) houver a reversão” ...

Na figura acima deixei anotado uma possibilidade que acabou ocorrendo – símbolo em amarelo. Nessas condições a opção para um eventual compra de dólar se encontra entre R$ 4,84 / R$ 4,83 ou um pouco mais abaixo R$ 4,81 / R$ 4,80. Esses níveis deveriam ocorrer na próxima semana. Como direção o stop loss algo entre R$ 4,76/ R$ 4,70 – abaixo de R$ 4,76 aumenta a chance de não funcionar esse Call, porém o stop loss correto está apontado no gráfico.

- David, por que não deixa uma ordem em aberto como costuma fazer às vezes?

Acho que seria imprudente eu sugerir um trade e acompanhar de forma descontinua, ainda mais esse ativo em questão que ainda terá que se provar correto. Observando de hoje parece um bom rico x retorno, nada, além disso, não é com convicção.

Fique ligado!

Por melhores que os americanos sejam, nada justifica a Nvida valer mais de um trilhão de dolares ou a Tesla valer mais que as outras montadoras jutas. Se eu tivesse que chutar, diria que o mercado americano cresceu, pois foi o que teve aumento liquido de investidores, com várias empresas e investidores migrando cada vez mais para os EUA.

ResponderExcluirDesculpe a demora. Empresas de crescimento sempre tem valuation polêmicos quando observada desse ponto de vista. O que ocorre no futuro é que poucas justificam esses múltiplos "gordos" e a maior acaba devolvendo no tempo. Como não sabemos quais darão certo nem considero razoável uma venda a descoberto por essa razão, uso a análise técnica como baliza.

ExcluirNa minha humilde opinião talvez o maior choque de expectativas econômicas nos últimos 15 anos foi o fim daquele conceito de que os EUA passariam por dificuldades econômicas por conta de suas grandes companhias estarem migrando suas linhas de operações para o exterior em busca de mão-de-obra barata e deixando nos EUA apenas a parte administrativa da Matriz.

ResponderExcluirÉ interessante que naquela época parecia certo que países como China, Índia, Sudeste Asiático e partes da América Latina seriam os grandes beneficiados desse processo.

Hoje assistimos justamente o efeito contrário, com centenas de empresas americanas escolhendo voltar para casa, em partes pela "desglobalização", as questões relacionadas ao tamanho e fragilidade da cadeia logística em um mundo que viu o choque da pandemia, mas principalmente pela busca para estar próximo da mão-de-obra qualificada e não da da mão-de-obra barata, com a automatização e o avanço da IA é cada vez menos necessário pagar pouco e mais necessário pagar para quem sabe e tem a infraestrutura para operar.

Aos países periféricos como o Brasil, resta se contentar em ser a fazenda do mundo, para mim parece claro que chegamos atrasados para essa festa.

Abraços,

Pi

Outro fator importante na volta para casa diz respeito ao embate entre USA e China. Quanto ao Brasil, infelizmente não estamos preparados para receber a fábrica dessas empresas. Como citei em post anteriores, países como a India e o México tem tido a preferência

ExcluirOi

ResponderExcluir