Conectando os fios #USDBRL

Resumo:

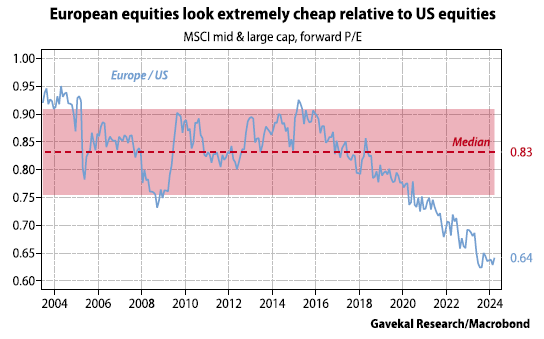

Neste período singular do mercado financeiro, distorções

notáveis surgem, especialmente no acionário, onde "As Sete

Magníficas" refletem uma concentração atípica em ações com disparidades em

P/L. Uma análise da Gavekal revela um déjà vu de ralis tecnológicos nos EUA,

provocando preocupações de sobrevalorização, ao passo que o mercado europeu,

apesar de parecer uma alternativa mais barata e diversificada, desilude por sua

concentração em setores da "velha economia". Curiosamente, o desconto

de -36% nas ações europeias em março, comparado aos seus pares americanos,

destaca uma discrepância significativa, uma vez que, historicamente, a média é

de -21%.

Adentrando a esfera da Inteligência Artificial (IA),

menos de 5% das empresas adotaram tal tecnologia, com aquelas que implementaram

reportando aumentos de produtividade entre 25% e 50%. A aposta do mercado

acionário nessa inovação tem impulsionado empresas como Nvidia e Super Micro

Computer, embora surjam questionamentos sobre quais serão as próximas

obsoletas. A segmentação de investimentos baseada na adoção da IA sugere uma

nova dinâmica de mercado, onde empresas envolvidas com IA são valorizadas, enquanto

outras permanecem à margem.

Além disso, o ouro, atualmente uma commodity de destaque,

e o ETF GDX, que agrega principais mineradoras, apresentam uma desconexão

pós-abril de 2022, apesar da lógica sugerir que a valorização do metal

beneficiaria tais empresas. Este fenômeno levanta questionamentos sobre o

desinteresse do mercado de ações nessas mineradoras, apesar da alta do ouro.

Finalmente, na análise técnica, a projeção para o dólar

sugere uma ascensão tortuosa, com possíveis novas quedas adiante. A meticulosa

observação desses movimentos sublinha a importância de manter uma perspectiva

cautelosa no mercado, sem sugerir posições no momento.

Não me recordo, nos meus mais de 40 anos de atuação no

mercado financeiro, de um período com tantas distorções, principalmente no

mercado acionário. Se você é um seguidor desse mercado, já deve ter se deparado

com alguma delas. Talvez o que mais chame a atenção seja o número de artigos

destacando como algumas ações ficaram muito caras e outras estariam baratas. As

" Sete Magnificas " evidenciam a concentração em poucas ações, onde o

pano de fundo é a diferença em P/L.

Neste final de semana, ao ler mais um desses artigos na

Gavekal, surgiu-me uma ideia do porquê. Antes de começar a desenvolver essa

ideia, vejamos parte desse artigo que compara as ações americanas e as

europeias. É um padrão tão familiar que parece um caso de déjà vu:

1. Um rali liderado pela tecnologia nos EUA leva os

investidores globais a se preocuparem com a sobrevalorização e concentração

excessiva no mercado de ações dos EUA.

2. Ao procurarem alternativas às ações dos EUA no exterior,

os investidores rapidamente percebem que o mercado de ações europeu parece mais

barato e diversificado do que seu equivalente nos EUA.

3. A decepção se instala quando os investidores percebem que

a subvalorização do mercado de ações europeu não vem das empresas globais de

bens de luxo, farmacêuticas ou de bens de consumo básico que desejam comprar.

Em vez disso, a subvalorização relativa da Europa vem de setores da velha

economia, como bancos, energia e automóveis, que no passado muitas vezes se

mostraram armadilhas de valor.

Hoje, parecemos estar na segunda fase desse processo. Após o

rali liderado pela IA nos EUA, o desconto no mercado de ações europeu em

relação aos EUA está atraindo cada vez mais a atenção. E, pelos padrões

históricos recentes, o desconto de hoje parece excepcional. Em março, enquanto

a relação preço/lucro para os próximos 12 meses para o índice MSCI EUA estava

em 21,4, a relação para o MSCI Europa era apenas 13,7. Isso indicava que as

ações europeias estavam sendo negociadas com um desconto de -36% em relação aos

seus pares dos EUA. Isso se compara com um desconto médio nos últimos 10 anos

de -21%.

Vou parar por aqui, como o gráfico acima mostra, a diferença sobre esse critério é enorme e vem acontecendo desde 2018. O artigo faz um trabalho bem-feito destrinchando por categoria os índices, concluindo o que eu já tinha concluído no post "argumentos ilusórios": que esses índices não são comparáveis por terem ações de segmentos com pesos muito diferentes.

Peço ao leitor que acompanhe meu raciocínio, pois se trata

de uma junção de fatores que, a princípio, não são tão evidentes. Na semana

passada, mostrei duas informações importantes: primeiro, ainda pouquíssimas

empresas adotaram a IA – menos de 5%, na pesquisa feita pela GS; segundo quem

já implantou informou um aumento de produtividade entre 25% e 50%.

No post "mecânica dos fluidos aplicada", destaquei

a importância do fluxo no estoque de um ativo e como isso impacta no seu preço.

E, embora tenha usado para a situação que a China vive no momento, o conceito

vai se aplicar a minha ideia.

O Mosca só produz esse post diariamente e, embora pareça uma

peça simples, posso dizer que o trabalho de pesquisa e análise é extenso.

Comecei a usar o ChatGPT há um mês e a forma de usar evoluiu de forma incrível.

Entendo como informar o que eu quero, e ele aprendeu a me conhecer melhor. Recentemente,

começou a fazer minhas figuras diárias — e nem acho ser o melhor software para

isso. Mesmo assim, tem ganhado minha preferência em relação às figuras

existentes na internet – e olha que eu adoro os cartoons da Hedgeye. Posso

dizer que está sobrando tempo do meu dia com um post de melhor qualidade. Meu

parceiro, Alberto Dwek, , revisa o post diariamente, além de trocarmos ideias

sobre vários assuntos econômicos. Ele tem me informado que o número de

correções diminuiu significativamente. Concluindo: aumentei a eficiência do

Mosca, algo dentro dos números apontados acima.

Como eu conectei essas ideias? O mercado acionário está

apostando fortemente nessa tecnologia, e as empresas mais óbvias que se

beneficiarem, como Nvidia, Super Micro Computer e outras que não conheço,

ganharam a atenção. Importante ressaltar que a alta no preço dessas ações tem

uma boa correspondência em seus lucros; não é só "oba-oba".

Mas serão somente essas? Será que existirão outras que

ficarão obsoletas, como os casos na história da Xerox, Kodak e tantas outras?

Como ninguém consegue responder com clareza a essas perguntas, acredito que o

mercado fez a seguinte segmentação figurativa: colocou uma catraca em seus

investimentos da seguinte forma: quem está dentro da IA passa para a lista –

essa lista contém as grandes, como Microsoft, Amazon, Meta e Apple (esta está

um pouco duvidosa, mas também está incluída); quem tem dúvida, fica na sala de

espera; e, por último, as que têm pouca chance, ficam no pátio – seriam os Bancos?

Real Estate?

Com essa ideia em mente, em conjunto com a mecânica dos

fluidos, explica por que as ações de tecnologia envolvidas em IA estão tão

caras e as outras tão baratas. E se minha ideia estiver correta, deverá haver

uma acomodação desses preços no futuro, quando mais empresas passarem pela

catraca. Mas as que não passarem vão continuar baratas ou deixarão de existir.

Agora, você escolhe onde quer estar: comprar as caras, ficar de olho na sala de

espera ou acreditar que as baratas vão se valorizar algum dia? Isso, lógico, se

acreditar na IA – eu acredito, e muito!

Vou publicar esporadicamente as distorções que me chamam a

atenção para que observem essa ideia do Mosca. Começarei pela commodity que

está em voga atualmente: o ouro. No post "a choradeira continua",

elenquei os motivos para a alta nos preços. Existe um ETF que agrega as

principais mineradoras, cujo ticker é GDX. Seria mais do que lógico

que, com a alta do metal, essas empresas se beneficiassem. Vejam a seguir um

gráfico que compara o ouro com esse ETF. Nota-se que existia uma correlação até

abril de 2022, e depois houve um descolamento. Poderá recuperar no futuro.

Pode. Mas por que o mercado de ações não está interessado nessas ações?

No post "o-mapa-da-mina", fiz os seguintes comentários sobre o dólar: "Tudo indica que o dólar deverá atingir os níveis de R$ 5,1274 ou um pouco mais acima, R$ 5,1755, de forma tortuosa. Ultrapassar esses níveis é possível, mas por enquanto nenhum ímpeto se observa na alta, o que pode abrir a possibilidade de novas quedas mais adiante. Fica o nível apontado em R$ 5,22 como um ponto a observar, caso ocorra"...

Passada mais uma semana, o mercado vem se desenrolando da maneira que eu esperava: subindo de forma lenta e tortuosa. Mantenho os objetivos acima. Nem a briga entre o Xandão e o Musk criou algum frisson. Importante destacar que, nesse movimento, qualquer mudança pode ser repentina; não sugiro nenhuma posição.

O SP500 fechou a 5.202, sem variação; o USDBRL a R$ 5,0290, com queda de 0,72%; o EURUSD a € 1,0856, com alta de 0,19%; e o ouro a U$ 2.338, com alta de 0,37%.

Fique ligado!

Comentários

Postar um comentário