Quem vai pagar a conta #bitcoin #ouro

Acredito que os leitores, mesmo que de forma superficial,

saibam como os bitcoins são transferidos. Hoje, existem vários veículos que não

circulam necessariamente por essa via, mas, no fim das contas, a transferência

de um detentor para outro é feita por meio de um complexo sistema competitivo,

onde o quebrador da chave de uma transação é recompensado imediatamente.

Essencialmente, a criptomoeda tem uma garantia de escassez

pela limitação total de emissão em 21 milhões de unidades; atualmente, esse

estoque é de 19.685.756. Nessas rodadas quadrienais – coincidentemente, em anos

bissextos – é emitida uma nova quantidade de criptomoeda de 840.000, que a

preço atual representa um bom dinheiro. Daqui a quatro anos, será emitida a

metade dessa quantidade e assim sucessivamente. Espera-se que esse processo

termine em 2044.

As mineradoras, assim denominadas, que quebram a chave que

permite a recompensa em bitcoins têm custos elevados de energia e pessoal, além

do risco de não conseguir quebrar essa chave. Apenas as muito grandes e

especializadas continuam nesse negócio.

A pergunta que não quer calar é: o que vai acontecer quando

a emissão for a zero ou mesmo com a diminuição programada que pode inviabilizar

muitas delas? Só vai existir uma forma: a cobrança de uma tarifa por transação,

cujo valor é incerto, mas certamente não será barato, pois cada uma delas demora

em média dez minutos. Como esse custo é fixo, somente transações de alto valor

compensarão. Caitlin Ostroff e outros comentam no Wall Street Journal como as

mineradoras estudam novas maneiras de ganhar dinheiro.

Empresas que liberam novos bitcoins estão reformulando seus

negócios para depender menos da criptomoeda, antecipando uma contração de

oferta que reduzirá os lucros pela metade.

A indústria de criptoativos está ansiosa por um evento

chamado "halving", um ajuste na blockchain do bitcoin que

reduz pela metade o número de bitcoins que podem ser liberados pelos

mineradores. A mudança, que ocorre a cada quatro anos, reduzirá o número médio

de bitcoins liberados a cada dez minutos para 3.125, de 6.25, em torno de 19 de

abril.

Os entusiastas do bitcoin estão animados porque o evento

restringe ainda mais a oferta da criptomoeda, enquanto a demanda aumentou

graças a uma nova classe de fundos negociados em bolsa que detêm o token. A

oferta de bitcoins foi limitada a 21 milhões pelo seu criador, de pseudônimo

Satoshi Nakamoto, e mais de 90% já foram liberados. Os negociantes de cripto

acreditam que esse evento impulsionará o preço do bitcoin ao longo do tempo.

A forte demanda por ETFs de bitcoin impulsionou o preço do token para novos recordes nas últimas semanas. Isso, por sua vez, aumentou o quanto os mineradores de bitcoin estão ganhando com novos tokens para mais de 70 milhões de dólares por dia. Como isso se comportará no futuro é menos certo.

Apesar do rali no bitcoin, os preços das ações dos

mineradores caíram acentuadamente este ano devido a preocupações com o halving.

Se o preço do bitcoin subir significativamente conforme a

nova oferta diminuir, isso poderá amenizar o impacto financeiro. Caso

contrário, poderá desafiar a sobrevivência de alguns mineradores. A curta

história do bitcoin foi marcada por aumentos exorbitantes e quedas

devastadoras. Até agora, cada queda foi seguida por outro ciclo de alta que

atraiu mais investidores.

Alguns mineradores estão procurando oportunidades para

vender sua tecnologia para empresas de inteligência artificial, enquanto outros

exploram maneiras de adquirir rivais menores e computadores mais antigos com

desconto.

"Estamos diversificando bastante o negócio, com o

objetivo de ter uma empresa com múltiplas fontes de receita que possa operar

independentemente das condições econômicas", disse Fred Thiel, diretor

executivo da Marathon Digital Holdings, listada na Nasdaq.

Para liberar novos bitcoins, as empresas hospedam um conjunto de computadores que geram números aleatórios na esperança de encontrar a combinação certa para liberar a próxima parcela de bitcoin. O primeiro computador a conseguir isso é recompensado com bitcoins recém-liberados. Isso cria dois custos principais para as empresas: centros de dados para armazenar as máquinas e eletricidade para alimentá-las.

Para reduzir custos e encontrar novas fontes de receita, a

Marathon Digital Holdings tem comprado instalações que hospedam seus

computadores em Nebraska e Texas, em vez de pagar terceiros pelos mesmos

serviços, segundo Thiel. Isso também dá à Marathon a capacidade de vender

energia não utilizada de volta à rede no Texas, se a mineração de bitcoins for

menos lucrativa em um determinado dia ou horário.

A Marathon também está procurando vender tecnologia que

criou para evitar o superaquecimento de computadores de mineração de bitcoins

para empresas de inteligência artificial, que também precisarão hospedar suítes

de computadores para rodar modelos.

As ações da Marathon perderam mais de um terço de seu valor

este ano, para $14,63. Durante o último pico do cripto em final de 2021, a ação

era negociada acima de $75. A Marathon e outros mineradores foram duramente

atingidos durante o inverno cripto que se seguiu, quando os altos preços da

energia e a queda nos preços do bitcoin pressionaram seus resultados

financeiros. O negócio da Marathon começou a se recuperar novamente no ano

passado: a empresa passou para um lucro de $261 milhões, e sua receita triplicou.

O concorrente Bit Digital comprou computadores Nvidia H100 e começou a diversificar, alugando a capacidade de usar os computadores para clientes, disse o diretor executivo Samir Tabar. A empresa tem um contrato de IA de $150 milhões com um cliente por três anos e está trabalhando para adicionar mais, acrescentou ele.

"Não há halving na IA," disse Tabar.

"Se o bitcoin não valorizar, temos este negócio de IA."

As ações do Bit Digital perderam 57% de seu valor este ano,

para $1,81—eram negociadas acima de $25 no pico no início de 2021.

Analistas dizem que esperavam volatilidade de preços e

fraqueza nas ações de mineração antes do halving porque nem todos os

mineradores sobreviverão.

"Quanto a mudar para outras fontes de receita,

pessoalmente não acho que seja tão fácil quanto as pessoas estão dizendo,"

disse Joe Flynn, analista da Compass Point Research & Trading.

Alguns mineradores tentaram atualizar seus centros de dados

para outras empresas usarem, mas isso requer um gasto de capital significativo.

Mineradores que já possuem ativos energéticos significativos estão em uma

posição melhor porque podem ser valiosos a longo prazo, acrescentou Flynn.

A perspectiva pode ser especialmente nebulosa para

mineradores menores que não são bem capitalizados. Mineradores de pequeno e

médio porte geralmente têm custos operacionais mais altos que seus maiores

concorrentes porque não estão em posição de negociar contratos com provedores

de eletricidade e centros de dados. Muitos deles também dependem de máquinas de

mineração que logo precisarão ser atualizadas após o halving

intensificar a competição para recuperar novos bitcoins.

"De três a seis meses após o halving, é quando

você começará a ver empresas que não conseguiram renovar suas máquinas e

empresas que não colocaram dinheiro suficiente no balanço começarem a

falhar," disse Adam Sullivan, diretor executivo da Core Scientific.

A Core Scientific, que voltou a ser listada na Nasdaq após

sair da falência no início deste ano, tem vendido regularmente seus bitcoins

para gerar dinheiro para oportunidades que podem surgir do halving,

disse Sullivan. A empresa está procurando adquirir novas máquinas de mineração

e empresas menores com desconto após o halving, acrescentou ele.

Os leitores do Mosca sabem que eu não sou fã desse mercado;

fiz minhas colocações em diversos posts, mas posso resumir em uma frase: para

que seu preço suba é necessário demanda nova sempre, pois não existe nenhuma

outra fonte de rendimento. Claro que, se ela se tornar escassa por qualquer

motivo, essa demanda vai aparecer. Até agora, não provou a que veio, nem

conseguiu reagir em situações que eram seu objetivo: moeda de troca, refúgio a

emissão dos governos. Seu uso atual é mais uma aposta beta – risco sistemático

que envolve uma ação ou outro investimento – em relação à Nasdaq.

A autorização de ETFs por parte da SEC americana deu uma acelerada nos seus preços, pois sem dúvida ficou muito mais fácil para entrar e sair desse mercado. O dinheiro escuso não circula por esse caminho, e sim pelas transferências diretas, pois seus detentores não querem ser identificados, o que tem se tornado cada vez mais difícil.

Como o artigo aponta, as mineradoras estão preocupadas com

seu futuro e buscam outras formas de sobreviver, o que pode indicar que no

futuro, quando não houver mais recompensa pela mineração, já estarão em outros

negócios. Sendo assim, quem irá fazer a verificação dos bitcoins? Pode ficar

tranquilo que alguém, pagando bem, vai fazer o trabalho, virando praticamente

um monopólio. Acho que quem criou o bitcoin não se preocupou com essa situação,

pois era algo para o futuro e, naquele momento, o principal era saber se iria

vingar ou não.

Lógico que esse problema não está batendo na porta; porém, a

queda de receita programada das mineradoras pela metade a cada quatro anos é

preocupante em termos de liquidez do sistema. Pergunta: Você gostaria de estar

num mercado cuja porta de saída cada dia fica mais estreita?

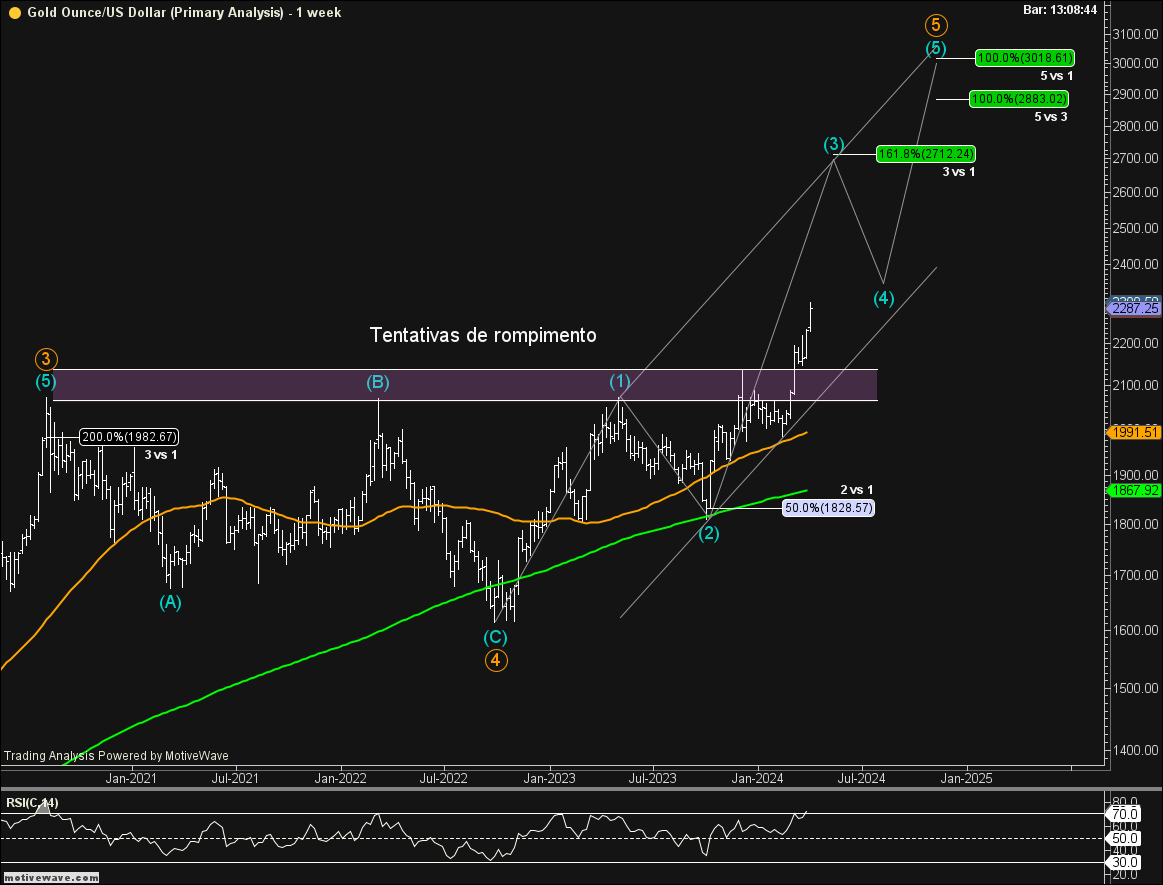

Vou aproveitar para fazer uma atualização técnica sobre o

bitcoin. No post publicado há 60 dias atrás argumentos-ilusorios foram:... “Segundo meu cenário, o

primeiro objetivo se encontra em ~$77 mil” ...

Em março, atingiu $73,8 mil, muito próximo do objetivo acima, e iniciou uma correção que pode ter terminado ou ainda prevalecer por mais algumas semanas (mais provável, indicada como o símbolo em verde) para completar a onda (4) azul que, dentro dessa hipótese, poderia encontrar resistência entre $57,1 mil e $48,8 mil. Em todo caso, o objetivo de médio prazo é de $81,2 mil a $92,2 mil, a ser mais bem calculado.

No post a-choradeira-continua fiz os seguintes comentários sobre o ouro: ... “Estou entrando com uma sugestão de trade na compra do ouro quando do rompimento de $2,347 e colocando o stop loss em $2,300. Quero enfatizar que entrei no meio do movimento e o stop loss é mais preventivo do que segue as regras de Elliott Wave” ...

No dia seguinte, o trade foi executado dentro do stop loss

ajustado, sem gerar nenhum resultado.

O que aconteceu para minha saída tão repentina de um mercado que está na moda ultimamente? Primeiro, como frisei acima, meu stop loss era bastante apertado; segundo a onda 3 verde destacada com a elipse pode ou não ter terminado. Como destaquei no retângulo, os níveis para término seriam: $2,341 (atingido) – $2,494 – $2,593 (onde situava minha ideia na entrada). Se foi atingindo, o correto é esperar a correção da onda 4 verde; senão, a alta ainda tem espaço. Como ficamos?

Se o ouro ultrapassar $2,431, tudo indica que a onda 3 verde não terminou. Se ocorrer, vou estudar se vale um trade.

Se, por outro lado, romper $2,324, a onda 4 verde está em

curso.

O mercado está exatamente no meio desses dois intervalos, e

qualquer entrada agora seria loteria.

O SP500 fechou a 5.011, com queda de 0,22%; o USDBRL a R$ 5,2466,

sem variação; o EURUSD a € 1,0644, com queda de 0,26%; e o ouro a U$ 2.379, com

alta de 0,80%.

Fique ligado!

Comentários

Postar um comentário