O Paraíso #ibovespa

Em

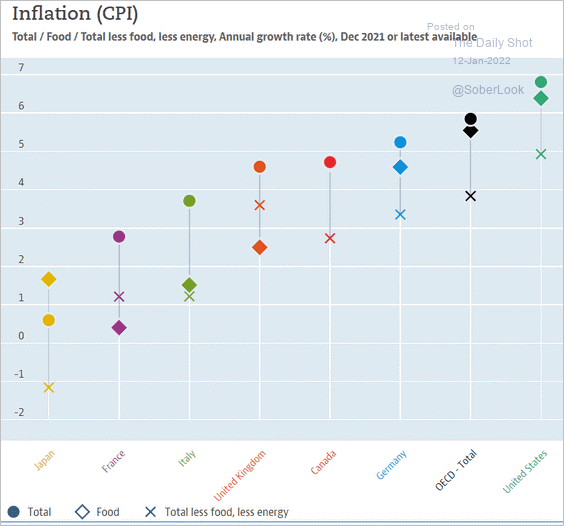

qualquer lugar do planeta, o Mosca poderia usar o mesmo tema para 2022. Não

existe noticiário onde a alta de inflação não é apontada como um problema para

os governos. O gráfico a seguir dá uma dimensão de como esse indicador saiu do

controle.

Um trabalho extenso elaborado pelo JPMorgan busca encontrar as mudanças ocorridas desde a eclosão da pandemia. Uma tendência importante que estamos monitorando: o aumento nos gastos com bens versus serviços que desencadeou a confusão na cadeia de suprimentos. Nos EUA e na Europa, já estamos vendo uma mudança de volta para serviços e o crescimento de estoque já contribuiu para o crescimento do PIB dos EUA no terceiro trimestre de 2021. Mas enquanto isso a pressão inflacionária está se ampliando.

Essa é mais uma mudança de comportamento que pegou os mercados no contrapé. Durante os últimos anos os consumidores vinham substituindo a compra de jeans por telefone celular, e de repente eles mudaram radicalmente sua preferência, criando um excesso de demanda não projetada em nenhum modelo.

Além

deste fator, a mão de obra, principalmente no mercado americano, atingiu o

nível de pleno emprego em dezembro último. O trabalho elaborado pelo JPMorgan

elenca os motivos que dariam razão aos céticos que ainda usam os parâmetros

históricos. Na ilustração a seguir a queda do participation rate pode

justificar porque não voltaria para os padrões anteriores.

Esses fatores são globais, tendo em vista o modelo de produção just in time e a globalização que imperava: o movimento das empresas em busca de mão de obra mais barata faz essa pressão bater à porta de todos os países.

Mas,

pasmem vocês, existe um país que a inflação está contida a níveis antigos — e

não é pequeno não, é a segunda economia do mundo. De novo a China! Não só seu

banco central não planeja subir os juros, mas, ao contrário, essa inflação mais

baixa permite uma ação no sentido da queda dos juros — afinal, o setor

imobiliário está em frangalhos. Segue o artigo a respeito publicado pela

Bloomberg.

As

pressões inflacionárias na China amainaram em dezembro, dando espaço ao banco

central para cortar as taxas de juros e amortecer a desaceleração da economia, bem

na hora em que a maioria das principais nações procuram apertar sua política.

O

índice

de preços ao produtor subiu 10,3% em relação ao ano anterior, abaixo

dos 12,9% de novembro, enquanto o índice de preços ao consumidor aumentou 1,5%,

em comparação com 2,3% em novembro. Ambos vieram abaixo do que os economistas

esperavam.

O

Banco Popular da China poderia reduzir o custo dos empréstimos de médio prazo — uma taxa básica

de sua política — já na próxima semana, de acordo com o estrategista de

moedas do Scotiabank Qi Gao. Ele prevê uma redução de 5 a 10 pontos-base de

2,95%.

Um

corte de taxa colocaria o PBOC em um caminho divergente em relação ao Federal

Reserve dos EUA, que deve começar a elevar as taxas de juros para conter a

inflação mais forte em quatro décadas.

O

governo da China tomou recentemente uma série de medidas para conter o aumento da inflação dos preços à indústria,

aumentando o fornecimento de commodities-chave e reprimindo a especulação. Há sinais de que esses passos podem estar

tendo o efeito desejado.

A inflação ao consumidor também permanece contida, em grande parte devido ao efeito superdimensionado da queda dos custos com carne suína. Os preços dos alimentos caíram em dezembro, com os preços da carne suína caindo quase 37% e os ganhos dos preços dos vegetais desacelerando.

A disseminação de casos de omicron na China permanece uma nuvem sobre a perspectiva de inflação. A China é o maior produtor mundial e consumidor de matérias-primas, e se os surtos continuarem a se espalhar e provocarem mais bloqueios, algumas interrupções do lado da oferta podem ocorrer. Os próximos feriados de Ano Novo Lunar também verão um aumento na demanda por alimentos básicos e, possivelmente, preços mais altos.

O

pesado Índice ChiNext da China subiu até 2,4% após a

divulgação dos dados de inflação, seu maior ganho desde 22 de novembro. O

medidor vinha caindo todos os dias desde o ano novo.

No

ano inteiro, os preços industriais subiram 8,1%, enquanto os preços ao consumidor aumentaram

0,9%. Economistas esperam que os preços ao consumidor cresçam 2,2% em 2022, e os preços industriais ganhem 4% no

ano inteiro, de acordo com as estimativas medianas de uma pesquisa da

Bloomberg.

É verdade que a maior contribuição para a

estabilidade da inflação é a queda expressiva do preço do porco, alimento muito

consumido naquele país. Mas tenho certeza de que o Powell queria um porco por

lá nos EUA, pois tiraria a pressão do curto prazo da alta mais generalizada dos

bens de consumo. Por sorte ou não, essa situação coloca o banco central chinês

numa situação sui generis onde pode até baixar os juros. Um paraíso!

No post diversificação, fiz os seguintes

comentários sobre o Ibovespa: ... “Uma oportunidade “calculada” surge ao redor de 105.200

conforme se pode notar no gráfico a seguir pela confluência de vários pontos

nesse patamar. Fique ligado nesse nível se ocorrer” ...

De novo a bolsa brasileira surpreendeu para baixo e as conclusões evidenciadas em gráficos com janelas menores sujeita a mudanças mais frequentes. Hoje na reunião da Rosenberg senti uma “torcida” no ar para que eu dê um call de compra, mas infelizmente minha sugestão é para que esqueçam por enquanto nossa bolsa.

Vou procurar me disciplinar e não criar expectativas também nos leitores focando no gráfico diário. Nessa janela ainda nada feito, por enquanto o movimento ainda é de queda.

Conforme o gráfico acima aponta o próximo objetivo para uma possível reversão se encontra ao redor de 95.000/94.000.

-

David, tenho que confessar, estou com uma posição na bolsa e não aguento mais

perder. Quando poderia mudar esse estado?

Espero

que a posição seja pequena e tenha a maior parte em risco nas bolsas

americanas. Se tivesse seguido o Mosca, estaria zerado e nem se

preocuparia com o que acontece por aqui. Mas respondendo a sua pergunta, é

necessário que seja rompido o canal em amarelo, e o nível de 109.500 ultrapassado.

Só depois disso posso estudar algum trade no ibovespa.

Um

quadro comparativo de ganhos nas diversas classes de ativos nos últimos anos

pode mostrar como a performance dos mercados emergentes (amarelo) permanece

mais na rabeira que na dianteira, e veja que o Brasil é um pedaço pequeno desse

índice. Em contrapartida a americana está no topo quase todos os anos.

O SP500 fechou a 4726, com alta de 0,28%; o USDBRL a R$ 5,5202 com queda de 0,87%; o EURUSD a € 1,1448, com alta de 0,74%; e o ouro a U$ 1.826, com alta de 0,27%.

Fique ligado!

Comentários

Postar um comentário