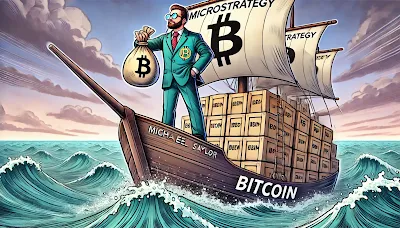

O engana trouxa #bitcoin #nasdaq100 #Nvidia

Eu já comentei algumas vezes sobre a empresa Microstrategy e

seu cofundador, Michael Saylor. Não se lembra? É aquela empresa que não produz

nada de particularmente interessante, mas que, em determinado momento, decidiu comprar

Bitcoin usando emissões de ações e títulos. Enquanto a criptomoeda estiver

subindo, a empresa apresenta bons resultados e, como está alavancada, pode

obter um bom lucro.

Questionei diversas vezes essa estratégia. Veja bem: ele

compra e não vende, agindo como um fundo passivo, sem qualquer sofisticação no

que faz. Minha surpresa é com quem compra qualquer papel da empresa, já que é

mais barato e simples, especialmente hoje em dia, investir diretamente em

Bitcoin através de ETFs.

Matt Levine, articulista da Bloomberg, adora publicar

histórias (ou fofocas!) sobre empresas, razão pela qual não o cito com

frequência. Mas suas matérias específicas são de boa qualidade. Hoje, um de

seus comentários é sobre a Microstrategy.

Microstrategy

Uma boa regra prática de finanças corporativas é: “se você

dirige uma empresa e as pessoas estão pagando muito mais pelas suas ações do

que elas realmente valem, você deve vender o máximo que puder para elas.” No

entanto, essa regra pode ser difícil de implementar por alguns motivos:

1. As empresas são complexas, e pode ser que você realmente

não tenha certeza do valor exato da sua empresa, o que dificulta saber se as

pessoas estão pagando a mais.

2. Você administra a empresa e, portanto, tende naturalmente

a ser otimista em relação a ela; pensar que suas ações estão supervalorizadas

seria estranho — não inédito, mas incomum.

3. Isso simplesmente não ocorre com tanta frequência. Por

exemplo, acionistas públicos geralmente não são muito mais otimistas sobre as

perspectivas de uma empresa do que seus gestores; raramente é óbvio para os

gestores que suas ações estão supervalorizadas.

4. Mesmo que isso aconteça — se os investidores estão

dispostos a pagar muito pelas suas ações — essa situação pode mudar se você

tentar aproveitá-la. Se você sair vendendo muitas ações para atender à demanda

dos investidores, eles podem pensar: “A empresa está vendendo, então talvez a

administração ache que o valor está inflado e provavelmente sabe mais do que

nós,” o que pode levar o preço das ações a despencar.

Esses problemas são suficientemente relevantes para que eu

nunca considerasse essa possibilidade antes. Algo como “se as pessoas querem

pagar demais pelas suas ações, venda para elas” é interessante se você puder,

mas não parece aplicável para a maioria das empresas. Mas o surgimento das

ações-meme nos últimos anos mudou isso, e agora me vejo constantemente

escrevendo: “Bem, se as pessoas querem pagar preços absurdos pelas suas ações,

venda para elas.” O que diferencia uma ação-meme é provavelmente algo como

“investidores de varejo comprando-a com entusiasmo a preços que até os próprios

executivos da empresa consideram absurdos.” Quando o fenômeno das ações-meme

começou, muitas empresas não venderam ações porque tudo era muito novo e

insano, mas com o tempo elas se adaptaram. Agora, a GameStop está sempre pronta

para uma oferta "at-the-market" sempre que Keith Gill faz um tuíte.

Um corolário dessa regra poderia ser: “se você está em

falência e suas ações não têm valor, mas as pessoas ainda querem comprá-las,

venda para elas.” Antes de 2020, isso talvez fosse inimaginável, mas agora é

uma ideia que considero com alguma frequência.

MicroStrategy Inc. contratou bancos para ajudá-la a levantar

$42 bilhões através da venda de novas ações e títulos de renda fixa para

comprar mais Bitcoin, após uma série de transações no ano passado.

A fabricante de software corporativo, cofundada por Michael

Saylor, contratou bancos para vender ações através de uma oferta

"at-the-market" que pode render $21 bilhões, além de organizar vendas

potenciais de títulos de renda fixa que poderiam arrecadar o mesmo valor.

A empresa tem levantado bilhões no último ano através da

venda de notas seniores conversíveis e de ações que seus bancos podem vender no

mercado para ampliar sua reserva de criptomoedas. A magnitude de um programa

"at-the-market" de $21 bilhões supera as ofertas recentes da empresa

e faz as vendas recentes da GameStop parecerem modestas.

Tudo bem, a Boeing Co. levantou $21 bilhões em ações esta

semana, e isso foi considerado “uma das maiores [ofertas de ações] já

realizadas por uma empresa pública.” Vinte e um bilhões de dólares é muito

dinheiro. Não que seja difícil de gastar: o Bitcoin é bastante líquido e a

MicroStrategy pode adquirir o quanto quiser.

Eu realmente não tenho a menor ideia de como explicar isso.

A MicroStrategy é, basicamente, um fundo de Bitcoins, embora também tenha um

negócio de software que aparece timidamente em seus relatórios. A reserva de

Bitcoins vale cerca de $18 bilhões, segundo o relatório, e é parcialmente

financiada por dívidas; a MicroStrategy informa cerca de $4,2 bilhões em

dívidas de longo prazo. Isso sugere um valor patrimonial líquido de, digamos,

$14 bilhões? Mais ou menos 50%? Sua capitalização de mercado é de aproximadamente

$50 bilhões.

Você diria que a MicroStrategy é um “fundo de investimento

fechado listado que negocia com um prêmio de 300% sobre seu valor patrimonial

líquido”? Bem, não, eu nunca diria isso. Mas, por outro lado, ontem a empresa

anunciou “um objetivo estratégico de levantar $42 bilhões em capital nos

próximos três anos, composto por $21 bilhões em ações e $21 bilhões em títulos

de renda fixa,” para investir em Bitcoin. E, sim, se eu dirigisse uma empresa

nessas circunstâncias, meu principal objetivo estratégico também seria “vender

muitas ações.”

O Mosca tem exatamente a mesma opinião, como enfatizo sempre

que comento sobre essa empresa. Saylor deve sonhar que o Bitcoin vai valer, sei

lá, $1 milhão um dia, e faz essa conta para calcular quanto sua empresa valerá,

pouco se importando com o negócio principal de software – tenho certeza de que

ele acompanha as cotações em tempo real. E se ele estiver errado? Bem, aí é

problema de quem resolveu apostar com ele. Incompreensível para mim e para

Levin que alguém compre esses títulos (ações e papéis de renda fixa), uma ação

“engana trouxa”!

Tudo parecia pronto para novas altas depois de o Bitcoin atingir milimetricamente o objetivo da onda (4) vermelha – como destaco no gráfico acima.

Mas a alta que ocorreu depois não me pareceu impulsivo (destacado com a elipse), deixando-me em dúvida se essa onda (4) vermelha se estenderá um pouco mais. Para que o objetivo traçado de $92,1 mil / $99,2 mil ganhe força, é fundamental que o Bitcoin rompa os $73,8 mil.

Depois de completar a onda III azul, um movimento de queda pode levar a criptomoeda novamente para a casa dos $50 mil. Se isso ocorrer, Saylor vai suar frio por um bom tempo – se não quebrar a empresa nesse período.

Ontem foi um dia ruim para as bolsas, com queda significativa em comparação aos últimos dias. Motivo? Existem sempre, mas o mercado não gostou dos resultados de algumas das “Sete Magníficas”; os investidores ficaram preocupados com os elevados investimentos em IA. Para o Mosca, o motivo principal é que a bolsa subiu muito e há um risco importante com as eleições à frente. Nos próximos dias, saberemos se o Nasdaq100 recuará até os níveis destacados no retângulo. Enquanto não houver definição, estamos sem posição. Por sinal, a posição no S&P500 foi encerrada com pequeno lucro – navegar nos últimos meses não tem sido fácil.

Em relação à Nvidia, os comentários foram: “A Nvidia rompeu a máxima, embora de forma sutil, e agora se encontra no ponto de ruptura. Esse tipo de movimento geralmente ocorre de duas maneiras: rompendo incisivamente ou de forma mais contida. Em ambos os casos, é esperado um retorno ao nível de rompimento, o chamado ‘the last kiss.’ Nada impede que haja uma retração, similar ao que comentei sobre o Nasdaq100.”

A “queridinha” pode estar numa pequena correção para dar seu “last kiss” ou numa correção maior, como sugeri para o Nasdaq100 acima. Se for o primeiro caso, prefiro que ela não penetre na área que denominei como PERIGO! entre $125,55 e $119,62, e terei que revisar minha contagem abaixo de $115,1. Let the market speak!

O que vale no longo prazo da política econômica de um governo? Existem várias métricas, mas, especificamente nesse ponto, é se a renda per capta sobe.

Os leitores do Mosca podem achar que eu tenho algum problema pessoal com a Europa tamanha a frequência (todas!) que critico essa região. No entanto, os dados estão ao meu favor. As diferenças sempre surgem em períodos longo e o gráfico acima mostra a superioridade dos americanos em relação aos europeus. Como costumava dizer a meu chefe no Banco Francês e Brasileiro: A França vai virar um grande museu. Parece que isto está se concretizando.

Coincidentemente ou não, estamos entrando nas eleições

americanas sem posição.

O SP500 fechou a 5.728, com alta de 0,41%; o USDBRL a R$ 5,8702, com alta de 1,44%; o EURUSD a € 1,0836, com queda de 0,43%; e o ouro a U$ 2.734, com queda de 0,34%.

Fique ligado!

Eu lembrei de um golpe que um parente caiu e perdeu um valor de mais de cinco mil reais. Era o tal do sorteio premiado, onde o vencedor levava o prêmio independente de quantas parcelas pagou.

ResponderExcluirAnos depois um vizinho começou a vender produtos de catálogo com essa de que quantos mais vendas fizesse, mais lucraria, concorreria a um caro 0KM, na época era um renegade.

Anos mais tarde um amigo entrou nessa de nft e hoje mora de aluguel. Não ficou rico coisa nenhuma, foi só mais um "investimento" de pobre que não trouxe riqueza.