Frequências diversa #usdbrl

Passada a tristeza pela eliminação do Brasil na Copa, voltamos o foco para os mercados. Pensei em não escrever nada sobre futebol, mas não aguento. O Mosca está passando pela sua terceira Copa do Mundo, e não vejo evolução significativa do nosso futebol — não é à toa que a Europa vem faturando copa após copa.

Será que o Brasil não percebeu que o futebol mudou? Hoje ser

habilidoso nem é mais condição necessária, e quem se basear nesse quesito está

fadado ao insucesso. Hoje o futebol é preparo físico e estratégia, se tiver

habilidade melhor ainda. Chamo a atenção para a equipe do Marrocos, que não tem

nenhum astro jogando, mas uma organização impecável. Precisamos urgente de um

técnico estrangeiro e dirigentes de cabeça aberta para mudanças, caso contrário

vamos presenciar repetições destes últimos anos.

Vou repetir citações anteriores: O Brasil não mais é o país

do futebol, e sim o país de bons jogadores.

Esta semana é importante no calendário internacional, amanhã

a publicação da inflação pelo CPI e na quarta-feira decisão do Fed. Vou

apresentar a vocês como o mercado está confuso. Eliane Disis entrevistou Janet

Yellen, a secretaria do tesouro americano, que se encontra apagada ultimamente,

para comentar sobre a economia. Vejamos seus principais pontos.

A secretária do Tesouro dos EUA, Janet Yellen, disse que a

inflação será muito menor até o final do próximo ano, desde que não haja

choques imprevistos para a economia. Citação minha – A última frase se assemelha a que uso: tirando o que não presta está 100%!

"Acredito que a inflação será menor", disse Yellen

durante entrevista Domingo no

programa "60 Minutes" da CBS. "Estou muito esperançosa de que o

mercado de trabalho permaneça bastante saudável para que as pessoas possam se

sentir bem com suas finanças e sua situação econômica pessoal."

Os EUA este ano lutaram contra a pior inflação em

quatro décadas, enquanto a economia global lidava com choques de demanda e

oferta pós-pandemia após a guerra da Rússia na Ucrânia. Depois de atingir um

pico de 9,1% em junho, a inflação ao consumidor deve ter desacelerado para 7,3%

em novembro, de 7,7% no mês anterior, de acordo com economistas consultados

pela Bloomberg News antes de um relatório do governo na terça-feira.

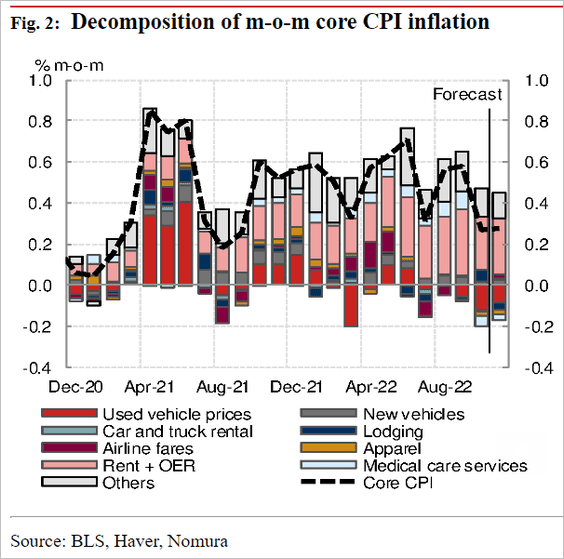

O mercado vem trabalhando como resultado para o CPI

semelhante ao nível do mês anterior conforme projeção da Nomura Securities.

Espera-se então que o Federal Reserve aumente sua taxa básica de juros em 50 pontos-base no dia seguinte, além de sinalizar que novos aumentos são prováveis no próximo ano.

Questionada sobre o quadro de inflação dos EUA, Yellen disse

que espera que os preços elevados sejam de "curta duração",

acrescentando que ela viu sinais positivos, incluindo custos de entrega mais

baixos e tempos de atraso reduzidos.

"Estamos todos cientes de que é extremamente importante

que a inflação seja controlada e não se torne endêmica em nossa economia",

disse ela. "Estamos nos certificando de que isso não aconteça."

Yellen acrescentou que a economia continua propensa a

choques, mas que o sistema bancário é saudável, juntamente com os setores

empresarial e doméstico.

"Há um risco de recessão, mas certamente não é, na

minha opinião, algo que seja necessário para reduzir a inflação", disse

ela.

Tudo parece ficar mais calmo como relata Akane Otami no Wall

Street Journal, afirmando que os investidores estão mais confiantes de que o

Fed vai conseguir administrar um soft Lending – um pouso tranquilo da

economia.

Alguns meses atrás, Wall Street rejeitou a ideia de que

o Federal Reserve seria capaz de realizar um pouso suave.

Agora, uma multidão crescente está apostando que exatamente

isso aconteça.

Fundos mútuos e fundos de hedge que administram cerca de US$

4,8 trilhões em ativos têm colocado dinheiro em ações que podem se beneficiar

do arrefecimento da inflação, da queda das taxas de juros e da economia dos EUA

evitando uma recessão, de acordo com uma análise do Goldman Sachs Group.

Os investidores têm posições maiores do que a média em ações

de empresas industriais, de materiais e de energia, segundo a análise do

Goldman. Todos os três grupos tendem a ser sensíveis às mudanças na economia, o

que significa que as apostas dos investidores devem eventualmente valer a pena

se os EUA puderem evitar uma recessão profunda e prolongada ou um "pouso

forçado".

As taxas de juros dos títulos de 10 anos sofreram uma redução importante nos últimos dois meses, caíram de 4,25% para 3,57%, levando o diferencial entre a taxa de 2 anos contra a 10 anos ao nível mais baixo da última década para - 80 pontos. Nesse movimento de queda citado acima, a taxa de 10 anos caiu mais que a de 2 anos, o que indica que o mercado trabalha com uma recessão no horizonte.

Agora, existe um grupo que não desiste: os hedges funds, que continuam a aumentar sua aposta na alta de juros desses mesmos títulos de 10 anos. O número de contratos no mercado futuro que apostam nesse sentido, conforme apontado na ilustração a seguir, representa 15% do total de contratos, o que é bastante alto dado o tamanho desse mercado.

O quadro parece muito confuso: agentes do mercado apostando num sentido e outros em sentido contrário de forma expressiva, ou seja, não são apostas pequenas. Não é à toa que vivenciamos mudanças repentinas de direção em diversos mercados, e mesmo os gráficos não apresentam direções claras, ora num sentido, ora em outro. Parece que os segmentos do mercado estão sintonizados em frequências diversa, e não estamos aqui para dizer quem está certo.

No post procura-se-desesperadamente fiz os seguintes comentários sobre o dólar: ... “Observando melhor a estrutura do movimento que ocorreu nessa semana chego a duas possibilidades para o término do movimento: o clássico e o ending diagonal” ... Com o movimento de hoje só sobrou uma alternativa o ending diagonal.

A alta do dólar de hoje, combinada com a queda do Ibovespa, é a forma como o mercado resolveu recepcionar a indicação de Haddad para o Ministério da Fazenda e a especulação de que Mercadante seria o presidente do BNDES, o primeiro não tem ideia sobre economia segundo suas próprias palavras e Mercadante me lembra fisicamente os homens dos anos 70 da minha juventude, ficou parado no tempo física e mentalmente.

Tudo começa a parecer igual a quando os britânicos

escolheram Liz Truss como primeira-ministra e, embora nosso regime não seja

parlamentarista, o presidente Lula tem um histórico de recuar quando fica

pressionado, não toma medidas drásticas, prefere o paz e amor.

Bem, como havia mencionado, a posição vendida em dólar era

especulativa e fomos liquidados hoje. Como ficamos daqui em diante? Para dizer

a verdade não gostei do ímpeto da alta, o que me deixa na dúvida se ainda irá

ocorrer a queda que estava esperando. Mas vamos seguir os parâmetros conforme o

gráfico abaixo.

Parece que não é só a eliminação da Copa do Mundo que gerou

tristeza, a eleição do Lula caminha também para uma “desclassificação” como

opção plausível. Enganou todos os economistas que entraram na dele, e agora

estão desembarcando um a um.

O SP500 fechou a 3.990, com alta de 1,43%; o USDBRL a R$ 5,3181,

com alta de 1,48%; o EURUSD a € 1,0533, sem variação; e o ouro a U$ 1.780,

com queda de 0,89%.

Fique ligado!

Fico perplexo com a possibilidade de pouso suave. Seria de uma maestria incrível e penso não ser possível em um sistema tão complexo quanto o econômico. Acho que o FED está errando na comunicação e na atitude e penso que a inflação pode dá uma segunda pernada de alta, caso a China comece a estimular sua economia antes da inflação ocidental ceder. O cenário para aproveitar as correções de alta ou mesmo os movimentos principais de baixa está desafiador. Com relação a bolsa Brasileira, penso que ela ainda teima em querer subir, mesmo com os ciclo de alta de juros. Penso que as atitudes do novo governo não apenas desculpas para uma correção de mercado que já deveria ter ocorrido.

ResponderExcluir