100% de acerto #USDBRL

Hoje é feriado nos EUA, o que significa que os mercados

estão em banho-maria. No começo de cada mês, é mandatório discutir dois tipos

de conteúdo: uma tabela com a performance do mês passado e, de lambuja, o

acumulado no ano; além das previsões para o mês seguinte. Hoje, no início de

setembro, com 2/3 do ano já passados, me deparei com uma matéria da Bloomberg

alertando que setembro é um mês ruim para a bolsa – americana, é claro. No

passado, se estivesse posicionado, ficaria preocupado.

Investir é a profissão mais simples que existe; afinal, você

tem apenas três opções: comprar, vender ou não fazer nada – esta última é a

mais difícil. E, ao ler a matéria mencionada acima, o que você deve fazer?

Vamos fazer uma pequena simulação:

1. Vende toda a carteira: Se a bolsa cair, você ficará

feliz da vida e “acreditará” que essa estatística faz sentido. Para entrar

novamente, esperará o mês “bom” da bolsa. Caso contrário, se subir, ficará

p&to e sem rumo dali em diante – ainda pior se sua carteira for de longo

prazo.

2. Não faz nada: Se a bolsa cair, vai se lamentar e

achar que aprendeu a lição: da próxima vez, vai seguir a dica. Se a bolsa

subir, garanto que nem lembrará, no final do próximo mês, que leu o tal artigo.

O Mosca, como de costume, é pragmático – detalhe: o ChatGPT

classifica o post como provocativo e pragmático, mas não leva em consideração

essa informação, pois, seja qual for o resultado no final de setembro, se

seguir essa estatística, enfrentará o mesmo dilema nos meses seguintes. Em todo

caso, vamos ver os argumentos de Ruth Carson e outros na Bloomberg sobre o mês

de setembro nos investimentos.

Setembro tradicionalmente tem sido um mês terrível para os

traders e pode ser ainda mais difícil de navegar em 2024, devido às questões

persistentes sobre o corte de taxa de juros esperado pelo Federal Reserve.

Historicamente, títulos, ações e ouro tendem a sofrer perdas

em setembro, à medida que os traders reavaliam seus portfólios após a pausa de

verão. Desde 1950, o índice S&P 500 e o Dow Jones Industrial Average

registraram suas maiores perdas percentuais em setembro. Os títulos caíram em

oito dos últimos dez setembros, enquanto o ouro caiu todos os anos desde 2017.

Os investidores podem precisar se preparar para um cenário

mais turbulento desta vez, enfrentando incertezas que incluem um relatório

crucial de empregos nos EUA, visto como chave para a magnitude e frequência dos

futuros cortes de juros do Fed. Com as ações próximas de recordes e os

Treasuries desfrutando de sua mais longa sequência mensal de ganhos em três

anos, os mercados parecem vulneráveis a choques de dados ou surpresas de uma

disputa presidencial acirrada nos EUA.

Setembro é historicamente o pior mês para ações globais

Recém-saídos de um agosto agitado, que apresentou uma breve,

mas brutal, queda global das ações, os investidores agora aguardam os dados de

emprego de sexta-feira, que podem lançar luz sobre a saúde da maior economia do

mundo e moldar a trajetória da próxima campanha de afrouxamento monetário do

Fed.

Com quatro cortes de um quarto de ponto percentual nas taxas

atualmente precificados até o final deste ano, existe um risco elevado de

grandes oscilações no mercado se o Fed se mostrar menos inclinado a afrouxar do

que o esperado em sua reunião que termina em 18 de setembro.

“A sazonalidade de setembro tem um histórico irregular, com

aversão ao risco não sendo incomum e, em anos eleitorais, mais dramática,”

escreveu Bob Savage, chefe de estratégia de mercados e insights do BNY, em uma

nota. “Há uma sensação de que o próximo relatório de empregos nos EUA

determinará o curso do resto do ano.”

Os dados de folha de pagamento não-agrícola podem ter um peso adicional para as ações dos EUA desta vez.

“O mercado atualmente é impulsionado por algumas poucas

ações de tecnologia de mega capitalização, o que o torna vulnerável a quedas

significativas se essas ações vacilarem,” disse Manish Bhargava, CEO da Straits

Investment Management em Singapura. “Qualquer surpresa pode levar a uma rápida

liquidação de posições alavancadas.”

Outra fonte de volatilidade é o primeiro debate televisivo

entre a vice-presidente Kamala Harris e o ex-presidente Donald Trump na próxima

semana, um evento considerado crucial para o impulso de suas campanhas à medida

que a eleição entra em sua fase final.

Um risco é “a ideia de uma eleição contestada, como vimos em

2000,” escreveu Amy Wu Silverman, chefe de estratégia de derivativos do RBC

Capital Markets, em uma nota. Embora o presidente do Fed, Jerome Powell, tenha

“praticamente eliminado qualquer debate sobre ‘Eles vão ou não vão?’ para um

corte de taxa em setembro, a grande questão é ‘Quanto?’”

Dado o cenário de alto risco, os estrategistas dizem que a cautela será essencial para navegar nos mercados.

A proteção tem estado “barata por um bom tempo,” de acordo

com o RBC Capital Markets, enquanto a LPL Financial vê oportunidade em ações de

serviços de comunicação, energia e saúde dos EUA. Para que a trajetória atual

do mercado de ações permaneça intacta, crescimento e políticas flexíveis serão

necessários, segundo o BNY.

“Prepare-se e assegure proteção extra,” disse Hebe Chen,

analista da IG Markets Ltd.

Setembro será o que for, e se a estatística prevalecer, eu

encaro: se der certo, deu certo; se errar, deu errado, nada mais que isso.

Seguimos com nossos modelos e parâmetros oriundos da análise de Elliot Wave.

Ah, antes que eu me esqueça, aqui vai a tabela do mês e ano, bem completa.

Bem, Carlson, por sua vez, apresentou um “tabelão” com a performance do S&P 500 em um período de 31 anos, medido ano a ano após cada data. Cada um desses resultados é medido em bases anuais.

Algumas observações:

1. Após 11 anos, não houve nenhum prejuízo,

independentemente da data inicial.

2. O retorno no período de 10 anos oscilou entre -1% e 17%;

em 15 anos, entre 4% e 14%; e em 5 anos, entre -2% e 29%.

Conclusão: Na visão do Mosca, o que se pode concluir é que

investimentos na bolsa no passado foram positivos quando o horizonte foi

superior a 10 anos. Horizontes curtos apresentam maior volatilidade. O prazo

superior a 10 anos é o indicado.

Agora, suponha que você resolva usar essa estatística para

fazer seus investimentos em bolsa. Como podem observar na tabela, se for um ano

ruim como 2000, 2001, 2007 e 2008, com quedas de -9%, -12%, -22%, -37%, vai

ficar firme ou achar que agora deu errado e sair da bolsa? Pense bem na

magnitude dessas quedas. E, passados os 10 anos, vai se lembrar dessa tabela e

de Carlson?

Não há nenhum conforto sobre o futuro; isso sim é certo, o

restante são apenas possibilidades.

- David, e o título do post, não vai contar como

conseguir?

Para quem já foi trader, entenderá minha frase: depois de

terminar, tenho certeza do que deveria comprar e vender com 100% de acerto!

No post os-sem-nota fiz os seguintes comentários

sobre o dólar: ... “A onda 2 verde foi no limite — R$ 5.3755 da

invalidação, sem que isso ocorresse — R$ 5.3696. Tenho a mesma confiança? Não”

... Estou trabalhando com duas hipóteses que no curto prazo têm caminhos

distintos. Não sei se repararam, mas na parte superior esquerda há uma

indicação de cor do cenário. Vou destacar a seguir.

Vamos, inicialmente, observar a opção que considerei com

pouca chance, acima, pois estava muito perto do limite de invalidação. O

arquivo é BRL – (Red Count). Nessa opção, o dólar precisa ultrapassar o nível

de R$ 5.7532 e, principalmente, R$ 5.8605.

Na opção Yellow, o dólar já poderia estar em movimento descendente. Inversamente, vou ficar desconfiado acima de R$ 5.7565. Caso a onda C verde esteja em curso, algumas coisas têm que ocorrer: abaixo de R$ 5.4730 aumenta a confiança; o objetivo seria ao redor de R$ 5.2181 / R$ 5.1828 e, obrigatoriamente, tem que negociar nessa queda abaixo de R$ 5.2202.

- David, com essas previsões, você está coberto; pode acontecer de tudo.

Quando as opções técnicas são divergentes, o melhor é

esperar uma definição. Eu poderia resumir da seguinte forma: dentro do

intervalo de R$ 5.7565 / R$ 5.4730 – aproximadamente 5% – você pode fazer outra

coisa; se romper para cima ou para baixo, podem surgir oportunidades.

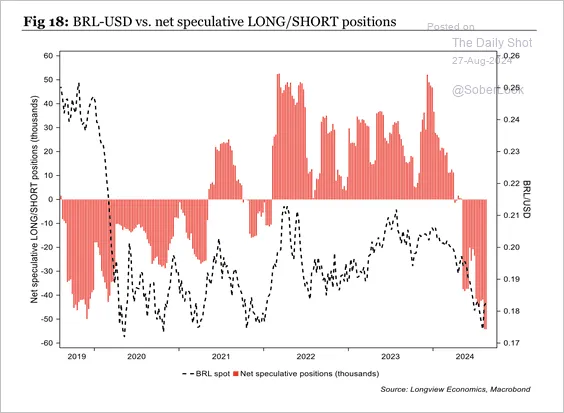

Quanto a posição dos investidores nos mercados de futuros, eles

ainda mantem uma posição comprada em dólar em volume recorde relativo aos

últimos anos. Em termos de valor, o equivalente a U$ 50 bilhões – é bastante! Decisões

do tipo tomada pelo Ministro Alexandre Moraes não ajuda em nada além de

atrapalhar a vida de milhares de brasileiros que dependem do X.

A bolsa americana ficou fechada; o USDBRL a R$ 5,6122, sem variação; o EURUSD a € 1,1072, com alta de 0,23%; e o ouro a U$ 2.499, com queda de 0,15%.

Fique ligado!

Comentários

Postar um comentário