Cuidado com a carona #S&P500

Como ocorre todos os anos, fui convidado a fazer uma

exposição para os alunos de mestrado da FEA. Esses encontros têm se tornado

interessantes, pois, além do tema principal, faço algumas projeções usando

minha ferramenta principal: a análise técnica, que tem gerado grande interesse.

Neste ano, o tema que escolhi foi: As Sete Magníficas, explorando a

concentração dessas ações, suas implicações no mercado e questionando a

existência de uma possível bolha em andamento. Nos gráficos, inovei ao apontar

o que eu havia previsto e o que realmente ocorreu.

Na apresentação, comento sobre o conceito da “carteirinha”, com

o qual os leitores do Mosca estão familiarizados. Com o passar do tempo, essa

ideia tem se mostrado apropriada, como confirma James Mackintosh em matéria

publicada no Wall Street Journal. Veja o título: Como perder dinheiro no tema

mundial mais popular.

Existem muitas maneiras embaraçosas de perder dinheiro, mas

é particularmente frustrante quando você identifica corretamente o tema que vai

dominar o mercado e consegue investir nele em um bom momento.

Pobre dos investidores dos três fundos de inteligência

artificial negociados em bolsa (ETFs)

que conseguiram perder dinheiro este ano. Todos os outros ETFs com

temática de IA que consegui encontrar ficaram atrás do S&P 500 e do MSCI

World. E isso foi antes de o tema IA ser seriamente questionado na semana

passada, quando as dúvidas dos investidores sobre o preço das principais ações

de IA, como Nvidia (alta de 1,51%) e Super Micro Computer (queda de 2,48%), se

tornaram evidentes.

O desastre dos fundos de IA deveria servir como um alerta

para os compradores de ETFs temáticos, que agora cobrem praticamente tudo que

você possa imaginar, incluindo permissões de carbono da Califórnia (queda de

15% este ano), computação em nuvem chinesa (queda de 21%) e cuidados com

animais de estimação (alta de 10%). Em termos simples: provavelmente você não

obterá o que deseja, comprará no momento errado e será difícil manter o

investimento a longo prazo.

Ironicamente, o sucesso da Nvidia tornou mais difícil para alguns fundos de IA superarem o mercado mais amplo. Parte do objetivo de usar um fundo é diversificar, então muitos fundos ponderam suas participações de forma equilibrada ou limitam o tamanho máximo de qualquer uma das ações. Com a Nvidia representando mais de 6% do S&P 500, isso fez com que alguns fundos de IA tivessem menos exposição à maior ação de IA do que você teria em um fundo de índice amplo.

Esse problema atingiu os três perdedores do ano. O fundo de

IA e robótica de US$ 457 milhões da First Trust tem apenas 0,8% em Nvidia, um

pouco mais da metade do que possui na empresa de cibersegurança BlackBerry.

O fundo de IA e inovação de US$ 213 milhões da WisdomTree

detém a mesma quantidade de cada ação, resultando em apenas 3% em Nvidia.

O fundo iShares Future AI & Tech de US$ 610 milhões da

BlackRock também era ponderado igualmente até três semanas atrás, quando

alterou seu propósito de ser um fundo de robótica e IA, mudou seu ticker e

passou a seguir um índice baseado em valor de mercado que lhe dá uma maior

exposição à Nvidia.

O resultado foi uma diferença de 20 pontos percentuais entre

os melhores e os piores ETFs de IA este ano. Desde o lançamento do ChatGPT em

novembro de 2022, que impulsionou as ações de IA, houve uma diferença de mais

de 60 pontos, embora pelo menos todos os ETFs tenham registrado alta desde

então.

Recentemente, o mercado puniu a ponderação igualitária, preferindo grandes participações nas maiores ações.

Jay Jacobs, chefe de ETFs temáticos e ativos dos EUA na

BlackRock, diz que o ideal é uma ponderação baseada no valor de mercado quando

um tema apresenta características de "vencedor leva tudo", como ele

acredita ser o caso da IA generativa. Quando o fundo de IA da empresa incluía

robótica, estava espalhado por um número maior de ações que não competiam entre

si, então a ponderação igualitária fazia mais sentido.

Para os investidores, não é tão simples. A Global X adota a

abordagem oposta com seus dois fundos de IA de mais de US$ 2 bilhões, AIQ e

BOTZ. O BOTZ compra apenas ações focadas em IA e robótica, mas assume posições

maiores. O AIQ distribui suas apostas em IA e tecnologia de forma mais ampla, e

seu limite de 3% nas maiores participações a cada vez que rebalanceia significa

que possui muito menos em Nvidia do que o BOTZ, que tem um limite de 8%. Mesmo

assim, o AIQ conseguiu superar o BOTZ este ano.

Até agora, tudo está confuso. A lição básica: escolher entre

fundos dentro de um tema é difícil e depende de sorte, além de uma leitura

cuidadosa dos documentos do fundo. Uma lição mais avançada é que é difícil

escolher um tema em primeiro lugar, ou mantê-lo. Os três problemas:

1. Definir o tema é complicado. A Nvidia aparece no ETF

anti-woke YALL, que se posiciona para “conservadores patriotas e tementes a

Deus ”. O fabricante de chips também é incluído em ETFs veganos, de diversidade

de gênero e de ação climática. Suas ações claramente são impulsionadas pelas

perspectivas de IA, mas a Nvidia ainda tem grande participação em ETFs de jogos

de computador e bitcoin, onde seus chips foram originalmente usados.

2. Acertar o timing do tema é ainda mais difícil. Se entrar

muito cedo, não há empresas para comprar. Se entrar quando os fundos estão

sendo lançados, é provável que o tema já seja amplamente conhecido e

supervalorizado, já que tipicamente há um grande número de lançamentos durante

bolhas e mercados altistas em estágio avançado.

Um exemplo recente foi a corrida para lançar ETFs de energia limpa e de tecnologia de estágio inicial durante a bolha do final de 2020 e início de 2021. O desempenho desde então tem sido uma miséria, com muitas das ETFs caindo pela metade ou mais.

Acertar o momento é um problema comum em temas: de acordo

com um artigo do ano passado do Prof. Itzhak Ben-David da Universidade Estadual

de Ohio e três outros acadêmicos, o que eles chamam de ETFs “especializados”

perdem, em média, 6% ao ano nos primeiros cinco anos devido ao timing ruim do

lançamento.

3. Investir a longo prazo é apresentado pelos gestores de

fundos como o objetivo do investimento temático, para manter a posição até que

o tema dê frutos. Mas mesmo investidores que realmente querem se comprometer

com um tema a longo prazo muitas vezes acham difícil, pois muitos fundos são

encerrados, fundidos ou mudam de estratégia quando saem de moda.

O boom dos fundos de internet do final dos anos 1990

desapareceu após o estouro da bolha pontocom, com poucos sobrevivendo para ver

o tema da internet florescer uma década depois, enquanto seis dos 50 fundos

“metaverso” lançados após o Facebook se tornar Meta Platforms em 2021 já

fecharam, de acordo com Lamont.

O fundo temático mais antigo, o DWS Science and Technology

mutual fund, começou como o Television Fund em 1948 antes de adicionar

eletrônica, e passou por pelo menos quatro outros nomes. Tenho dados apenas a

partir de 1973, mas ele ficou muito atrás do mercado mais amplo desde então,

apesar das eras de ouro para a televisão, eletrônica, ciência e agora

tecnologia. (Sim, possui muitas ações da Nvidia.)

Então, o que fazer? No mínimo, não compre com base apenas no

nome de um fundo. Examine as participações, veja o índice que ele segue e como

ele é estruturado, e considere se ele faz o que promete. Em seguida, pense em

quão cara a ideia já se tornou. Fique atento para o tema entrando em moda e se

tornando supervalorizado, pois isso é um bom momento para vender (ou lançar um

fundo).

Mas, principalmente, observe as taxas: elas serão muitas

vezes mais altas do que as de um fundo de índice de mercado amplo, e o

histórico desanimador de timing ruim sugere que, para a maioria das pessoas,

elas não valem a pena.

Então, não é exatamente o que eu tenho alertado? Nenhum

gestor vai concentrar, por exemplo, 60% do fundo na Nvidia; isso seria uma

loucura. Para poder diversificar, ele terá que “adivinhar” quais ações irão

ganhar a “carteirinha”, o que é bastante arriscado nesse momento. A sugestão

dada por Mackintosh não funciona; no fundo, ele sugere que o investidor analise

as participações. Ora, se eu precisar analisar, não preciso do gestor! O melhor

conselho que poderia dar nesse momento é ficar fora desses fundos, o que

reforça outra tese do Mosca: não recomendo fundos ativos.

Ontem, meu genro, que virou papai recentemente e trabalha no

mercado. Depois da folga pelo nascimento do filho voltou a trabalhar animado, a

toda carga e me liga pela manhã perguntando: Me indique 5 ações para formar uma

carteira. Minha resposta foi lacônica: SPY – SPY – SPY – SPY - SPY! Durante a

conversa, argumentei as razões dessa minha escolha. Como jovem que é, não sei

se o convenci; afinal, é mais “legal” ter uma carteira que nós escolhemos e

depois, nas conversas entre uma cerveja e outra, contar aos amigos a “porrada”

que deu na ação X. Lógico que ocultamos as ações que não performaram. Mas o

tempo irá mostrar que não é o melhor caminho. Em relação à carteira de IA que o

leitor pode construir ou escolher um fundo, sugiro a mesma opção: SPY! Deixe o

mercado ir escolhendo quem entra ou sai no clube do IA e, se por acaso não der

certo, quem será expulso. Conclusão: sua carteira estará sempre atualizada pelo

mercado. Tome cuidado para não pegar a carona errada!

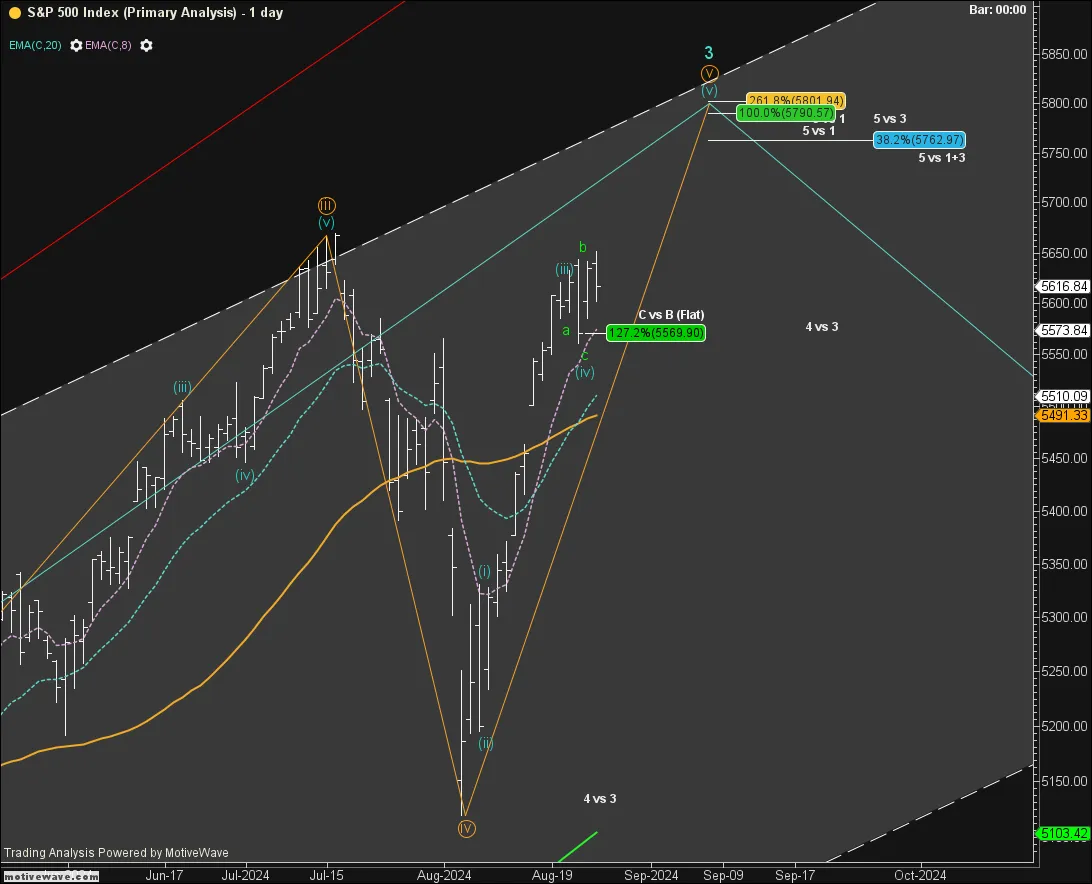

No post nvidia-não-produz-leite, fiz os seguintes

comentários sobre o SP500: ... “Se a minha opção de alta que expressei acima

se confirmar, é bem possível que o mercado seja 'empurrado' para os níveis

apontados ao redor de 5.800” ...

Durante a última semana, não houve nenhuma definição, indicando que está numa consolidação de curto prazo – triangulo? A única coisa que posso oferecer neste momento é um melhor objetivo: 5.789 / 5.801, o que não é de grande valia.

Se minha análise estiver correta, estamos em terreno arenoso. Por quê? Como tinha comentado, onda (v) azul de onda v laranja, algumas possibilidades podem ocorrer: a onda (v) azul pode ser truncada – não especificamente, mas todas; podem ficar aquém do projetado. Essa é a razão pela qual não me meto a sugerir compra neste momento; o fato de ter uma onda v de ordem maior – no caso, a laranja – coloca em risco de uma correção maior que pode se suceder. Conclusão: pode não dar tempo de sair!

O S&P500 fechou a 5.514, com queda de 2,37%; o USDBRL a

R$ 5,6422, com alta de 0,44%; o EURUSD a € 1,1040, com queda de 0,28%; e o ouro

a U$ 2.491, com queda de 0,30%.

Fique ligado!

Comentários

Postar um comentário