Mundos distintos #IBOVESPA

Quando o PIB de um país sobe, é mais do que natural imaginar

que seus habitantes estejam felizes, no quesito economia. Mais empregos,

salários em alta – por que seria diferente? No entanto, pode ser bem diferente

se a concentração dessa renda estiver em uma parcela pequena da população. O

inverso, porém, não ocorre: se o PIB cai, é ruim para todos, talvez os mais

ricos percam mais, mas isso pouco importa.

Desde a recessão de 2008, quando os bancos centrais

inundaram os mercados com liquidez — lembram dos helicópteros? —, baixando as

taxas de juros a níveis impensáveis, foi gerada muita riqueza para os

detentores de ações, normalmente a parte superior do espectro de renda. Vocês

devem lembrar do movimento “99%”, que mencionei no post a-desigualdade-está-explodindo, em fevereiro de 2013.

Esse processo se desenvolve desde então, com apenas alguns

períodos de alteração, como ocorreu durante a pandemia, quando os salários dos

mais pobres subiram mais que os dos ricos. Contudo, foram períodos curtos, logo

seguidos pelo retorno à tendência anterior. Alertei várias vezes sobre o perigo

dessa concentração, que historicamente não termina bem — e temo o que a IA pode

intensificar o problema nesse aspecto.

Beth Kowitt comenta na Bloomberg como a confiança dos

americanos nas grandes empresas foi de mal a pior, pois houve épocas em que o

crescimento econômico beneficiava todos. Atualmente, parece que apenas os ricos

estão melhor.

Por quase um século, a Boeing Co. foi um ícone dos negócios

nos Estados Unidos, propagando a excelência da engenharia e do espírito

corporativo americanos pelo mundo. Milhões de viajantes embarcavam diariamente

em aviões da Boeing com uma confiança absoluta.

Todos sabemos o que aconteceu depois. Após dois acidentes

fatais em 2018 e 2019, denúncias e investigações revelaram uma empresa que

havia reduzido a qualidade e a segurança e destruído sua cultura de inovação em

busca de margens de lucro mais altas e valorização das ações. Mesmo antes de

uma porta se desprender de um avião da Boeing em pleno voo, em janeiro, ou de a

empresa deixar dois astronautas presos no espaço, em junho, o estrago já estava

feito: a confiança que a Boeing construiu ao longo de décadas desapareceu — e

talvez nunca seja recuperada.

A Boeing é um caso extremo, mas não está sozinha. A

confiança dos americanos nas grandes corporações como um todo vem diminuindo

lenta, mas seguramente, ao longo dos anos.

O percentual de americanos que disseram à Gallup que têm

“muita” ou “bastante” confiança nas grandes empresas caiu de 30% em 1999 para

16% este ano. As repercussões são graves: apenas 40% das pessoas entre 18 e 29

anos tinham uma impressão muito ou algo positiva do capitalismo em 2022, de

acordo com o Pew Research Center. Isso é 33 pontos percentuais a menos do que

entre os com 65 anos ou mais. Considerando que as corporações americanas,

embora imperfeitas, foram algumas das maiores impulsionadoras de inovação e

geração de riqueza que o mundo já viu, esses dados deveriam preocupar qualquer

um que se importe com a economia americana.

Diagnosticar as forças que minam a confiança nas empresas em geral é mais complicado do que destrinchar os problemas da Boeing — e exige voltar ao início. Embora não tenhamos dados das primeiras fases da economia dos EUA, há poucas evidências de que, naquela época, se esperava que trabalhadores ou a sociedade pudessem confiar que as empresas cuidariam de seus interesses.

Então, de onde vem a ideia de que os americanos deveriam

confiar nas empresas? Historiadores apontam para os cerca de 25 anos após a

Segunda Guerra Mundial — um período curto, mas que deixou uma marca indelével

na consciência americana. Os anos pós-guerra foram extremamente prósperos,

marcados por uma redução rara da desigualdade entre os mais pobres e os mais

ricos. Havia uma avalanche de coisas para construir e vender, e um influxo de

americanos retornando das frentes de batalha para fazer isso. Os EUA se

tornaram o centro manufatureiro do mundo, posição que ocuparam por décadas.

Avanços tecnológicos ajudaram a produtividade dos trabalhadores a atingir

níveis históricos, impulsionando as receitas corporativas.

Mas essa promessa foi curta. No final dos anos 1960 e início

dos 1970, parecia que uma ruptura estava em andamento — estagflação, conflitos

de direitos civis, crise do petróleo, Watergate, Vietnã. Ao mesmo tempo,

economias internacionais, como as da Alemanha e do Japão, começaram a se

recuperar. A combinação única de forças que havia impulsionado o poder

financeiro dos EUA estava se dissipando. “Você não pode tocar esse sino duas

vezes”, diz Waterhouse. À medida que a produtividade e os lucros caíam, a desigualdade

de renda começou a subir. "Houve uma mudança de longo prazo na forma como

a economia realmente funcionava", acrescenta. A expectativa de que as

coisas melhorariam continuamente, de que os salários sempre subiriam,

melhorando a qualidade de vida da classe média, estava se tornando menos

realidade.

Globalização em alta, e os EUA já não eram o centro do mundo

econômico. Para os trabalhadores, isso significava a desconfortável experiência

de ver empregos indo para o exterior e enfrentar choques financeiros, como o

embargo do petróleo. Para as empresas, significava uma competição crescente —

e, nessa luta, o foco cada vez maior no decreto do economista Milton Friedman

de que sua “única responsabilidade social” era aumentar os lucros.

O impacto dessas mudanças foi profundo. David Kelly,

estrategista-chefe global da JPMorgan Asset Management, argumentou que uma das

razões da desigualdade de renda é a mudança no PIB dos EUA: agora, os lucros

corporativos representam uma fatia maior do bolo, enquanto a compensação dos

trabalhadores diminuiu. Nos anos 1980, os lucros corporativos representavam

5,5% do PIB; em 2023, quase 10%. Ao mesmo tempo, a compensação dos

trabalhadores caiu de 55,8% para 52,1%. “O sucesso das corporações em reduzir a

fatia do trabalho tem sido um fator importante para aumentar sua própria

fatia”, escreveu Kelly em uma nota recente a clientes.

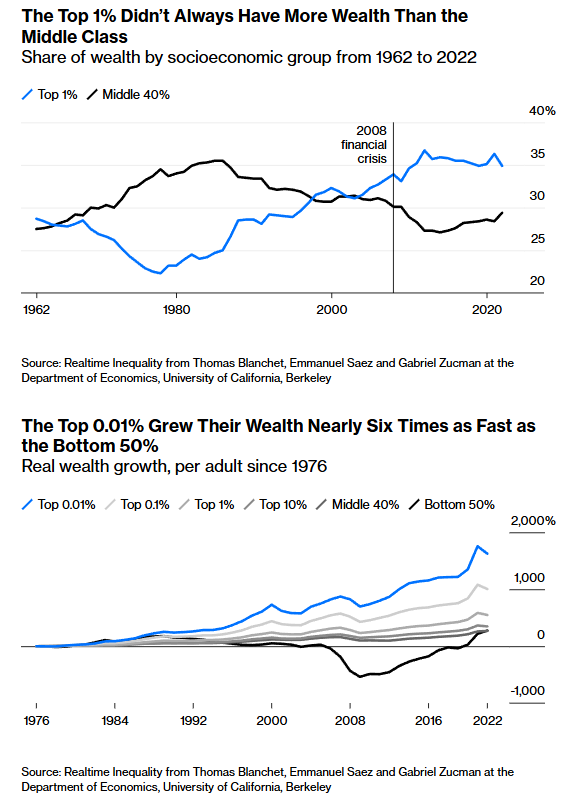

Os mais impactados são, claro, as classes média e baixa. O

1% mais rico agora detém mais riqueza do que toda a classe média dos 40% mais

pobres; três décadas atrás, o contrário era verdade. Para que isso ocorresse, a

riqueza dos mais ricos precisou crescer exponencialmente mais rápido do que a

dos mais pobres.

Para alguns americanos comuns, parecia que a economia dos EUA — e as corporações que a moviam — estavam quebrando o pacto: uma sociedade onde um emprego e trabalho duro permitiriam pagar as contas, talvez comprar uma casa, e onde, independentemente da origem, cada geração avançaria sobre os feitos da anterior.

Em vez disso, os descrentes viram aqueles no topo ficando

mais ricos — e escapando das consequências, mesmo quando quebravam as regras.

Desde o estouro da bolha das dot-com, o escândalo da Enron, até Madoff,

Theranos, FTX e Boeing, os americanos comuns encontraram muita evidência para

alimentar sua desconfiança. A crise financeira de 2008 e a Grande Recessão são

exemplos definitivos: pessoas perderam empregos e casas, e viram suas poupanças

evaporarem, enquanto muitos dos executivos que causaram o colapso saíram com

milhões.

O mais recente golpe na confiança é a hipocrisia. Em 2019, a

Business Roundtable redefiniu o “propósito de uma corporação”, declarando que a

responsabilidade da administração e dos conselhos não era apenas com os

acionistas, mas com todos os stakeholders [as partes interessadas] .

As empresas começaram a adotar posições sobre imigração, controle de armas e a

fazer promessas como cortar emissões e diversificar suas forças de trabalho.

Então veio a “guerra contra o politicamente correto”.

Pressionadas por forças conservadoras, muitas empresas voltaram atrás,

abandonando iniciativas que haviam anunciado com orgulho poucos anos antes. O

que fazer com um rompimento que se arrasta há décadas?

Pesquisadores apontam três fatores para a confiança: competência, empatia e valores — sendo que violações de valores são imperdoáveis.

A América corporativa pode não voltar no tempo, mas tem o poder

de melhorar. E essa é a meta a atingir se quiser recuperar a confiança pública.

Esse artigo esclarece alguns pontos que pareciam ilógicos:

eu me perguntava qual a razão da baixa popularidade de Biden numa economia que

cresce de forma robusta. Os argumentos seriam de que a grande maioria dos

americanos não está satisfeita, não por causa do governo em si, mas devido à

disparidade de ganhos salariais; e que a polarização, que observamos

mundialmente, está mais relacionada às grandes diferenças de renda do que

propriamente às crenças políticas. A famosa frase: Si hay gobierno, soy contra

poderia ser reescrita: Si hay disparidad, soy contra el gobierno.

Do ponto de vista matemático, existem duas formas de equalizar: ou a parte mais rica perde riqueza com a desvalorização dos seus ativos, ou a parte mais pobre ganha mais renda — o que implica que parte dos lucros das empresas seja canalizada para os salários. Ou, então, o status quo permanece. Nessa última opção, podemos esperar mais radicalização dos governos, até que esse equilíbrio instável leve a situações mais graves — guerras, rebeliões etc. Reflitam um pouco sobre esse tema e vejam como ele justifica várias situações que vivemos atualmente.

No post https://acertarnamosca.bsurpresas-não-são-anunciadas*, fiz os seguintes

comentários sobre o IBOVESPA: ... Continuei me segurando para não vender e

mantendo a disciplina que o gráfico me impõe. Posso dizer que, no curto prazo,

não parece que a bolsa esteja pronta para subir. Na janela de 1 hora, o

movimento tem sido errático, para cá e para lá. Tenho a impressão de que essa

correção vai se alongar e possivelmente acionar nosso stop loss ...

Dito e feito, fomos estopados na semana passada. A grande — grande mesmo! — questão é se minha leitura continuará válida ou não. Isso se resume a saber se a onda 4 verde violaria uma das três regras da Teoria de Elliot, caindo abaixo da onda 1 verde, que no gráfico está anotado como 129.658. Como podem ver a seguir, a queda recente atingiu a mínima de 130.072, ou seja, centímetros acima desse valor.

Como agir nesses casos? Embora tenha ficado muito próxima, não rompeu, e isso é suficiente para não eliminar a leitura feita. Ontem, o mercado recuperou parte dessa queda de forma expressiva. Na janela de uma hora, é possível ver claramente 3 ondas, e, sendo assim, vamos acompanhar, nas próximas horas, duas situações extremas: abaixo de 130.848 posso começar a pensar em uma nova configuração para a bolsa, com múltiplas opções — tanto de alta quanto de baixa; acima de 133.073, completa-se as 5 ondas e minha análise atual continua válida. O que não pode acontecer, de jeito nenhum, é “encostar” nos 130.848. Let the market speak.

O S&P500 fechou a 5.722, com queda de 0,19%; o USDBRL a R$ 5,4752, com alta de 0,38%; o EURUSD a € 1,1125, com queda de 0,49%; e o ouro a U$ 2.660, com alta de 0,12%.

Fique ligado!

Comentários

Postar um comentário