Como pescar um tambaqui

Não vou me aprofundar nesse assunto, mas porque o título?

Quando você se depara com uma matéria comentando que diversas

ações subiram 400% neste ano, qual é a sua reação? Se fosse uma ou duas ações,

poderia ser levado a pensar “aí tem sacanagem”. Agora se eu disser que 60 ações

do índice Nasdaq atingiram essa marca, e nomes como Tesla e Zoom, fazem parte

dessa lista seleta, não tem como não ficar frustrado.

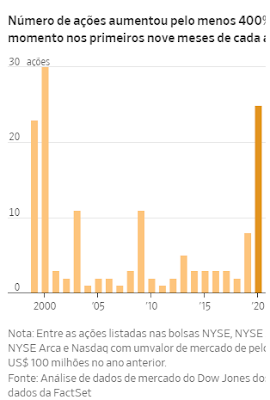

Mais ações dispararam pelo menos 400% em algum momento nos

três primeiros trimestres do ano, do que em qualquer período comparável desde

2000, de acordo com uma análise do Dow Jones Market Data, sobre empresas que

valiam pelo menos US$ 100 milhões no começo do ano.

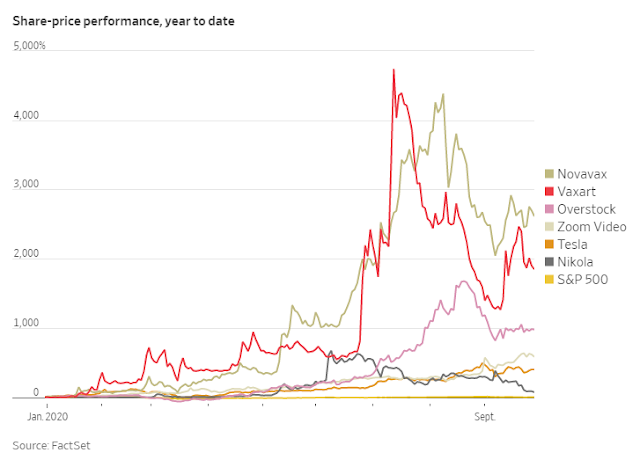

Dominando a lista estão empresas de tecnologia e

biotecnologia, bem como empresas que se beneficiaram da mudança de gosto

durante a pandemia do coronavírus. Até agora nesse ano a Zoom subiu 591%,

enquanto a varejista online Overstock avançou 956%. A Tesla ganhou

413%.

Destacando o passeio selvagem em que muitas empresas têm

feito, a Overstock, por exemplo, subiu 1.677% em seu ponto alto este ano.

Para comparar, o S&P 500 subiu 4,1% no ano, enquanto o

Dow Jones caiu 2,7%. Os índices registraram ganhos de pelo menos 7% no terceiro

trimestre e registraram o melhor desempenho em dois trimestres desde 2009.

A economia sem brilho desencadeou uma corrida para as ações

de empresas que prometem alto crescimento no futuro, incluindo aquelas que são

novas para os mercados públicos. Os IPO de novas empresas, registrou os

maiores ganhos durante suas estreias comerciais desde 2000.

"A taxa em que o impulso, entusiasmo e exuberância tomaram conta durante o verão, atingiu um tom de febre que eu não vejo nos cinco anos que venho gerenciando meu fundo", disse Justin White , gerente de portfólio da T. Rowe Price, que supervisiona um fundo focado em ações de crescimento.

Ainda assim, depois das quedas sofridas em setembro, o

entusiasmo dos investidores não desapareceu. Empresa de armazenamento de dados,

Snowflake, teve um respingo em seu IPO com suas ações mais do que dobrando

em seu primeiro dia de negociação.

O rali, por vezes, tem atraído comparações com a bolha ponto-com,

quando as ações de empresas de tecnologia registraram enormes ganhos antes de

despencar. O setor de tecnologia da informação do S&P 500 tem a maior

ponderação no índice do mercado de ações do que em qualquer momento desde 2000,

de acordo com dados do Mercado Dow Jones. Enquanto isso, o peso de grupos,

incluindo empresas financeiras e de energia, diminuiu constantemente para os

níveis mais baixos desde pelo menos 1990.

Os fortes ganhos nas ações individuais foram, em parte,

impulsionados pelo mercado de momentum, que implica a compra de ações de

empresas que subiram mais rápido e mais alto. Cerca de US$ 18 bilhões estavam

recentemente sentados em fundos que acompanham essa estratégia, aproximadamente

o triplo do nível de cinco anos atrás.

Alguns investidores disseram que comprar ações a preços altos e tentar vender ainda mais alto pode ser difícil de aguentar. Mas dar o mergulho valeu a pena à medida que o rali das ações continuava desafiando as expectativas.

Se ficou deprimido lendo esse post, tenho algumas observações:

boa parte dos ganhos deste ano foi por sorte, ocasionado pela pandemia, o que

não tira o mérito de quem ganhou; poucas ações atingem marcas como essas, basta

ver a quantidade mencionada acima, que perdeu muito; e por último, você não

iria colocar um valor significativo de seu patrimônio nessas apostas, assim, a

variação do seu patrimônio seria pequena – se não pensa assim, ou seja, colocaria

um volume expressivo você está expulso do Mosca, afinal, 10 anos de postagem

não serviram para nada! Hahaha ...

Queria aproveitar para mais uma vez mostrar que investimento em fundo não consegue ganhar do índice (benchmark) no longo prazo. O gráfico abaixo não deixa a menor dúvida: no período de 1 ano é um cara ou coroa, agora, no de 15 anos, só se tiver muita sorte! O porquê se resume a 2 fatores: primeiro o mercado é um jogo de soma 0, se um ganha outro perde; no longo prazo, o custo das taxas de administração e performance, vão sangrando as cotas.

Acima de 11.250 – Caso isso

ocorra, aumentam a chance para considerar a correção Pequena, embora não seja

definitivo, deveríamos avaliar o shape dessa alta.

Abaixo de 10.650 – Nesse caso, o nível de 10.200 deveria ser testado, e para que se caracterize como a correção Pequena, é “saudável” que pare por aí” ...

Correções podem ser desafiadoras, pois não existe um padrão,

além de contemplar intervalos extensos. Deve se ter muito cuidado na entrada.

Se vocês leram o post de ontem, a situação é semelhante à do

ouro.

O SP500 fechou a 3.380, com alta de 0,53%; o USDBRL a R$

5,6562, com alta de 0,81%; o EURUSD a € 1,1745, com alta de 0,24%; o ouro a

U$ 1.904, com alta de 1,02%.

Fique ligado!

Comentários

Postar um comentário