Acharam um culpado #ouro

Tem

sido manchete, em grande parte do noticiário internacional, que há muito tempo não

se via uma alta dos juros nos títulos de 10 anos num período tão curto. Só em

2021, essa alta foi de praticamente 100 pontos, saindo de 0,80% no final de

2020 e atingindo a máxima recente de 1,77%.

Muito

se falou sobre os traders que estavam apostando nessa alta através dos

contratos futuros, mas teria sido difícil sustentar esse movimento sem que

houvesse venda no mercado à vista. Do lado americano, o Fed estava comprando

dentro do seu programa definido, mas quem poderia ser o grande vendedor? Uma

matéria de Paul Davies e outros no Wall Street Journal desvenda esse mistério.

O

forte aumento nos rendimentos dos títulos do Tesouro nas últimas semanas foi

como um teste para saber se o Federal Reserve conseguirá manter as taxas de juros baixas depois que a economia

recuperar sua estabilidade.

Nos bastidores, de acordo com investidores e analistas, foram outros fatores que impulsionaram a venda de títulos do governo dos EUA, empurrando os preços para baixo e os rendimentos para cima. Um fator foi a venda pesada por investidores no Japão, que estavam apurando o retorno de seus investimentos para o encerramento de seu ano fiscal.

O rendimento do Tesouro de 10 anos subiu de cerca de 1% no final de janeiro para um pico de mais de 1,77% na terça-feira.

Bancos

e seguradoras no Japão aceleraram uma onda de vendas globais em fevereiro, de acordo com

investidores e analistas. Isso foi motivado por esforços para fechar a conta do

retorno de seus investimentos para o exercício encerrado na quarta-feira.

A Dai-ichi Life

Insurance Co. , uma das principais empresas de seguros do Japão,

disse que estava vendendo alguns títulos do tesouro americano e reinvestindo em

títulos soberanos e corporativos em outras moedas. Não deu mais detalhes, mas

disse que estava trabalhando em planos de investimento para o novo ano fiscal.

De acordo com dados do Ministério das Finanças, grandes investidores japoneses fizeram, desde o início de fevereiro até 20 de março, vendas líquidas em títulos estrangeiros num total de ¥2,815 trilhões, o equivalente a US$ 25,5 bilhões.

Não foram só as empresas japonesas. A Kyobo Life Insurance Co. Ltd. de Seul também foi vendedora, de acordo com Matt Lee, chefe de investimentos no exterior da empresa. "Há uma grande chance de que as taxas de juros dos EUA continuem a subir", disse ele.

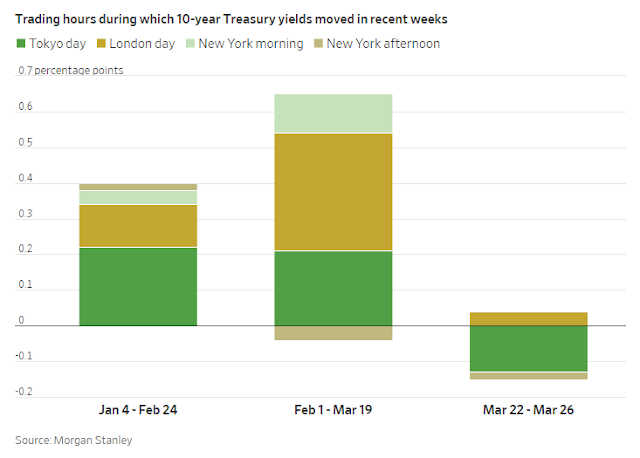

Um

sinal de que os investidores asiáticos lideraram a venda foi a hora dos

movimentos do mercado. Alguns leilões do Tesouro tiveram dificuldades no final

de fevereiro. Analistas na época falaram de uma “greve” de compradores entre

investidores asiáticos, o que causou uma escassez na demanda.

Guneet

Dhingra, chefe de estratégia de taxas dos EUA no Morgan Stanley em Nova York,

acompanhou as diferenças no timing dos movimentos de mercado. Ele descobriu que

durante fevereiro, quando a taxa se acelerou, a maior parte do movimento

ascendente nos rendimentos veio durante o horário de negociação japonês.

Em

março, até a recente reunião de definição de taxas do Fed, a venda foi mais

dividida entre o horário comercial de Tóquio e Londres. Nos últimos dias, as

compras durante o horário asiático levaram os rendimentos a recuar em relação

aos seus picos.

A

venda japonesa não foi impulsionada por nenhuma preocupação fundamental ou

mudanças na visão dos investidores sobre os títulos, disse Dhingra. Em vez

disso, os bancos, em particular, estavam procurando compensar as perdas nos

títulos com ganhos em ações.

"A venda foi impulsionada por bancos japoneses que buscavam suavizar a volatilidade de seus retornos de carteira para o final do ano", disse ele.

O aumento dos rendimentos causado por essa venda afetou a psicologia e a visão de mercado de outros investidores, que reagiram e começaram a vender mais. A pressão passou pelo mercado em março, para o horário de Londres e depois para o início das negociações em Nova York.

Os

compradores estrangeiros são uma importante fonte de financiamento para os EUA,

sendo esses títulos um lar seguro para os dólares dos bancos da Ásia e de

outros países exportadores. O dólar é a principal moeda utilizada no comércio

global.

A

participação dos investidores estrangeiros no mercado de títulos do governo

americano caiu nos últimos anos à medida que a emissão cresceu. No final de

2013, os investidores estrangeiros possuíam mais de 43% de todos os títulos, de

acordo com dados da Securities Industry and Financial Markets Association, um

órgão comercial. Sua participação foi inferior a 30% até o final de 2020.

Os

investidores asiáticos em geral estão preocupados com a extraordinária oferta de

títulos a serem vendidos este ano, de acordo com David Beale, que cobre

instituições de mercados emergentes globalmente para o Deutsche Bank de

Cingapura. O Deutsche Bank estima que os títulos em circulação podem crescer em

US$ 1,7 trilhão este ano.

A

boa notícia para os mercados é que as vendas dos investidores japoneses

desaceleraram. Eles também podem começar a comprar novamente quando o novo ano fiscal

começar em abril.

Os

investidores japoneses podem obter um rendimento de 1,3% nos títulos de 10

anos, incluindo os custos de cobertura cambial, de acordo com Mayank Mishra,

estrategista macro da Standard Chartered em Cingapura. Isso é o dobro do

rendimento de um título do governo japonês de 30 anos.

Os

investidores asiáticos, particularmente os do Japão, seriam atraídos de volta

porque os rendimentos de outras dívidas soberanas são muito baixos, de acordo

com Gary Smith, diretor-gerente da Sovereign Focus. "As seguradoras

japonesas ou os bancos centrais asiáticos não olharão para o desempenho recente

e pensarão: 'Compraremos bunds alemães em vez disso'", disse ele. Os

rendimentos negativos são um grande problema para os bancos centrais.”

Os bancos centrais injetaram um volume enorme de recursos originados pelos programas para enfrentar a pandemia. No gráfico a seguir, percebe-se o movimento exponencial que ocorreu no ano passado, beirando agora U$ 30 trilhões — é dinheiro para ninguém botar defeito!

É indiscutível que os EUA estão tomando a dianteira na recuperação da economia e por conta disso os juros tenderiam a se normalizar antes dos outros países. Como venho repetindo, subir os juros não seria o problema desde que pelo bom motivo, o que por enquanto não se pode saber. Independente do motivo, o mercado já tem quase certeza de que o Fed vai aumentar os juros já no próximo ano.

No post a-industria-sob-pressao, fiz os seguintes comentários sobre o ouro: ...” O metal chegou atingir U$ 1.674 — diamante vermelho abaixo, muito próximo do nível apontado acima. Demarquei a elipse em azul no movimento que se sucedeu, e ele não é nada inspirador, indicando que novas quedas podem acontecer nos próximos dias. O novo objetivo passa a ser U$ 1.638” ...

O metal acabou caindo atingindo a mínima de U$ 1.677. Mas agora deu um sinal de luz em função de seu movimento de curto prazo. Provavelmente, vou sugerir um trade de compra nos próximos dias.

No gráfico a seguir, apontei os dois momentos em que houve reversão em cima de uma linha que passou a ser de suporte. Esses são indicadores que sugerem uma possível reversão do movimento.

Numa janela de 1 hora mostrada a seguir, um movimento de 5 ondas está se formando, e segundo a teoria de Elliot Wave esse é outro indicador de reversão. Procurei apresentar essa sequência, e onde poderia ser o nível de compra, uma vez que, o movimento de alta ainda não deve ter terminado.

- David quem vai pagar a diferença de U$ 39, entre U$ 1.638 e U$ 1.677?

Eu

esperava que você já tivesse assimilado o conceito de mais provável, mas não

custa repetir: os níveis sempre são os mais prováveis, às vezes acontecem e às

vezes não.

O mais importante é não se fixar nos números e sim nos movimentos, e em cima deles tomar a decisão reconsiderado o que é observado.

O SP500 fechou a 4.019, com alta de 1,18%; o USDBRL a R$ 5,7197, com alta de 1,56%; o EURUSD a € 1,1773, com alta de 0,38%; e o ouro a U$ 1.728, com alta de 1,25%.

Amanhã

é feriado em todos os mercados mundiais, porém será anunciado os resultados do

mercado de trabalho americano. Não haverá publicação do Mosca, a não ser

que, a criação de emprego seja enorme – previsão dos analistas 650 mil. Boa

pascoa!

Fique

ligado!

Comentários

Postar um comentário