Desatento #SP500

O

leitor do Mosca pode não entender o que motiva a publicação de alguns

posts que nada tem a ver com economia, finanças ou mercados. Esses posts em sua

grande maioria versam sobre comportamento humano e falhas que cometemos principalmente

na área de investimentos – mas valem também na vida pessoal.

Os

eventos recentes com as ações da GameStop identificam situações extremas de

ilógica, mas que mesmo assim, ocorrem nos mercados envolvendo somas expressivas

de dinheiro. Sendo assim, é muito importante estar ciente, e estudar esses

comportamentos para auxiliar no processo de tomada de decisão.

O

articulista Barry Ritholtz é da mesma opinião sobre esse assunto. Um artigo recente

traz à tona essa matéria.

Estou

infinitamente fascinado pelo processo de tomada de decisão que todos herdamos

como seres humanos. Nosso sistema interno evoluiu para servir a um processo

muito específico - para nos manter vivos na savana por um tempo suficiente de

procriar e passar nossos genes a nossa prole.

Continuamos

aprendendo que grande parte do processo pelo qual exercemos o julgamento e

tomamos decisões é, digamos, sub ideal para o mundo moderno.

Em

nenhum lugar isso é mais verdadeiro do que no mercado de capitais. Graças ao

trabalho de psicólogos

e economistas comportamentais,

continuamos identificando todo tipo de como isso se manifesta. Se você está

lendo este post no blog, então muito provavelmente já está familiarizado com o

trabalho de Kahneman & Tversky, Robert Shiller, Richard Thaler, Robert

Cialdini, Tom Gilovich, et. Al.

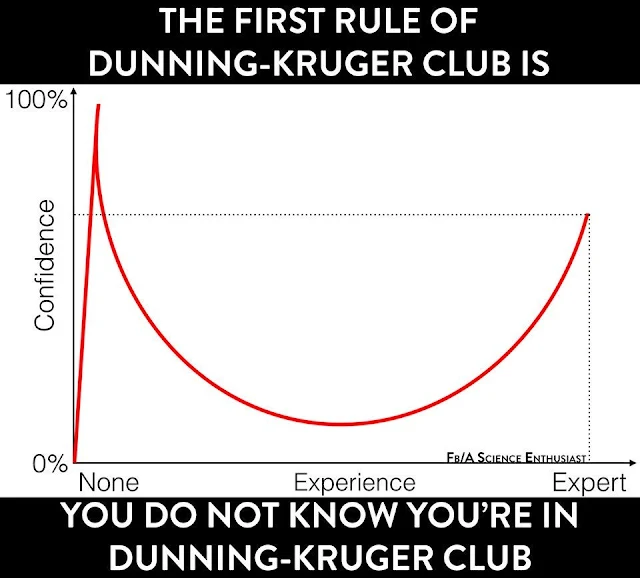

Nos

últimos anos, me interessei cada vez mais pelo trabalho de David Dunning. Especificamente,

sua pesquisa sobre "metacognição" — a capacidade de auto avaliar

nossa competência em um conjunto de habilidades específicas — como uma

habilidade separada que melhora à medida que nossa experiência nas habilidades

subjacentes melhora.

Para aqueles de nós que trabalham no setor de serviços financeiros, o efeito Dunning Kruger é um risco ocupacional. Como vimos recentemente, é muito fácil ser pego de surpresa por algo que, em retrospectiva, era óbvio: Não venda de ações cujo valor é inferior a U$ 10; não negociar com uma corretora sub capitalizada, etc. São erros do tipo DKE – Double Knife Edge algo que pode ter consequências favoráveis ou desfavoráveis -, e alguma sofisticação deveria ter ajudado a evitar cometer erros óbvios.

Considere as seguintes perguntas:

-

Em que área devemos ter uma experiência, mas não temos? (E estamos cientes de

nossa própria falta de experiência nessas áreas?)

-

O que achamos que sabemos ou entendemos, mas na verdade não

sabemos?

-

O que desconhecemos, mas devemos saber?

-

Quais são as incógnitas desconhecidas - coisas coletivamente que nenhum de nós

poderia ter antecipado?

Como alguém que passou a maior parte de sua vida mais ou menos alheio a tantas coisas (eu não leio dicas sociais, não me lembro de nomes, estou totalmente carente de autoconsciência, etc.) Acho que o vídeo abaixo é uma das coisas mais incríveis que já vi. É absolutamente fascinante para mim, e por causa das minhas próprias tendências para ser alheio, eu acho isso mais do que um pouco horripilante. Dê-lhe uma olhada rápida de dois minutos.

"Bombeando os braços para frente e para trás, a instrutor de fitness Khing Hnin Wai dança para a câmera, realizando exercícios comuns em um dia extraordinário em Mianmar. À primeira vista, o vídeo parece mostrar um treino de dança de rotina. Mas no fundo, um comboio de carros blindados pode ser visto transmitindo, sugerindo que nem tudo é o que parece. Khing, uma professora de aeróbica, postou seu vídeo de exercícios no Facebook na segunda-feira de manhã."

A

aeróbica justaposta contra o golpe em Mianmar é o que torna o vídeo

fascinante. Até a música é perfeita. O que o torna tão

horripilante é simplesmente o pensamento de quantas vezes eu me envolvi em

algum ato ou comentário ou qualquer outro comportamento onde eu estava tão sem

noção quanto ao que estava acontecendo acima.

Este

vídeo deve atacar o autoexame e o medo em qualquer um que pense que imagina que

entende completamente o mercado. Humildade deve ser nossa posição padrão.

Observando

o gráfico acima, onde será que se encontram os indivíduos que estão entrando

nessa onda de compra de ações “baratas”? Ou mesmo o mentor Keith Gill o DeepFuck..gValue.

O gráfico preparado pelo Goldman Sachs comparando a evolução das empresas que não realizam lucros em relação ao índice Nasdaq permite se ter uma ideia de como essas apostas estão se proliferando. Uma parte dessas empresas, em seu estágio inicial, e natural que não sejam lucrativas, mas talvez a maior parte não gere lucro nunca. Saber escolher nesse caso, pode ser a diferença entre ganhar ou perder tudo. Será que esse pessoal é especialista neste sentido?

No post vendidus-21, fiz os seguintes comentários sobre o SP500: ...” Não consigo afirmar que a correção está em andamento, pois ainda é possível que ocorra uma nova alta, mas a reação teria que começar já, caso contrário a chance de a correção estar em curso aumenta. Esse cenário é expresso no gráfico a seguir” ...

Como no caso do nasdaq100 comentado no post httpall-in-na-vacina desta semana, a correção foi de pequeno porte sugerindo que ainda teremos novas altas nas bolsas.

Se

minha hipótese estiver correta, dentro em breve estaremos diante de um grande

dilema: O que fazer com as posições de bolsa mais estruturais, aquelas que não

pretendemos liquidar, haja visto que, a alta das bolsas deverá continuar no

futuro?

Como

venho insistentemente comentando, a correção poderá ser pequena ou grande.

No

post de hoje vou apresentar essas duas possibilidades.

Cenário base: No gráfico a seguir, a bolsa terminaria essa correção com o SP500 atingindo o nível ao redor de 3.100. Isso se daria nesse movimento tríplice apontado com o A, B, C. O movimento deveria terminar mais próximo do final do 3º trimestre.

Cenário Alternativo: Como podem notar nesse caso, o mesmo movimento apontado com A, B, C, deveria terminar ao redor de ~3.600, num período mais curto, acabando entre abril/maio.

- David, com essa magnitude não tem como se proteger!

Sua

afirmação é parcialmente verdadeira, existem algumas alternativas que podem ter

resultados muito distintos.

Uma

estratégia que eu sugiro é comprar um spread de opções de venda pagando um prêmio

relativamente baixo, se resguardando parcialmente da queda.

Mas

o que proteger e como? Vou estabelecer os parâmetros para o cenário base, pois no

cenário alternativo não faria muito sentido, dado que a perda não é muito

elevada. Uma operação como essa última seria mais especulativa.

Depois

de analisar algumas hipóteses, cheguei à conclusão que deveria focar no

movimento A, pois para o movimento inteiro seria muito custoso. Minha sugestão é

um spread entre 3.600 e 3.300. Sendo assim, o resultado potencial é de 8,3%

(diferença percentual entre os preços de exercício) para um prêmio atual de

1,4%, ou seja, uma proteção de 7%, para uma queda total de 18% (3.900 a 3.300).

Não

é brilhante, mas é o que considero razoável, pois com um spread entre o nível

atual 3.900 e 3.300, o prêmio seria muito superior sem que haja uma convicção

no movimento.

Nessa

estratégia, uma nova operação poderia ser pensada na parte C.

Quando

entrar? Pode ser de duas formas: Quando o SP500 atingir o topo calculado em ~3.900,

ou aguardar o início da queda se materializar, e escolher o ponto de entrada.

Por

último, e antes do meu amigo perguntar: e se prevalecer o cenário alternativo,

ou ainda, a correção ocorrer muito mais adiante – preço mais elevado? Seria

muito bom, pois por um lado perderíamos parte do prêmio, do outro lado a

carteira estaria valorizando integralmente.

Sem

posição, devemos ter a disciplina de não ter nenhum viés e observar o que o

mercado vai nos “dizer”.

O

SP500 fechou a 3.871, com alta de 1,09%; o USDBRL a R$ 5,4261, com alta de

1,36%; o EURUSD a € 1,1964, com queda de 0,58%; e o

ouro a U$ 1.792, com queda de 2,24%.

Fique

ligado!

Comentários

Postar um comentário