Metade dos americanos só sobrevivem #IBOVESPA

O presidente Trump foi eleito, parte, por um grupo de

americanos que já representa metade deles. A política monetária adotada pelos

bancos centrais, inclusive o Fed, levou ao enriquecimento dos mais ricos e,

como contrapartida, ao empobrecimento do restante. Os motivos, de forma

simplificada, se resumem a: juros baixos induziram a valorização dos ativos —

isso já distanciou esses grupos —, enquanto os salários não subiram. Simples assim.

O Mosca vem alertando sobre esse problema desde 2011, quando

surgiram as manifestações dos “99ers”. Como essa insatisfação não é

instantânea, foi se sedimentando no tempo e, como uma panela de pressão, em

algum momento entra em ebulição. Alexandre Tanzi publicou na Bloomberg os dados

mais recentes da riqueza dos americanos.

A Escalada da Riqueza: O Abismo Americano em Números

A concentração de riqueza nos Estados Unidos atingiu níveis

que desafiam a lógica e expõem as entranhas de um sistema econômico que parece

desenhado para coroar os já privilegiados. Segundo dados recentes do Federal

Reserve, divulgados em 26 de março de 2025 por Alexandre Tanzi na Bloomberg, ao

final de 2024, a metade mais rica das famílias americanas detinha

impressionantes 97,5% da riqueza nacional, enquanto a metade inferior se

agarrava a míseros 2,5%. Esse abismo não é apenas um número; é um grito estridente

de desigualdade que ecoa pelas ruas, das mansões de Beverly Hills às periferias

esquecidas.

No topo dessa pirâmide, os 133 mil lares que compõem o

seleto 0,1% mais rico acumularam mais de 6 trilhões de dólares em riqueza

líquida nos últimos quatro anos, impulsionados por uma disparada no valor de

ações corporativas e fundos mútuos. Esse grupo, que agora detém um recorde de

13,8% do total da riqueza, detém um quarto de todas as ações americanas — quase

metade de seu patrimônio está atrelada a esse mercado volátil, mas obscenamente

lucrativo. Enquanto isso, mais abaixo na escada distributiva, o imóvel, esse

sonho tangível do americano médio, ainda representa uma fatia maior da riqueza,

mas não o suficiente para equilibrar a balança.

Os números são implacáveis. A tabela a seguir revela que o

1% mais rico concentra 30,8% da riqueza total, enquanto os 50% mais pobres

dividem entre si apenas 4,007 bilhões de dólares — uma gota no oceano diante da

opulência dos bilionários.

Esse contraste não é apenas estatístico; é uma narrativa de

poder, onde os titãs do capital surfam ondas de prosperidade enquanto milhões

mal conseguem manter a cabeça acima da água.

Curiosamente, a faixa etária também desenha suas linhas de

privilégio. Os americanos com 70 anos ou mais, muitos da geração Baby Boomer,

viram sua fatia da riqueza crescer 3,8 pontos percentuais em quatro anos,

alcançando 31% do total. Eles possuem 38,3% das ações corporativas e mais da

metade da riqueza imobiliária do país. A demografia explica parte disso, mas

não apaga a questão: por que a prosperidade se cristaliza nas mãos de quem já

viveu mais, enquanto os jovens enfrentam dívidas e horizontes incertos?

A metade inferior da distribuição teve um leve suspiro de

alívio durante o mandato do presidente em exercício, com sua fatia subindo de

2,2% para 2,7% em meados de 2022 — o pico mais alto desde 1989, segundo o Fed.

Mas essa ascensão foi efêmera, caindo novamente para 2,5% no fim de 2024. Esses

66,6 milhões de lares ganharam 1,25 trilhão de dólares em quatro anos, um

incremento modesto diante dos trilhões que engordaram os cofres do 0,1%. E

enquanto os ricos reduziam suas dívidas hipotecárias, os menos abastados

acumulavam 800 bilhões em crédito ao consumidor — um peso que os prende ainda

mais ao chão.

O gráfico ilustra essa dicotomia com clareza brutal: os

ricos apostam em ações e negócios privados, enquanto os pobres se apegam ao

tijolo. É uma dança desigual, onde os instrumentos de riqueza dos poderosos

multiplicam fortunas, e os dos vulneráveis apenas sustentam a sobrevivência.

Essa concentração vertiginosa não é um acidente; é o fruto

de um sistema que premia o capital e pune o trabalho. Em um país que se

vangloria de oportunidades, os números gritam o oposto: a riqueza é um clube

exclusivo, e a entrada está cada vez mais restrita. Resta perguntar: até quando

essa corda esticada aguentará antes de romper?

Não preciso acrescentar mais nada, os gráficos apresentam a

real situação. Importante ressaltar que, para a maioria da população, se

encontra dentro de uma frase que o banqueiro Carlos Alberto Frederico me disse

certa vez: “O mundo se divide em dois, os comprados e os vendidos — esse é o

primeiro grupo —, e o povo, para quem tanto faz o que acontece no mercado.”

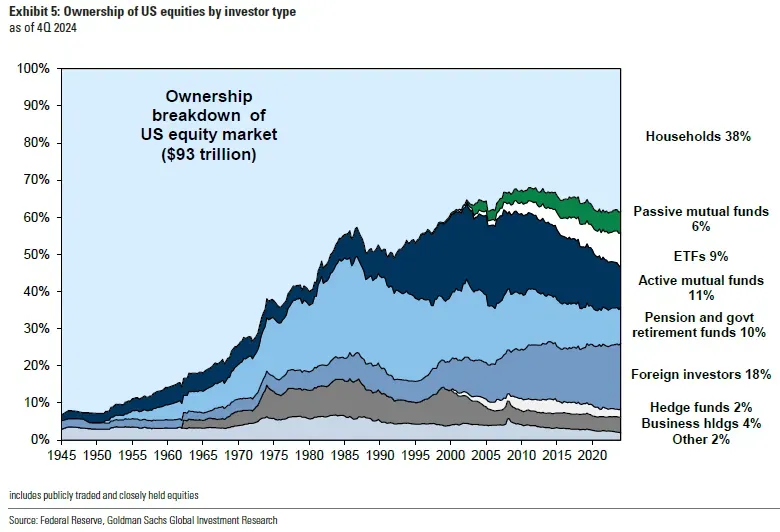

Falando sobre mercado de ações, John Authers comenta sobre

quem são os principais detentores desse ativo.

Os Senhores do Jogo: Quem Domina as Ações Americanas?

O mercado de ações dos Estados Unidos, esse titã que rege os

pulsos da economia mundial, repousa nas garras de um elenco cada vez mais

heterogêneo — e exposto. John Authers disseca a metamorfose dos detentores de

ações americanas, desvendando uma trama de poder que transcende fronteiras e

escarnece da ilusão de autarquia ianque. Não são apenas os magnatas de Wall

Street que empunham o cetro; o tabuleiro se transfigurou, e os protagonistas

estrangeiros avançam rapidamente.

Outrora, as ações americanas eram o reduto de dinastias

opulentas dos EUA, mas o panorama se revolucionou. Desde 1945, a hegemonia

migrou para mãos institucionais — fundos mútuos, pensões e, mais tarde, ETFs —

até desembocar no espetáculo atual: uma escalada dos investidores individuais

(prenúncio e estopim da desigualdade galopante) e, acima de tudo, uma

ascendência estrangeira que se agiganta. Os senhores de além-mar conquistaram

terreno, sobretudo após o colapso financeiro global. Hoje, 49% dessa posse exógena

brota da Europa, uma torrente que se inflamou desde a pandemia, seduzido pelo

fulgor das "Sete Magníficas" e pelo descrédito no Velho Continente.

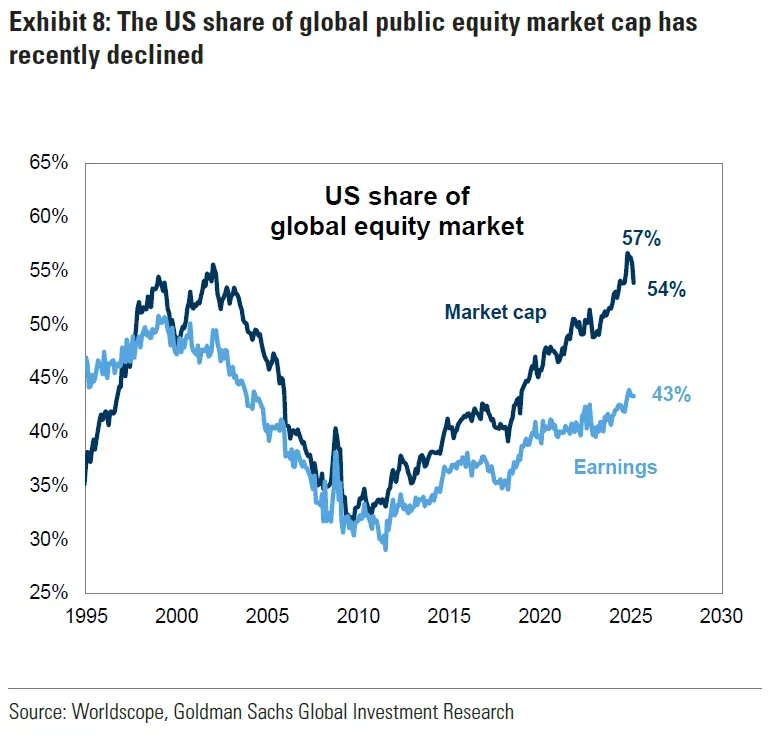

Essa ousadia, porém, cobra seu tributo. David Kostin,

estrategista-mor da Goldman Sachs, proclama que a fatia dos EUA no mercado

acionário global alcançou uma máxima histórica, eclipsando até o frenesi das

ponto.com. O gráfico abaixo retrata essa ascensão e um sutil refluxo, mas o

veredicto é inequívoco: os lucros planetários das corporações americanas não

sustentam isoladamente esse colosso. Há capital estrangeiro em demasia

arriscando tudo, e se essa fortuna resolver repatriar-se — seja por desencanto

ou protecionismo —, o cataclismo será retumbante.

A fragilidade é estonteante. A posição líquida de

investimento internacional dos EUA desabou num precipício equivalente a mais de

80% do PIB, um abismo escavado desde o caos de 2008. Os soberanos das ações

americanas, sejam potentados locais ou fundos soberanos remotos, equilibram-se

sobre uma corda bamba. A fluidez de deslocar capital via ETFs ou reviravoltas

regulatórias, como o ardil mexicano de 2008, evidencia que a debandada pode ser

fulminante. E se o globo, saturado da soberba americana, renegar esses ativos?

Os canadenses já acenam o prelúdio, esvaziando suas travessias e acenando

desprezo.

Os regentes das ações americanas não são mais os barões de antigamente;

são uma horda global, volúvel e inquieta. O império financeiro dos EUA reluz,

mas suas fundações estremecem. Quem detém as ações hoje pode selar o destino de

amanhã — e o perigo espreita, faminto.

Análise Técnica

-------------------------------------------------------------------------------------------------------------

No post “a-ingenuidade-do-lula” tracei alguns cenários

possíveis para o IBOVESPA. Vou ficar com o “Vamo que Vamo”, mas com algumas

ressalvas que comento no texto: “No gráfico abaixo, o IBOVESPA iniciou um

movimento de alta que deveria atingir níveis na casa dos 200 mil, uma alta nada

desprezível. Como podem notar, estaria dentro da *onda 3 azul – mais

poderosa, que pode atingir 150 mil (por enquanto, essa é minha preferência).”

A bolsa completou (ou ainda está completando) 5 ondas de

menor grau – vermelha no gráfico. Muito bem, qual é o problema? Apontei no

gráfico com símbolo vermelho o nível de 134,2 mil. Esse número, que se não for

ultrapassado, pode indicar o término da alta nos outros dois cenários que

mencionei no post acima — o pior é que ele é encontrado em congruência por duas

medidas diferentes de ondas (coisas da Teoria de Elliott Wave).

Trabalhando no caso de alta, o interesse de compra irá

surgir no retângulo apontado em verde “interesse” e ficaria desapontado se

atingisse a região no retângulo em laranja “desinteresse”.

- David, você não está vendo pelo em ovo? Está difícil de

você dar um call de compra para nossa bolsa!

Não preciso te repetir os motivos que tenho exposto

exaustivamente¹. A situação gráfica do IBOVESPA leva a diversas interpretações.

Mas existe uma grande vantagem: como se pode entrar numa possível “armadilha”,

você fica mais “esperto” que em casos de maior certeza.

¹ Quero deixar registrado, novamente, que enquanto a seleção

brasileira não tiver um técnico com padrão internacional, vamos ser obrigados a

ver um time com jogadores excepcionais passar a vergonha que passamos no jogo

de ontem contra a Argentina. Durante o jogo, a assombração dos “7 X 1” veio à

memória diversas vezes. Perder para a Argentina tem sofrimento dobrado!

O S&P500 fechou a 5.712, com queda de 1,12%; o USDBRL a

R$ 5,7318, com alta de 0,58%; o EURUSD a € 1,0750, com queda de 0,37%; e o ouro

a U$ 3.017, sem variação.

Fique ligado

Jorge Jesus, Abel ou Mourinho

ResponderExcluirqualquer um deles seria melhor que o Dorival

ResponderExcluir