Menos é mais #nasdaq100

Ao envelhecer algumas caraterísticas comuns a todos se tornam presentes, eu noto que o silencio é uma delas, é muito prazeroso passear pela manhã com meu cachorro nos finais de semana. Outra característica é a simplicidade, busco fugir de coisas complicadas e isso vale para todos os campos como a elaboração de seu portfólio, nada de fundos ou operações mirabolantes.

Fiquei pensando neste aspecto e tenho a impressão de que

essa forma de agir é fruto das inúmeras experiencias negativas que na maioria

das vezes envolvia algo mais elaborado, sendo assim, implica que na verdade

essa atitude é a busca de algo melhor e não mais simples como parece.

Nós 10 anos de existência do Mosca insisto no uso de ETF para a parcela de risco ao invés de fundos. Imagino que durante esse tempo em que me acompanha o leitor mais antigo, teve chance de observar ou vivenciar alguma dessas situações. Se não teve ainda vai ter. Bem Carlson publicou em seu site A Wealth Of Common Sense um artigo comentando sobre a forma como administra seu portfólio cujo título já diz tudo “sem graça é o melhor em investimentos”

As velhas ações blue chip do Dow que pagam dividendos e têm

fluxos de caixa estáveis estão esmagando as ações lideradas pela inovação que

têm mais potencial do que os lucros em 2022.

Isso está em contraste com os dias FOMO – Fear of Missing Out -de 2020 e 2021,

quando parecia que o único lugar para colocar seu dinheiro era o mais

inebriante dos investimentos.

O filósofo francês Blaise Pascal escreveu certa vez:

"Todos os problemas da humanidade derivam da incapacidade do homem de se

sentar em silêncio em uma sala sozinho".

O jogo de palavras do investidor aqui seria: "Todos os

problemas de portfólio decorrem da incapacidade do investidor de manter uma

alocação de ativos velha e chata".

Investir com sucesso deve ser chato. Deve ser de natureza a

longo prazo. Requer paciência, disciplina e a capacidade de ignorar a loucura

das multidões.

Mas você não pode se gabar de ser chato para seus amigos e

colegas de trabalho. Ninguém escreve perfis brilhantes sobre pessoas normais

que diligentemente economizam e investem seu dinheiro suado, mantêm os custos

no mínimo e mantêm o curso.

Isso não é sexy.

Sexy é SPACs, ações de memes, IPOs e quantias de dinheiro

que mudam a vida em um curto período de tempo.

Por que esperar décadas para construir riqueza quando você

testemunhou alguém fazer isso da noite para o dia?

Não estou tentando ser um careta aqui.

É claro que é mais fácil exaltar as virtudes de um estilo de

investimento mais monótono agora que todo o lixo especulativo caiu.

Embora, no auge do boom especulativo de ações / Robinhood /

day -trading / cripto no início de 2021, eu escrevi um artigo chamado It's OK to Build Wealth Slowly.

Eu gostaria de poder dizer-lhe que o post foi uma chamada de

timing de mercado brilhante ou indicador de sentimento contrário, mas não é

isso que era. Esse post foi um auto lembrete para manter minha inteligência

sobre mim em um momento em que parecia que todos os outros estavam ganhando dinheiro fácil.

Meu portfólio é bem sem graça. A maior parte do

nosso patrimônio líquido reside em fundos de índice e ETFs de baixo custo.

Também temos uma parte decente do nosso patrimônio líquido atrelado em imóveis.

Você nunca vai ficar rico da noite para o dia investindo em

fundos de índice ou habitação.

Mas os fundos de índice não têm um ego.

Eles nunca vão devolver seu dinheiro para passar mais tempo

com sua família.

Os fundos de índice não verão seu desempenho impactado por

passar por um divórcio desagradável.

Eles não cometerão fraudes contra você ou fecharão suas

retiradas ou transferirão seu dinheiro de uma empresa para a outra para cobrir

perdas cometidas por erros.

Você nunca vai ser pego em um Esquema Ponzi investindo em um

fundo de índice total do mercado de ações.

Não me entenda mal, eu não me importo de adicionar um pouco

de excitação à mistura para arriscar um pouco.

Eu fui mais longe na curva de risco com uma parte dos meus

investimentos ao longo dos anos. Eu investi em imóveis, um punhado de

plataformas de investimento alternativas, algumas start-ups de fintech e

criptomoedas.

Mas eu só invisto nessas outras classes de ativos depois que

meu plano de previdência foi maximizado. E algum dinheiro vai para a minha

conta poupança de emergência. E os 529 planos e contas de investimento

automatizadas para as crianças são cobertos. E só depois disso que eu coloquei

dinheiro em uma conta de corretagem.

É só depois que todos esses baldes chatos e responsáveis

estiverem cheios é que eu assumirei algum risco extra com qualquer tipo de

investimento fora do mundo mundano.

Uma alta taxa de poupança combinada com um monte de

investimentos chatos, de baixo custo e eficientes em termos fiscais é a margem

de segurança que eu precisava antes mesmo de considerar um perfil de

investimento mais arriscado.

Todo mundo tem um apetite diferente por risco. E até mesmo

as coisas chatas podem explodir de vez em quando. O mercado de ações obviamente

não está imune a grandes perdas.

Mas uma das minhas maiores conclusões depois de quase 20

anos de trabalho nos mercados é que a sobrevivência é uma qualidade

subestimada para o sucesso. (destaque meu)

Eu vi muitos gestores de portfólio, fundos, investimentos da

moda e estratégias explodirem ao longo dos anos.

Há algo a ser dito para seguir diligentemente uma estratégia

que é durável o suficiente para sobreviver a muitos tipos diferentes de

ambientes de mercado.

Eu não acho que seja possível que 99% da população ativa invista

exclusivamente em coisas interessantes o tempo todo.

Coisas interessantes nem sempre funcionam.

Você precisa das coisas chatas como lastro em seu portfólio,

porque as coisas chatas sempre voltam em grande estilo.

Quando as coisas chatas não funcionam, geralmente significa

baixo desempenho.

Quando as coisas emocionantes não funcionam, você pode

perder todo o seu dinheiro.

Bem Carlson fez um relato de sua vida financeira pincelando

pontos importantes que ocorrem durante um período longo de investimento. Para o

leitor que esteja iniciando tenho quase certeza de que serão envolvidos (ou já

foram!) em algumas das situações mencionadas. Posso dizer que mesmo eu, macaco

velho, me deixo seduzir por algo que não tem um bom risco x retorno. E essas

experiencias são como quando você toma um porre e passa algum tempo na privada

tentando vomitar e jura que nuca mais vai beber assim. Ahammm ...!

Lembrem-se que investir é uma longa jornada e não uma grande

tacada, você deve sobreviver no longo prazo. Menos é mais!

No post a-prova-do-pudim externei dois cenários opostos sobre a nasdaq100, embora no curto prazo ambas podem acarretar uma alta: ... “No caso de uma nova queda, a nasdaq100 ainda teria um caminho de alta até três possíveis níveis: 12.000/12.300/12.800 todos esses números aproximados” ... ...” Caso a mínima tenha sido atingida, poderíamos esperar um movimento de 5 ondas, conforme o traçado em verde a seguir, sendo incialmente um objetivo de 12.750. Em seguida, a complementação de uma retração e finalmente rumando para a onda 5” ...

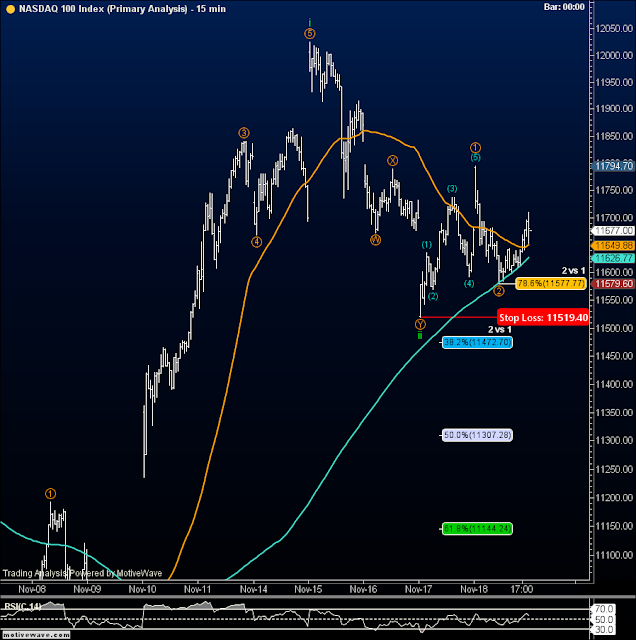

Decidi me arriscar em uma posição na compra com um stop loss muito curto, e caso seja bem-sucedido, mas a frente decidimos as proteções se a opção de queda entrar em voga. Para executar, e nessas situações, se baseia em janelas menores como a de 15 minutos a seguir. Eu não gosto muito de fazer isso, mas nesse caso não tem outra forma. A entrada foi a 11.577 exatamente no limite apontado no retângulo amarelo, com stop loss 11.519 conforme indicado abaixo.

Quero deixar bem claro que caso seja executado o stop loss a única coisa que poderei afirmar é que não foi um bom ponto de entrada, não significado que a alta foi abortada ou que a queda começou, tudo depende de como ocorrer. Na verdade, essa onda ii verde poderá recuar a qualquer nível apontado dentro do retângulo.

O SP5500 fechou a 3.965, com alta de 0,48%; o USDBRL a 5,3827, com queda de 0,34%; o EURUSD a 1,0324, com queda de 0,35%; e o ouro a U$ 3.971, com alta de 0,42%.

Fique ligado!

Comentários

Postar um comentário