O juro está estragando a festa #OURO #GOLD

Eu sempre comento que, quando a taxa de juros longas sobe,

pode ser por dois motivos: a atividade econômica está muito forte; ou porque a

inflação mostra suas garras. Da mesma forma, a taxa de juros pode cair porque a

inflação retrocede ou porque a economia está mal.

O Fed começou a baixar os juros nos Fed funds e,

diferentemente da maioria dos ciclos passados, a taxa de juros dos títulos de

10 anos começou a subir, tornando esse cenário muito diferente do passado.

A bolsa, de maneira geral, não gosta de juro alto, tanto faz o motivo. Lógico que, se é pelo motivo ruim, a queda é mais expressiva. O S&P500 está patinando desde novembro do ano passado, com oscilações contidas entre 6.100 e 5.850. Essa indecisão traz os céticos à tona com argumentos diversos para justificar suas ideias de que a bolsa está cara. Está cara mesmo, mas esse argumento não implica que vai cair.

Fiz (ChatGPT) um mix nos artigos publicados por John

Authers, que questiona estar o mercado em sintoma de “Espíritos Animais”

(Maynard Keynes) ou “Exuberância Irracional” (Alan Greenspan), com o publicado

por Jonathan Levin, trazendo a opinião de Howard Marks, que previu a bolha

ponto.com.

O Mantra de que "A Bolsa Sempre Sobe"

Historicamente, a crença de que o S&P 500 tende a

valorizar-se ao longo do tempo é amplamente difundida. Esse pensamento foi

popularizado por Jeremy Siegel, autor do livro Stocks for the Long Run,

e reforçado por John Bogle, pioneiro nos fundos de índice. De fato, a narrativa

tem fundamento na história moderna dos EUA e, de maneira geral, serviu bem aos

investidores. No entanto, como alerta Howard Marks em seu memorando On

Bubble Watch, uma aceitação quase universal dessa ideia pode ser perigosa.

Marks relembra o episódio da bolha das empresas pontocom nos

anos 1990, caracterizado por um comportamento de "não perder nunca".

Segundo Marks, a crença excessiva na segurança do mercado é o maior risco. A

teoria da reflexividade, atribuída a George Soros, é um dos alicerces dessa

argumentação. Ela sugere que expectativas dos investidores podem retroalimentar

os preços dos ativos, criando um ciclo que só é quebrado quando eventos reais

trazem os valores de volta à realidade.

Atualmente, o mercado americano exibe sinais de otimismo

extremo. Desde 2009, o S&P 500 cresceu a uma taxa composta de cerca de 17%

ao ano, com poucos períodos de retorno negativo. Esse desempenho atraiu

trilhões de dólares em investimentos, especialmente via fundos negociados em

bolsa (ETFs), que captaram um recorde de US$ 1,1 trilhão em 2024. Além disso, o

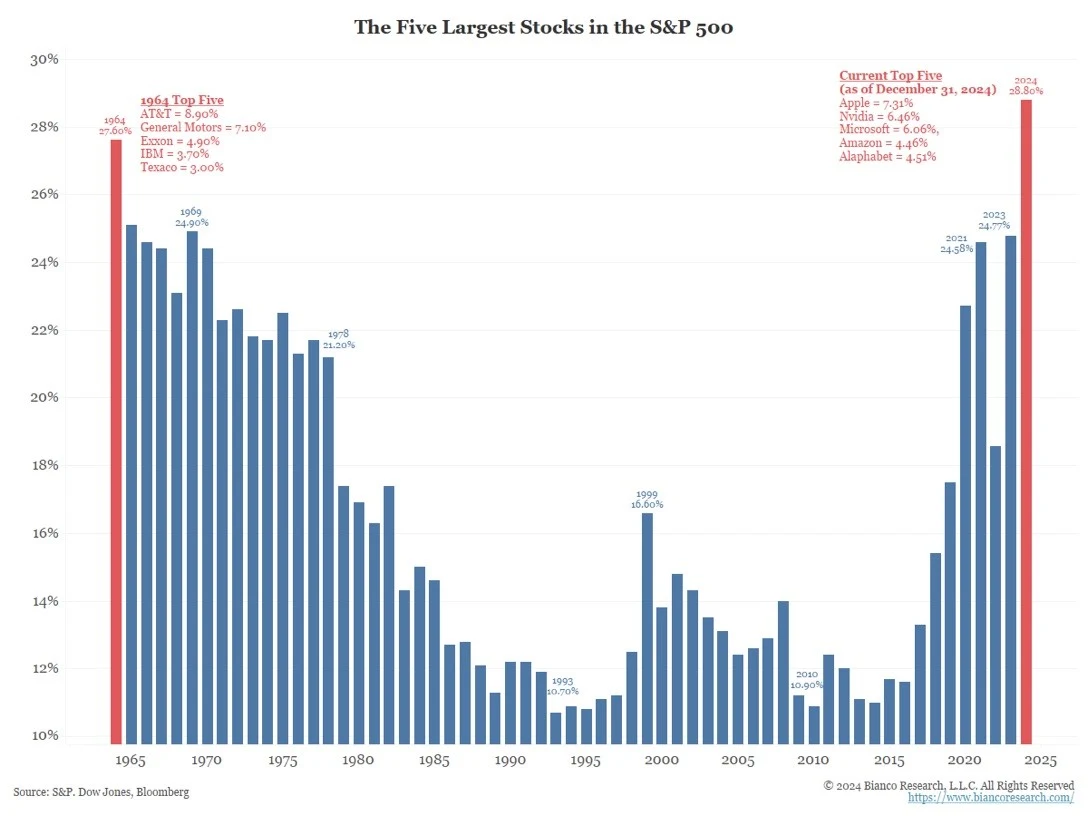

foco excessivo em um pequeno grupo de empresas — as chamadas “Magnificent 7”,

como Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia e Tesla — contribuiu para

uma concentração perigosa. Hoje, essas companhias representam um terço do valor

de mercado do S&P 500.

Valoração Elevada e Possíveis Reveses

A valoração atual do S&P 500 está em torno de 22 vezes

os lucros projetados para os próximos 12 meses — um nível que só foi superado

durante a bolha das pontocom (1998-2000) e o período extraordinário de

2020-2021. Marks observa que, apesar de as líderes de mercado apresentarem

fundamentos fortes, expectativas de lucro excessivamente otimistas podem tornar

as valorações insustentáveis. Caso alguma dessas gigantes enfrente problemas, o

impacto pode desencadear uma cascata de perdas, levando os investidores a

reconsiderarem o mantra de que “a bolsa sempre sobe”.

Espíritos Animais e Exuberância Irracional

John Authers introduz conceitos clássicos de John Maynard

Keynes e Alan Greenspan para explicar o comportamento irracional dos mercados.

Keynes descreveu o fenômeno como "espíritos animais" — um otimismo

espontâneo que muitas vezes desafia uma análise racional de custo-benefício. Já

Greenspan cunhou o termo "exuberância irracional" em 1996, alertando

sobre a elevação excessiva dos preços dos ativos sem fundamento.

Atualmente, indicadores sugerem que as preocupações de

Greenspan e Keynes permanecem relevantes. O modelo do Federal Reserve, que

compara os rendimentos de lucros das ações ao rendimento dos títulos do Tesouro

de 10 anos, mostra que as ações estão em seu ponto mais caro desde 2002. Esse é

um sinal claro de que a valoração das ações está descolada dos fundamentos.

Além disso, a narrativa de "espíritos animais" ganhou força com o otimismo em torno de um possível retorno de Donald Trump à presidência em 2025. Referências ao termo dispararam em notícias financeiras, sugerindo que muitos investidores estão contando com uma renovação do otimismo visto durante seu primeiro mandato. Contudo, como alerta Ian Harnett, “os espíritos animais podem ser caprichosos e perigosos".

Riscos e Diversificação

Ambos os textos destacam que o ambiente atual de mercado

está repleto de riscos que não podem ser ignorados. O forte otimismo pode levar

a uma reversão significativa caso surjam fatores inesperados. Para Marks, o

momento exige cautela e uma revisão da alocação de ativos. Ele sugere um

retorno a instrumentos menos voláteis, como títulos do Tesouro de 10 anos, que

atualmente oferecem rendimentos em torno de 4,7%. Além disso, os investidores

poderiam explorar mercados emergentes, que historicamente apresentam bom

desempenho em momentos de dificuldade para as ações americanas.

Conclusão

Os argumentos apresentados ressaltam a importância de uma

perspectiva equilibrada no atual ambiente de mercado. Embora o S&P 500

tenha entregue retornos impressionantes nas últimas décadas, a concentração

excessiva e as valorações elevadas representam riscos significativos. O

otimismo desenfreado, alimentado por "espíritos animais" e

"exuberância irracional", pode ser um prenúncio de correções futuras.

Diversificar e redescobrir alternativas menos populares é uma estratégia prudente

para enfrentar as incertezas que se desenham no horizonte financeiro.

Outro dia, fiquei pensando se o P/L atual não teria uma razão. O que vem ocorrendo atualmente é que a margem de lucro das empresas, principalmente as grandes, tem mantido níveis mais elevados que a média das outras ações. Existem analistas, como o Ed Yardeni, que esperam margens crescentes oriundas da produtividade, que deve se acelerar com a tecnologia, leia-se IA.

Quem está certo? Não tenho ideia, mas o uso da Análise

Técnica auxilia na identificação para onde o mercado quer ir e, por enquanto,

está indefinido.

--------------------------------------------------------------------------------------------------------

Análise Técnica

No post a-fase-da-torcida-ouro fiz os seguintes

comentários sobre o ouro: “O ouro acabou não ultrapassando o nível apontado

acima, com a máxima nesse movimento de curto prazo em U$ 2.720. A retração que

se observa a partir daí, numa janela mais curta de 1 hora, se aproxima de

completar 5 ondas. Para tanto, basta negociar abaixo de U$ 2.674, uma condição

sine qua non”.

Passado um mês desde a última atualização, o ouro tem se mantido num intervalo entre U$ 2.700 / U$ 2.600 sem se definir. No gráfico abaixo, estou aventando a hipótese de a onda B azul estar se formando como um triângulo, ou alternativamente a onda (4) azul terminada, de acordo com os símbolos roxo. A primeira hipótese me parece mais factível, mas não muito convincente. O ouro precisa sair do caixote retângulo apontado para qualquer ação mais conclusiva.

A bolsa americana estava fechada hoje; o USBRL fechou a R$ 6,0385, com queda de 1,10%; o EURUSD a € 1,0301, com queda de 0,16%; e o ouro a U$ 2.669, com alta de 0,28%.

Fique ligado!

Comentários

Postar um comentário