Riscos da concentração #usdbrl

A boa prática de um negócio orienta a não depender de um único fornecedor – ou praticamente isso. Esse tipo de situação leva aquele que detém o monopólio a ditar a regra. Num mercado perfeito, se os preços sobem muito, surge nova concorrência, mas essa situação nem sempre é possível se o produto em questão demanda alta tecnologia ou competência na fabricação, e esse é o caso no mercado de chips, onde a empresa taiwanesa TSMC é praticamente a fornecedora mundial, detendo o maior market share do mercado global de semicondutores.

Do ponto de vista da

fabricação, não se tem dúvidas da importância de Taiwan, e em relação aos

clientes a TSMC escolheu os EUA como seu principal. Como relata Tim Culpan na

Bloomberg, agora precisa lidar com a China.

Há três anos, a Taiwan Semiconductor Manufacturing Co.

estava tentando sentar-se na espinhosa

cerca entre os EUA e a China. O primeiro é um comprador muito maior de

chips, a segunda está crescendo mais rápido, e ambos são mercados importantes

para o fabricante mais avançado de semicondutores do mundo.

Qualquer aparência de neutralidade desapareceu esta semana,

quando o presidente Mark Liu e o fundador Morris Chang se reuniram com Nancy

Pelosi, ao lado da presidente de Taiwan, Tsai Ing-wen, durante a viagem

geopoliticamente carregada da presidente da Câmara dos EUA a Taipei. Por mais

que a TSMC queira alegar que foi uma mera cortesia ver um dignitário em visita,

o governo comunista do lado de lá do Estreito de Taiwan certamente não vai ver

dessa forma.

Essas duas mulheres estão no topo da crescente lista de

inimigos da China, com Pequim respondendo à visita de Pelosi à ilha

democraticamente governada com o anúncio de seus mais extensos exercícios

militares desde que avisou mísseis sobre Taiwan em 1995.

Tsai representa um partido político que evita a unificação

com a República Popular da China. Pelosi tem sido um aborrecimento há muito

tempo. Em 1991, dois anos após a violenta repressão contra os manifestantes na

Praça Tiananmen, ela desenrolava uma faixa que dizia: "Para aqueles

que morreram pela democracia na China". Esta semana, ela se reuniu com

ativistas pró-democracia em Taipei. Em resposta à sua visita, a China anunciou

sanções econômicas contra Taiwan que inicialmente proibiram a importação de

alimentos de mais de 100 fornecedores, e seguiram com meios-fios de peixes e

frutas. Mais de 2.000 itens agora

estão bloqueados.

Até agora, os semicondutores escaparam às sanções. Se

Pequim realmente quisesse colocar a política antes da economia, proibiria

semicondutores da TSMC e de outros fabricantes como a United Microelectronics

Corp. e a MediaTek Inc. Isso seria imprudente e improvável, porém, porque a

China precisa de Hsinchu — a sede de todas essas empresas de chips — mesmo que

queira punir o governo de Tsai em Taipei. Apesar de todo o dinheiro que Pequim

bombeou para o setor — por algumas contas, mais de US $ 100 bilhões — ainda

está atrás de Taiwan e dos EUA na fabricação de chips.

Washington quer manter essa situação, enquanto também mantém a TSMC do seu lado e próxima. Isso porque a empresa taiwanesa faz os chips de computador mais avançados do mundo, cobiçados para todos os usos, desde iPhones até armamento avançado. Há muito tempo tenta permanecer apolítica e evitar tomar partido — fazendo chips, amigos e muito dinheiro, mas não inimigos. A maior empresa de Taiwan, que conta com o governo como seu maior acionista, tem sido muito boa em parecer a Suíça. "Nós somos a empresa de todos", é sua máxima favorita.

Em seguida, tomou a sua decisão de construir uma nova

fábrica no Arizona, que começará a operar já em 2024 na fabricação do conector

de 5 nanômetros. À primeira vista, isso não parece político. Mas o fato de

começar com 5nm, uma tecnologia de fabricação cerca de uma década à frente de

qualquer coisa que a empresa implanta na China, mostra onde estão suas

prioridades. Para ser justo, as mãos da TSMC estão um pouco atadas. As

restrições do governo de Taiwan e dos EUA significam que não pode usar nada

mais avançado nas fábricas em Nanjing ou Xangai, e não há sentido econômico em

usar conectores mais antigos em uma nova fábrica cara nos EUA.

A aprovação na semana passada do financiamento para a Lei CHIPS

pela Câmara— presidida por Pelosi — ajudou a consolidar a posição da TSMC

com o time dos EUA. O Congresso destinou US$ 39 bilhões para "fortalecer a

capacidade avançada de teste, montagem e embalagem de semicondutores no

ecossistema interno". A empresa taiwanesa deixou claro que seu modelo de

negócios e sua expansão futura nos EUA dependem de subsídios. Isso por si só

não garante sua fidelidade — afinal, as empresas são bastante hábeis em receber

assistência de diferentes governos sem nenhuma promessa de fidelidade.

Mas provisões dentro da

CHIPS, e sua conta de financiamento, impedem que as empresas que recebem

dinheiro dos EUA se envolvam em "qualquer transação significativa

envolvendo a expansão material da capacidade de fabricação de semicondutores na

República Popular da China." Uma exceção é fornecida se tal investimento

for para "semicondutores legados", definidos como sendo a geometria

de 28 nanômetros ou mais antigos, tecnologia que a TSMC estreou em 2010 e agora

representa apenas 10% da receita.

Uma vez que é quase certo que a TSMC vai receber dinheiro

alocado pela Lei CHIPS, ela será limitado por essas restrições. Isso significa

que uma expansão na China seria para tecnologia extremamente antiga, que rivais

locais, incluindo a Semiconductor Manufacturing International Corp. já conseguem

fornecer. Tal investimento dificilmente alteraria os planos de Pequim de

alcançar o resto do mundo, e provavelmente não seria muito lucrativo para a

TSMC, dado que há muita concorrência no mercado para a capacidade de chips

legados.

Isso não significa que a China vai desistir. Se não puder convencer

a TSMC a expandir-se no país através de subsídios e da promessa de encomendas

lucrativas, pode recorrer a outros meios. Pequim é conhecida por conseguir o

que quer usando sanções, multas e processos com acusações como evasão fiscal e

violações antitruste. Em 2015, a Qualcomm Inc. foi atingida por uma multa de US$ 1 bilhão por violações das leis

antimonopólio da China. A TSMC está certamente muito familiarizada com esse

caso e precisará lidar com os próximos anos usando luvas de pelica.

O resultado final de toda essa ruptura geopolítica é um

ambiente onde a TSMC e a China podem oferecer pouco uma à outra. Com certeza, Pequim

adoraria capturar algumas das tecnologias da empresa taiwanesa — roubar

talentos e propriedade

intelectual fazem parte do arsenal — mas tirando isso a porta está se fechando.

O tamanho e a habilidade da TSMC garantirão que continue sendo a fábrica de

todos. Exceto a da China.

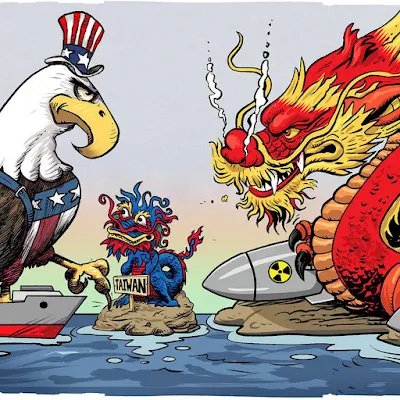

Este emaranhado político em torno da TSCM, cuja disputa

final coloca os EUA contra a China na obtenção da tecnologia muita avançada

pela empresa que domina esse campo, torna as consequências imprevisíveis. Me

parece que a regra básica de uma disputa pode se aplicar nesse caso. Enquanto a

China tiver o que perder, uma queda de braço entre esses países através dessa

empresa deve continuar. Porém, se em algum momento a China não tiver nada a

perder por não ter como fabricar chips de vanguarda como a TSCM, a chance de

invasão de Taiwan aumenta significativamente — uma forma rápida de resolver seu

problema e criar um enorme aos EUA.

Não sou estrategista em geopolítica, mas a compreensão

desses dados me leva a imaginar que a fabricação de chips é um dos fatores

importantes na retorica chinesa ao considerar que Taiwan é um território

“rebelde” chinês.

Por outro lado, os EUA não poderiam abrir mão do consumo de

chips através da TSMC, e a China sabe disso. Em outras palavras, a invasão da

China em Taiwan não deixaria outra solução aos EUA que não seja combater esse

avanço.

Essa situação extremamente embaraçosa ocorre pelo risco de concentração

por parte da TSMC, que nesse caso tem um peso estratégico muito mais importante

que o econômico.

No post armadilha, fiz os seguintes comentários sobre o dólar: ... “O dólar violou o nível de R$ 5,2095, deixando agora duas opções daqui em diante, uma contemplando ainda novas altas e outra que voltaria ao cenário de novas quedas. Com isso em mente, ficou muito difícil optar por uma delas, embora no curto prazo, ambas são de quedas” ... ...” pequena preferência para a opção A); caso o dólar caia abaixo de R$ 4,6849 a opção B) fica eliminada” ...

- David, não entendo por que você não vende agora, uma

vez que, acredita que o dólar vai cair até R$ 4,38?

Não entro agora por dois motivos, primeiro por que o dólar

está dentro de uma correção, o que eu estou imaginando pode muito bem se

mostrar errado — esse é um argumento com uma visão mais ampla; segundo, no

curto prazo, existe uma outra possibilidade que levaria a moeda até a R$ 5,30,

ou seja, a onda (ii) em azul não terminou, embora seja pouco provável. Essa

possibilidade seria eliminada com a queda até R$ 5,02. Resumindo, por enquanto operar

agora seria entrar num campo minado sem o mapa de onde estão as minas.

Em termo de taxas de juros, estamos disparados na frente de qualquer país da América Latina, tanto a taxa nominal quanto a taxa real. Esse retrato mostra o prêmio de risco que o governo e as empresas têm que pagar.

O leitor poderia se perguntar por que ocorre tamanha discrepância. Vou usar um trabalho publicado pelo Estadão nesse final de semana Estagflação na America Latina cujo título “Com Estagflação no radar, lua de mel da esquerda na América Latina deve durar pouco”; é bom para nossos vizinhos e ruim para nós, considerando as próximas eleições.

Vou apresentar somente os gráficos publicados nessa matéria. No primeiro a seguir, notem que a região se tornou “avermelhada” quando o quesito é ideologia e parece que o artigo quis enfatizar que esses países já estão sofrendo as consequências desse regime político, embora existam alguns newcomers como o Chile e Colômbia que recentemente mudaram de cor, sendo que nós já estamos na iminência disso ocorrer. Sendo assim, o título ainda não se aplica a nós. Notem que o Brasil representa aproximadamente 1/3 do PIB dessa região.

O SP500 fechou a 4.140, com queda de 0,12%; o USDBRL a R$ 5,1068,

com queda de 1,12%; o EURUSD a € 1,0192, com alta de 0,12%; e o ouro a

U$ 1.788, com alta de 0,83%.

Fique ligado!

.png)

.png)

Comentários

Postar um comentário