O Cassino #SP500

Eu gostava de jogar nos Cassinos quando era mais jovem — bem

mais jovem! —, talvez motivado por aquela ideia de “eu vou quebrar a banca”. A

fascinação pelo ambiente também era um atrativo. Certa vez, quando eu era sócio

do megainvestidor Leo Kryss, ele me convidou para ir a Lake Tahoe. Eu estava na

casa dos trinta anos e nada mais glamoroso que desembarcar em Los Angeles e

ter um jatinho do Casino me esperando na pista.

Dentro do Cassino era Mr. “K” para cá, Mr. “G” para lá, a

forma como os funcionários do Cassino nos chamava, discrição era o nome do jogo

e tudo era feito para manter o sigilo. Certa noite de madrugada, eu e minha

ex-esposa nos sentamos numa mesa de Baccarat, meu jogo predileto, sem qualquer

outro jogador. O crupiê gentilmente disse que não havia problema, e o jogo

começou. Depois de pouco tempo, a mesa já estava com mais de 6 pessoas. Notei

que quando um deles apostou e ganhou, o crupiê não deduziu a comissão daquela

aposta. Eu perguntei qual era o motivo, e se naquela mesa não se pagavam

comissões jogando na banca. Ele me respondeu que eram funcionários do cassino e

que estavam lá para não nos sentirmos tão sós. Foi uma baita experiência, sem

precisar jogar valores elevados fui no vácuo! Haha ...

Mais recentemente, perdi totalmente a vontade de jogar; vou às

vezes ao Cassino com os jovens para fazer companhia e já aviso que vou apostar de

acordo com a estatística. No Black Jack não adianta me pressionar a não pedir

mais carta quando eu tiver 16 na mão e a banca tiver um 10 aberto — vou pedir!

Jogando assim, o jogo fica totalmente sem “graça”. Mas além disso claramente

que é um péssimo risco x retorno.

Mas o que realmente me fez mudar radicalmente de ideia? A Análise

Técnica! Vocês podem se perguntar o que uma coisa tem a ver com a outra. Quando

me envolvi na análise de gráficos, minha vida como investidor também mudou,

passou do mundo do achismo para o mundo da probabilidade e da disciplina. O número

de operações caiu significativamente, assim como os prejuízos. Os leitores

podem notar na estatística anual do Mosca que são feitas 30 operações no

ano para acompanhamento de seis mercados, o que corresponde a uma média de 0,4

trade mensal por mercado. Tudo isso explica meu desinteresse pelo cassino, pois

se passa a ser mecânica a aposta não tem graça, e como não espero ganhar do cassino,

qual seria o motivo de ir para perder na média?

Estou escrevendo este post faltando 50 minutos para a

publicação da inflação nos EUA. Na minha leitura matinal, encontrei uma citação

de John Authers na Bloomberg sobre uma tabela de apostas para o SP500 em função

de algumas possibilidades para esse número.

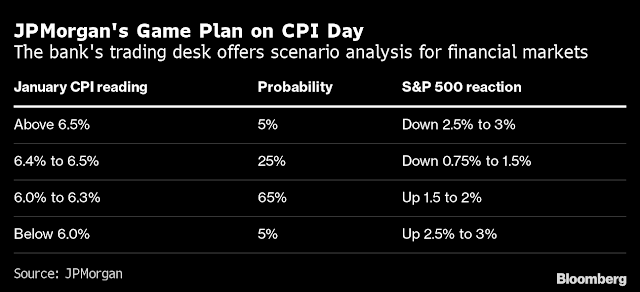

No JPMorgan Chase

& Co., uma equipe apostou na maneira como os números sobre a mudança anual

no CPI poderiam ser recebidos pelo mercado. O colega da Bloomberg, Lu

Wang, relatou os

cenários que a empresa tem para vários resultados e como eles afetariam o

S&P 500. Dados próximos às estimativas seriam tratados como confirmando um

arrefecimento contínuo da inflação, o que implicaria quedas para os rendimentos

dos títulos e do dólar, enquanto as ações de tecnologia liderariam um avanço

para as ações dos EUA. Mas quaisquer ganhos de capital provavelmente

desaparecerão, alertaram, "uma vez que os investidores mudem a atenção

para um ritmo relativamente mais lento de desinflação do que nos dois meses

anteriores, onde cada impressão de CPI viu uma queda de 60 pontos-base". A

empresa está apostando numa publicação para a inflação ano a ano entre 6,0% e

6,3% (o que está em linha com a estimativa de consenso da pesquisa Bloomberg de

6,2%):

Vou comentar os dados a serem publicados em seguida, e no final do dia vamos ver qual é o grau de acerto dessas previsões. Calculando a média ponderada pela probabilidade que foi associada chega-se a uma variação positiva de 0,85%, ou seja, se você acreditar nessa tabela deveria comprar o SP500 agora que está em 4.158, pois deveria esperar que a bolsa chegue a 4.193. O que o artigo não menciona é em quanto tempo isso ocorreria – até o final do dia?

A bolsa fechou sem variação enquanto a tabela indicava queda entre 0,75% - 1,5%. Reprovado!

Mas apostar desse jeito não seria equivalente a ir ao cassino?

Qual o grau de confiança nas percentagens associadas a cada intervalo de

inflação multiplicada pelo “achismo” na variação da bolsa? Não é melhor esperar

o resultado ser publicado, observar a reação do mercado, e se houver alguma

indicação de tendência, aí sim colocar um trade com parâmetros bem definidos de

entrada, objetivo e stop loss. Assim como o cassino, acho essa tabela

“sem graça”.

O resultado da inflação ficou praticamente em linha com as

previsões dos analistas, um pouco mais elevada. A taxa mensal ficou em 0,5% e

6,4% a.a. em bases anuais. Já o indicador core que exclui alimentos e

combustíveis subiu 0,4% e 5,6% em bases anuais. O melhor foi a divulgação desse

resultado. Bloomberg: Inflação americana fica elevada adicionando pressão para

mais aumentos pelo Fed; Wall Street Journal: Inflação desacelerou para 6,4% em

janeiro. Essa disparidade mostra como as pessoas estão confusas.

O resultado é mais negativo porque os serviços, que vêm pressionando a inflação, são mais difíceis de ceder, e é onde a política monetária praticamente não tem influência direta. O gráfico com a história comparativa entre a inflação dos produtos e a dos serviços aponta para divergência de tendência entre elas. Vale ressaltar que o vilão dos serviços são os custos de moradia, que tem peso importante sobre o índice.

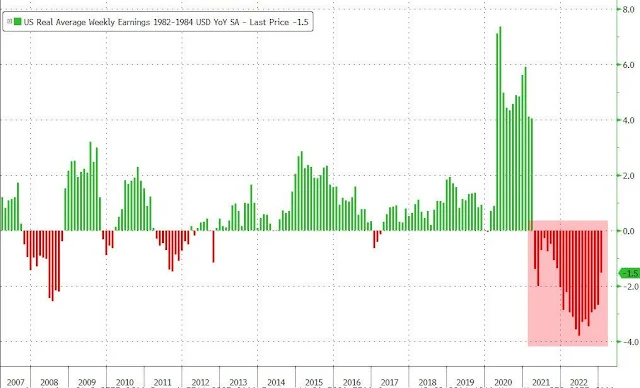

O gráfico abaixo deveria ser enviado para o Lula – e ter alguém para explicar, pois não sei se ele sabe ler gráficos. Nele se pode notar a perda de poder aquisitivo dos trabalhadores em termos reais, comparando os salários descontada a inflação. Nos últimos 15 anos, não houve um período tão prolongado e tão profundo de perda. Inflação é ruim para os mais pobres!

O trabalho do Fed está ficando cada vez mais complicado. Como a inflação observada é de serviços, para que a política monetária seja eficiente é fundamental que o mercado de trabalho não fique tão apertado. Isso só é possível pela redução de emprego — o que não é bom — ou pelo aumento de pessoas dispostas a trabalhar — as que saíram do mercado de trabalho depois da pandemia. Uma outra forma seria abrir as fronteiras para imigração, o que não me parece que o governo americano pretenda fazer.

No post número-magico fiz os seguintes comentários sobre o SP500: ...” Nossa posição tem stop loss bastante curto, pois não posso bet the Farm (expressão em inglês que poderia ser traduzida por apostar as calças) que o movimento de alta está em andamento. Nosso plano de ação se encontra expresso na linha em amarelo com seus objetivos, bem como o stop loss” ...

No post acima, comentei que poderia fazer uma alteração na contagem de ondas ... “poderia reclassificar as ondas expressas em amarelo como sendo uma Leading Diagonal “ ... o que acabei fazendo.

Feita essa alteração, nos encontramos numa situação interessante,

se é assim que posso classificar. Incialmente, vou pedir para que o leitor se

fixe na linha amarela do gráfico. Minha primeira preocupação é em relação a

onda (ii); será que ela terminou ontem? Notem que o retângulo preenchido com

branco estabelece a área onde essa onda poderia terminar, no caso extremo nosso

stop loss seria acionado.

Terminado essa correção, destaquei no triângulo com enchimento verde os níveis importantes a serem ultrapassados, 4.260 e 4.497. Caso isso aconteça, a chance de que o SP500 fez a mínima em outubro passado é muito elevada. E por fim, o objetivo o final da onda (v) em amarelo é superior à alta histórica, confirmando que o pior já terá passado.

Fique ligado!

Comentários

Postar um comentário