Sem lógica #nasdaq100

Acredito que este momento espelha bem a diferença entre a

visão dos fundamentalistas e dos grafistas. Enquanto os primeiros se debatem

para encontrar alguma lógica para a alta das bolsas, os últimos reagem em

função dos mercados, nitidamente uma disparidade ente ambos. John Authers é um

deles, que busca de toda forma argumentos e não os encontra, como relatou na

Bloomberg.

Como achar algum sentido nisso?

Se os ativos de risco desfrutaram de um rali histórico,

continua a ser difícil ver exatamente por quê. Mesmo que os traders estejam

certos em pagar o blefe dos bancos centrais e apostar que as taxas-alvo em

breve cairão, isso mesmo assim ainda implica uma desaceleração na economia – o

que seria ruim para os ativos de risco. Se a economia não está parando

visivelmente, por que os banqueiros centrais cortariam as taxas?

Como sempre, o posicionamento claramente tem muito a

responder. Em todos os mercados, isso parece um clássico "aperto nos vendidos",

já que as ações que sofreram o maior impacto viram a maior recuperação. Para

uma boa ilustração, este gráfico mostra o desempenho dos membros do S&P 500

para o ano até agora, no eixo vertical, e da breve alta de agosto até o final

do ano de 2022 no eixo horizontal. As maiores quedas na última queda de 2022

são as maiores ganhadoras neste rali, com a Tesla Inc. na vanguarda:

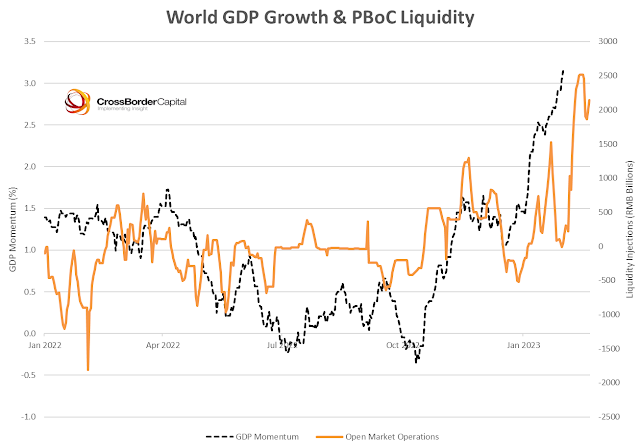

O aperto nos vendidos é particularmente eficaz porque há uma abundância de liquidez para financiá-lo. Indiscutivelmente, este é o fator crítico que não era esperado há um mês, e que virou a dinâmica do mercado de cabeça para baixo. Algumas das razões para a reviravolta na liquidez são contra intuitivas e incluem:

- A

China, onde uma reviravolta na saúde pública e na Covid foi seguida por

uma reviravolta na liquidez. As somas envolvidas são vastas – em dezembro

e janeiro, o Banco Popular da China liberou 3 trilhões de yuans (cerca de

US $ 425 bilhões) por meio de operações de mercado aberto, uma soma 3,5

vezes maior do que suas injeções totais nos dois anos anteriores.

- O Japão,

onde a mudança do Banco do Japão em sua meta de controle da curva de

rendimentos em dezembro levou muitos operadores a apostar que o banco

seria forçado a permitir que os rendimentos subissem ainda mais. Isso

levou o BOJ a comprar ainda mais títulos do governo japonês.

- Os

EUA, onde o iminente confronto do teto da dívida forçou o Tesouro a

manobras contábeis para atrasar o dia do acerto de contas. Isso tem

principalmente o efeito de neutralizar a tentativa do Fed de apertar seu

balanço e liberar mais liquidez.

Além disso, a queda nos rendimentos cria seu próprio

impulso, tornando o dinheiro mais barato e permitindo mais atividade

especulativa. O efeito de liquidez na China tem sido mais dramático, como ilustrado

aqui por Mike Howell, da CrossBorder Capital. A linha laranja mostra o total de

três meses de injeções de liquidez pelo PBOC por meio de operações de mercado

aberto, enquanto a linha preta pontilhada é um NowCast de movimentos no PIB

global:

A liquidez nessa escala pode manter os mercados em movimento por um longo tempo. Howell tende a pensar que este é o início de um novo ciclo de liquidez, o que poderia significar uma longa e forte corrida para ativos de risco. Outros esperam que seja de curta duração. Harry Colvin, da Longview Economics, disse: "O que vimos nas últimas semanas foi um rali de curta duração e, nos últimos dias, um agressivo aperto nos vendidos ". Com os dados econômicos ainda apontando para uma recessão iminente, ele sugere que o aperto nos vendidos não tem como durar muito mais tempo, e que a compra de títulos fará muito mais sentido do que as ações para o resto do ano.

E, de fato, se isso não for um aperto nos vendidos, está

enganando direitinho. John Roque, da 22V Research, aponta para uma série de

sucessos surpreendentes durante este rali, que têm todas as características de

um rali indiscriminado impulsionado pela liquidez. As ações de tecnologia não

lucrativas subiram 17% nos últimos cinco dias, diz ele, e 27,5% em 2023.

Enquanto isso, as ações de alto índice beta subiram 17% na semana e 28% no

acumulado do ano, enquanto as ações mais vendidas a descoberto se saíram melhor

ainda, subindo 15% em cinco dias e 29% no ano.

É perigoso, como sempre, tentar ficar no caminho de uma

muralha de liquidez. Mas, a menos que essa liquidez consiga manter a economia à

tona, o risco é que os preços dos ativos afundem.

Como podem notar, todos os argumentos elencados por Authers

não convencem — afinal, ele é um fundamentalista e como tal não vê porque a

bolsa teria que subir se é esperada uma recessão. Mas como dizia meu ex-sócio

Emir Capez, “contra o fluxo não tem argumentos” e parece que este é o caso.

Nunca notei uma recessão tão anunciada e com tanta

antecedência, sendo assim, os investidores se preparam para esse cenário

diminuindo, liquidando ou vendendo ações a descoberto. Era notável como as

opções de venda relativas as ações estavam “caras” quando comparadas com as

opções de compra. Por exemplo, recebi há alguns dias a seguinte proposta:

Quando o SP500 estava ao redor de 4.020 você comprava uma

call in the Money – ou seja no preço de exercício compatível com o nível

de 4.020 para vencimento em fevereiro e vendia uma opção de venda com strike

7,5 % abaixo do nível atual, ou seja 3.700, para vencimento em abril com valor

de prêmio líquido igual a zero (custo da call comprada menos o prêmio da put

vendida). Em outras palavras, se a bolsa subir acima de 4.020 você ganha, entre

3.715 e 4.020 você empata, e abaixo 3.700 perde.

Quem é especialista em opções vai dizer que, como o prazo

não é o mesmo, é necessário levar em consideração o chamado time decay –

é verdade, mas mesmo assim não justifica diferencial tão elevado entre os

exercícios. Depois de alguns dias, esse quadro se modificou cada vez que a

bolsa subia.

O Mosca está cautelosamente otimista, e vamos elevar

os stop loss das posições no SP500 e nasdaq100.

Uau .... o resultado dos dados de emprego foi chocante —não

que o número de empregos caiu ou diminuiu, mas subiu para 517 mil cuja

expectativa era de 188 mil, ou seja, a taxa de desemprego diminuiu para 3,4%

implicando que o mercado está muito apertado, mesmo com as demissões observadas

ultimamente. Sobre as dispensas, o gráfico a seguir mostra que são diminutas

quando comparadas com as contratações feitas durante a pandemia. Nitidamente

havia excessos que estão sendo corrigidos.

O lado positivo, se é que pode ser classificado desta forma, é relativo à elevação dos custos da mão de obra, que se mantiveram estável em 0,3 % com taxa anual em 4,4% indicando que a pressão nos salários se mantém relativamente contida.

A área de emprego é uma dor de cabeça para o Fed, pois esse mercado está apertado sob todos os aspectos e a autoridade monetária tem muito receio de que esse aperto vá gerar aumentos de salários, o que por sua vez vai gerar inflação. O gráfico a seguir mostra como houve uma mudança histórica desde o final de 2020, quando a oferta de empregos era menor que a demanda — nesta ilustração com dados desde 2000, nunca houve situação semelhante.

Embora os dados de emprego sejam defasados numa desaceleração, ou seja, só mostram uma diminuição depois de alguns meses que a economia retrocede, mesmo assim parece que são muito fortes, o que pode levar a ideia de que uma recessão não será tão profunda mesmo que ocorra. Poderia dizer que é um bom problema, mas sobre o impacto inflacionário permanece a dúvida.

No post sem-sintomas fiz os seguintes comentários

sobre o nasdaq100: ... “Caso seja bem-sucedido desta

vez, os níveis destacados no retângulo passam a ser de grande importância” ...

...” 12.919 – Muito importante

que seja ultrapassado pois embora não seja emendativo uma reversão nesse ponto

poderia indicar que a correção maior não terminou.

13.476 – Não é muito importante

como definição pois pode pender para os dois lados (alta e baixa).

13.832- Caso atinja esse nível

minha aposta na alta permanece intacta e mais provável” ...

Depois de uma abertura mais fraca por conta dos dados de emprego, o mercado se recuperou durante a manhã mostrando muita força, pois se com notícia aparentemente ruim sobe com notícia boa sai da frente. As diversas ondas da nasdaq 100 estão tão subdividas de acordo com minha leitura que implica objetivos sem tanta previsão.

Como podem notar existem diversas subdivisões onde cada uma delas tem um objetivo, sendo assim, e lógico supor que um certo grau de erro pode (vai!) acontecer. Estou assumindo que a correção do ano passado terminou, mas não é algo absolutamente claro, existe uma possibilidade que não tenho apresentado, mas que continua no meu radar.

Por enquanto vamos seguindo e ajustando o stop loss que

passam a ser os seguintes:

Nasdaq100 - 12.240 / SP500 - 4.070

O SP500 fechou a 4.136, com queda de 1,04%; o USDBRL a R$ 5,1372, com alta de 1,74%; o EURUSD a € 1,0793, com queda de 1,05%; e o ouro a U$ 1.864, com queda de 2,49%.

Fique ligado!

👏👏👏👊

ResponderExcluirObrigado!

ResponderExcluir