O exterminador do Presente

O Trump entrou num bate-boca com o ator Arnold Schwarzenegger,

cujo sobrenome eu desafio a quem acertar sua escrita correta sem consultar uma

fonte. Acho que até ele deve errar! Hahaha .... Tudo começou quando o

Presidente criticou esse ator pela baixa audiência do programa Apprentice ao substitui-lo. Arnold S.

retrucou sugerindo uma troca, Trump retornaria ao programa e ele assumiria a

Casa Branca, completou dizendo que ..."assim todos os americanos dormiriam

tranquilamente"...

Acho que teria uma resposta melhor, porque não sugeriu à

Trump que lançasse um filme “O exterminador do presente”, bastando para isso,

juntar suas ações atuais no governo!

Hoje vou trazer assuntos diversos, inicialmente agregando as

informações de ontem sobre a inflação; o gráfico a seguir ajuda a entender os

componentes desse indicador. Os dois índices de inflação mais seguidos são o

CPI e o PCE, que diferem um pouco nos pesos de seus subitens. Mas, isso não é

importante nesse momento. Se vocês observarem as 3 categorias: serviços, exceto

energia e alimentos; produtos, exceto energia e alimentos; e o índice completo.

É nítido o maior peso da subcategoria

serviços exceto energia e alimentos no índice completo.. Isso vale para ambos os índices.

Sabe-se que a ação de política monetária tem influência

maior sobre os bens duráveis do que nos serviços que tendem a não sofrer impacto

de seus preços com alterações da taxa de juros. Notem que essa categoria teve

pouquíssima oscilação nesse período de 12 anos, em que várias crises

aconteceram. Poderia dizer que permaneceram a maior parte do tempo acima de 2%

a.a. Por outro lado, a categoria dos produtos ficou mais próxima de 0% e, em

alguns momentos, flertaram com a deflação.

Supondo que a economia mundial entre num ciclo de

estabilização de crescimento e o preço das commodities bem como da mão de obra

fiquem mais apertados, se os preços dos produtos atingirem um patamar de 2%

a.a., existe a possibilidade de os índices de inflação encostarem nos 3% a.a., o

que deveria ser suficiente para o FED elevar os juros mais rapidamente.

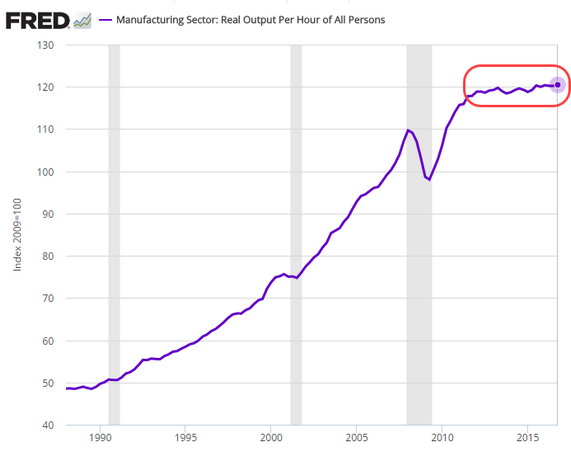

Um fator que poderia amenizar esse movimento seria uma

elevação no índice de produtividade, porém esse indicador se encontra estagnado

há 7 anos. Para mim, esse dado é uma grande incógnita. Como pode não ter

aumentado a produtividade com toda a evolução da tecnologia desses últimos anos?

Já li vários estudos, mas nenhum deles me convenceu.

Está semana foi publicado o PMI do Brasil. O nível ainda não

mostra nenhum sinal de recuperação, além de estar na região de contração –

abaixo de 50. A Rosenberg está cautelosamente mais otimista e estima que o PIB

deverá ser de 1% a.a. Acha baixo? Melhor que um número negativo!

Os fluxos para os mercados emergentes também reverteram o

sinal, depois das retiradas dos últimos meses de 2016; começam janeiro com o

sinal positivo.

Para vocês saberem como nós, do Brasil, situamo-nos em

termos de risco em relação aos outros países emergentes, a ilustração mostra

que ainda temos que fazer muita lição de casa.

Os dados de emprego nos EUA publicados hoje aparentam ser

uma boa notícia, com a criação de 227 mil novos postos de trabalho, superaram a

estimativa do mercado de 170 mil. Acontece que alguns detalhes divergem dessa

conclusão.

Primeiro, uma revisão nos resultados anteriormente

publicados foi reduzida em 39 mil. Depois, e mais importante, os ganhos por

hora cresceram um misero 0,1%, além da revisão dos resultados de dezembro que

foram expressivos de 0,4% para 0,2%. Tudo isso colocou a taxa anual nos

históricos 2% a.a., um nível que se pode considerar baixo.

O que venho escrevendo sobre a pressão nos salários e

elevação da inflação, naturalmente não se poderia esperar nenhum impacto

nos resultados atuais, mesmo assim, com a recuperação da economia e com o baixo

nível de desemprego, já seria de se esperar algo melhor.

Aconselho ao Trump que, além de ameaçar os empresários que quiserem

montar suas fábricas no exterior, estenda sua ameaça aos salários. Por exemplo:

“Quem não pagar “X” dólares por hora para seus funcionários, vou

impor uma taxa de 20% na folha de pagamento”. Para dizer a verdade, essa

ameaça é mais eficaz que a das tarifas, entre pagar imposto ou aumentar os

salários,

qual é melhor?

-David, está falando

sério?

Hahahaha ...

Parece que o mercado de juros de 10 anos americanos também

está buscando uma definição. Por um lado, a grande maioria dos economistas

acredita que a inflação subirá e que os juros também deveriam seguir o mesmo

caminho. Agora, nada catastrófico; algo em torno de 3% a.a. para esses títulos. Os

gestores de fundos de renda fixa estão na outra ponta, talvez “acostumados” com

um cenário de certa forma letárgico e lembranças dos últimos anos onde, cada

vez que os juros subiam, passado um tempo, retornavam em patamares inferiores.

Eu acredito que esse é o mercado mais importante de se

acompanhar em 2017. Esse ativo provavelmente comandará os movimentos dos outros. Assim o Mosca ficará de olhos

bem abertos.

No post Dow-jones-20k, fiz os seguintes comentários

sobre os juros: ...”

no gráfico a seguir, existem duas possibilidades no curto prazo: a primeira em

azul assinala para uma continuidade; e a segunda em rosa, uma manutenção da

mini correção, podendo atingir o nível proposto acima” ...

O intervalo destacado no gráfico a seguir (retangulo verde) foi construído levando

em consideração as taxas que prevaleceram entre junho e agosto de 2015. Naquele

momento, depois desses 3 meses, os juros voltaram a cair. Agora, em dezembro do

ano passado, com todo ímpeto pelas declarações do Trump, o mercado buscou passar

batido por esse intervalo, mas retrocedeu.

Mencionei no post acima, que existem 2 possibilidades para

os juros: uma nova mini queda até 2,20%; ou o início de um novo movimento de

alta, que ultrapassaria os 2,65%. Por enquanto, não trabalho com a possibilidade

que ocorreu em 2015, onde os juros voltariam a cair. Mas, tudo depende do que

acontecer daqui em diante. Abaixo de 2% acende a luz amarela e abaixo de 1,80%

jogo a toalha e mudo de ponta. A probabilidade de que isso aconteça é baixa,

razão pela qual minhas apostas serão no sentido de juros mais altos.

O SP500 fechou a 2.297, com alta de 0,73%; o USDBRL a R$ 3,1174, com queda de 0,20%; o EURUSD a 1,0779, com alta de 0,20%; e o ouro a US$ 1.219, com alta de 0,27%.

Fique ligado!

Comentários

Postar um comentário