Decisão em mão errada

Passamos nossas vidas tomando decisões diariamente em todos

os campos. No cotidiano, qual roupa vestir, o que comer, quando acordar, todas

têm consequências mínimas, qualquer erro é negligenciável, em outras áreas não

é bem assim. No extremo estaria um procedimento medicinal sobre algum sintoma, que

na maioria das vezes, é necessário um especialista. Na área financeira também é

o caso, se a pessoas não tem conhecimento podem tomar decisões erradas com

graves consequências futuras.

Em junho de 2016 o povo britânico votou se a Inglaterra

deveria ou não permanecer na União Europeia. Com um resultado apertado de

51,9%, os ingleses optaram em sair. Embora esse refendo não era obrigatório, o

governo naquela ocasião decidiu seguir em frente, impondo uma data limite de

meia noite do dia 29 de março de 2019.

O primeiro ministro britânico a época, David Cameron, depois

de sofrer várias derrotas no Parlamento, decidiu convocar o povo britânico sobre

essa questão. Fez campanha para que seu país permanecesse na União Europeia, e

após fracassar, anunciou que renunciaria ao cargo.

Nesses 3 anos, acredito que não se passou nenhum dia sem que

a palavra Brexit estivesse no noticiário. Creio que quase ninguém consegue

entender o que se está negociando, inclusive o Mosca. Esse assunto encheu a paciência! Mas a data final está

chegando e até o momento é incerto o que deverá ocorrer, não se descartando um

prolongamento do processo e quem sabe um novo referendo.

De forma superficial, consigo concluir que, não existe o

menor consenso entre os políticos ingleses do que deve ser feito. Normalmente,

quando não se consegue um consenso, é porque a maioria não quer mudanças. Na

verdade, parece sem sentido minha afirmação, porém, quando nenhuma das partes

cede é porque não confia tanto na sua posição.

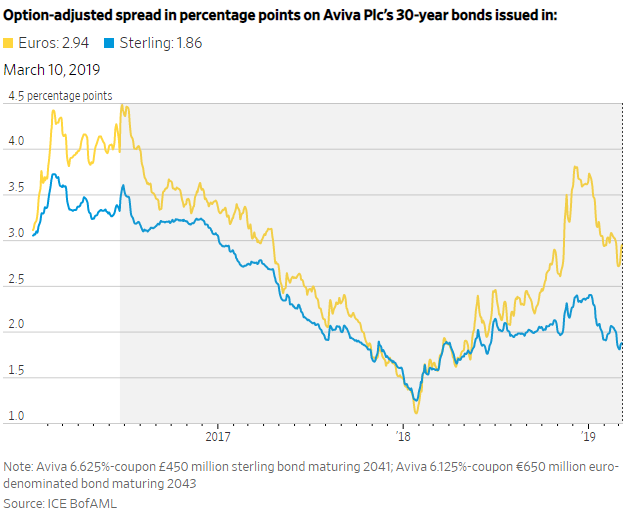

Um artigo publicado pelo Wall Street Journal mede as

consequências de uma eventual mudança que já está acontecendo desde 2016.

A política do Brexit continua sendo um grande desconhecido,

com pouco mais de duas semanas até o prazo final, para o Reino Unido deixar a

União Europeia. Os mercados financeiros, enquanto isso, têm precificado a

incerteza em lugares inesperados, incluindo custos de financiamento mais altos

para seguradoras e bancos, avaliações mais baixas para ações, e taxas de juros

mais altas para emissores de títulos de risco. Aqui é onde o preço do Brexit

está aparecendo em diferentes cantos do sistema financeiro.

Os devedores com classificações de crédito mais baixas (High

Yield) têm sido vulneráveis à incerteza do Brexit. Obrigações corporativas de

alto rendimento pagam cerca de 5,6 pontos percentuais a mais em rendimento do

que a dívida do governo no Reino Unido, em comparação com uma diferença de 4,2

pontos nos EUA e uma diferença de 4,1 pontos na zona do euro. Um sinal de que

os investidores estão cautelosos com empréstimos a empresas endividadas do

Reino Unido: como os mercados de crédito se recuperaram em todo o mundo neste

ano, os spreads de títulos de alta rentabilidade não caíram tanto quanto os

títulos de dólar e euro de alto rendimento.

É mais caro para empresas como seguradoras emprestar em

libras do que em euros. Por exemplo, o spread sobre o título de € 650 milhões

de 30 anos emitido pela seguradora britânica Aviva em 2013 é agora

significativamente mais alto do que o spread sobre o título de £ 30 milhões em

30 anos emitido em 2011.

Os investidores estrangeiros são um fator na menor demanda

por ativos do Reino Unido. "Houve uma mudança na forma como os

investidores de outros países veem o risco no mercado de libras

esterlinas", disse Jonathan Pitkanen, diretor de pesquisa de renda fixa em

nível de investimento da Columbia Threadneedle Investments.

Desconsiderando o efeito da libra mais fraca, as ações do

Reino Unido mostram o peso do Brexit. Em termos de dólares, o modo como a

maioria dos investidores internacionais opera, o FTSE 350 está quase exatamente

onde começou em 2016, enquanto o SP 500 subiu 34% e o Euro Stoxx 8%.

Os investidores pagam menos pelas ações no Reino Unido do

que há três anos. Em relação aos ganhos previstos, as ações caíram na corrida

para o referendo e negociaram a múltiplos mais baixos do que as ações dos EUA

desde então. Notem que antes do anuncio do referendo, o P/L era muito próximo

ao da bolsa americana, e agora um pouco abaixo da bolsa europeia.

A libra esterlina caiu depois que o Reino Unido votou pela

saída em 23 de junho de 2016. Desde então, ela subiu quando a opção de um

'Brexit suave' que mantém laços estreitos com o bloco surgiu, e caiu quando

negociações tensas com a linha de esquerda de Londres apontaram para um corte

mais abrupto de laços. A pressão dos membros do Parlamento para tirar o Brexit

de fora da mesa - o que poderia culminar nesta quarta-feira numa votação para

descartar esta opção - fez da libra esterlina uma das moedas do G-10 com melhor

desempenho neste ano.

Nesta semana haverá uma decisão importante a ser votada com

dois possíveis cenários: a saída na “marra”, ou a extensão do prazo. Acredito

que está última será a escolhida, mas quem sou para dizer. O impacto entre

essas opções parece bastante claro: na primeira a libra deve cair, as empresas

internacionais realocarão seus escritórios fora do Reino Unido, além da piora dos

indicadores acima; no segundo caso, um rally da moeda, bolsa e etc ... é

esperado.

Não tenho condições de avaliar o que seria melhor para o povo

inglês, mas posso dizer com certeza que, para o mundo dos negócios, será

péssimo a saída da União Europeia. Se é assim, não pode ser bom para os ingleses

de maneira geral. Quando as casas perderem valor, pois inúmeros funcionários

serão transferidos, além do aumento do desemprego, talvez quem é contra não vai

gostar muito.

Assim como num tratamento de saúde se deve consultar um

médico, uma decisão dessas, não se deve consultar a população. A grande maioria

da população não tem condições para avaliar todas as consequências. Suas

decisões normalmente são baseadas em pequenos fatos que poderiam justificar a

separação. O grande erro neste caso, foi colocar em votação um assunto tão

complexo cujo down side do voto pela

saída era enorme. Na minha opinião, David Cameron foi o responsável por esse erro,

ao querer tirar da reta por conta das suas derrotas, sabia que pediria demissão

num caso negativo, como acabou acontecendo. Não ficou com o abacaxi!

No post nem-tudo-vira-moda, fiz os seguintes

comentários sobre o SP500: ...” ao nível entre 2.800 e 2.830 existe uma alta

probabilidade de acontecer uma queda, que levaria o SP500 entre 2.660 e 2.500”

... ...” essa retração não necessariamente indica que a bolsa reverteu, por

enquanto, pelo fechamento de hoje, a retração é um mísero 1%. O mercado pode

subir tranquilamente” ...

Inicialmente vejam como o mercado pode enganar, quando se

fica atento ao movimento de poucos dias. Como havia mencionado no post acima, a

queda ocorrida durante a primeira semana de março, poderia levar algumas

pessoas a imaginar que, a correção que eu havia sugerido, estava em curso. Ora,

se a bolsa tinha a possibilidade de queda entre 4% a 10%, porque não dar uma

faturada. Acontece que, como macaco velho, sempre me atento ao movimento mais

amplo, que nesse caso era de alta.

Em situações semelhantes, já me coloquei diversas vezes com

esse raciocino, na maioria perdi dobrado, pois além do prejuízo da operação em

si, deixei de entrar no mercado na outra direção.

Em relação ao SP500, antevejo duas possibilidades: ou o movimento

traçado em verde (1), onde a bolsa buscaria novas altas, podendo até suplantar

a máxima histórica de 2.940; ou a região de 2.800/2.830, será novamente

rejeitada, o que desencadearia uma correção até o nível aproximado de 2.700,

indicada no gráfico com a linha marrom (2).

Sendo assim, e acreditando que a opção (1) possa acontecer

no curto espaço de tempo, vou propor um trade de compra, caso o fechamento seja

superior a 2.830, com um stoploss bastante curto de 2.770.

O SP500 fechou a 2.810, com alta de 0,69%; o USDBRL a R$

3,1831, sem alteração; o EURUSD a € 1,1334, com alta de 0,43%; e o ouro a

U$ 1.310, com alta de 0,65%.

Fique ligado!

Comentários

Postar um comentário