Fórmula de acumular patrimônio #nasdaq100

Chega de inflação, recessão e

todas as dúvidas que pairam por aí. Se você ficar centrado num problema cuja

solução não é evidente, melhor esquecer por um tempo até que encontre o caminho

— no caso, até que novos dados sejam publicados. O ano de 2022 foi muito

estressante para os investidores, e perdas expressivas foram contabilizadas — não

necessariamente realizadas.

Para os leitores mais jovens, o

que importa na acumulação de seu patrimônio? Nick Maggiulli publicou um artigo

em seu site Dollars and Data com informações sobre esse tema.

Com o terrível ano de

investimento de 2022 atrás de nós, agora podemos mudar nosso foco para o futuro

e como podemos nos recuperar financeiramente. Infelizmente, para muitas

pessoas, isso significa cair na armadilha de passar incontáveis horas tentando

encontrar os investimentos certos para maximizar seus retornos. No entanto, a

verdade é que tais tentativas geralmente desperdiçam tempo e energia. Muitas

pessoas gastam muitas horas perseguindo o alfa¹, um tempo que seria gasto de

forma melhor em alguma outra atividade produtiva. Podemos

demonstrar isso com um exemplo simples.

¹Alfa é o termo usado nos investimentos

para descrever a capacidade de um investimento render lucros acima do esperado

no mercado. Se um fundo de investimento tiver um Alfa positivo,

por exemplo, significa que um ativo ou carteira de ativos superou a expectativa

de rendimento prevista.

Suponha que alguém com US $

10.000 investidos gaste 10 horas por semana fazendo pesquisas de ações

procurando os melhores investimentos. Vamos também supor que sua pesquisa é boa

e essa pessoa é capaz de ganhar do mercado em 10% ao ano como resultado. Embora

isso seja impressionante, infelizmente, suas 520 horas de trabalho (10 horas

por semana * 52 semanas por ano) só lhes renderam US $ 1.000 adicionais (10%

alfa * US $ 10.000). Isso significa que nosso analista-estrela ficou fazendo

pesquisa de ações por menos de US $ 2 por hora (US $ 1.000 / 520 horas).

Se o objetivo final do analista

era construir riqueza, você pode ver como ele teria feito muito melhor se

aceitasse um emprego de meio período em vez de analisar 10 horas/semana. Mesmo que

fôssemos aumentar o tamanho do portfólio do analista para US $ 100.000, seu

alfa de 10% (ou seja, US $ 10.000) é aproximadamente equivalente ao que eles

poderiam ter feito dirigindo para o Uber na mesma quantidade de tempo.

Eu não digo isso porque tenho

algo contra a pesquisa de investimento, mas para apontar algo que a indústria

de investimentos não quer que você saiba — a maioria das pessoas não fica rica

através de suas decisões de investimento, fica rica através de sua renda. Ficam

ricos através de seu trabalho. Mesmo aqueles que ficam ricos com seus

investimentos, normalmente, tiveram que trabalhar para obter o

dinheiro que costumavam investir em primeiro lugar.

Os bilionários também não são

exceção a essa regra. Ao iniciar a Microsoft, Bill Gates disse que nunca

tirou um dia de folga em seus vinte anos e Elon Musk é

conhecido por dormir em suas fábricas / escritórios. Como o psiquiatra

Phil Stutz disse no

incrível documentário Stutz, há três aspectos da vida que não podemos

eliminar: "Dor, incerteza e trabalho constante". É um trabalho até o

fim.

Enfatizo esse ponto porque neste

momento muitas pessoas estão procurando maneiras de melhorar sua situação

financeira em 2023. Estão lendo livros, procurando guias e tentando encontrar

novos investimentos que aumentem sua riqueza. Isso até que é bom, mas estou

aqui para lembrá-lo de que nada disso se comparará a agir e fazer o trabalho.

Eu posso demonstrar isso com dados da minha vida financeira também.

O que impulsiona as mudanças

na riqueza?

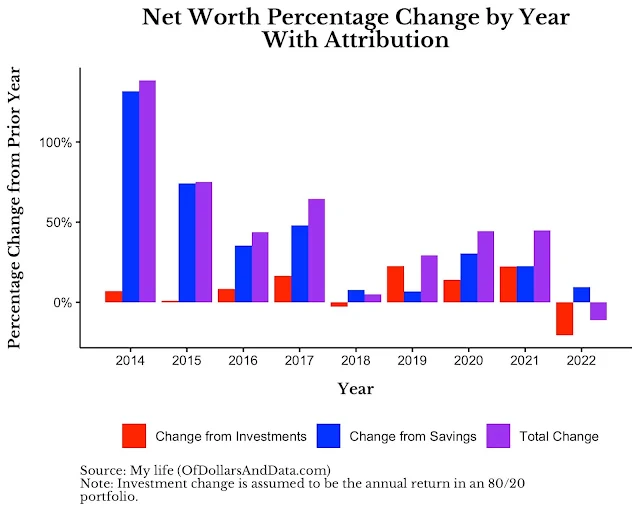

Para começar, abaixo está um

gráfico mostrando a variação percentual anual no meu patrimônio líquido desde

2014 (1,5 anos depois de me formar na faculdade):

Como você pode ver, no início meu patrimônio líquido aumentou muito em uma base percentual, mas o crescimento desde então desacelerou. Na verdade, 2022 foi o primeiro ano em que vi uma diminuição no meu patrimônio líquido em relação ao ano anterior. Para ser específico, meu patrimônio líquido caiu 11% em 2022, embora minha carteira tenha caído mais de 20%. O que impediu que meu patrimônio líquido caísse 20% como o resto da minha carteira? Minha capacidade de economizar dinheiro para compensar minhas perdas de investimento.

Você pode ver isso mais

claramente no gráfico abaixo, que mostra minha variação percentual anual no

patrimônio líquido dividida pela minha mudança nos ativos investíveis

(vermelho) e minha mudança na poupança (azul). Mais simplesmente, a barra

vermelha (mudança nos investimentos) mais a barra azul (mudança na poupança) é

igual à barra roxa (mudança no patrimônio líquido):

Na maioria dos anos, tanto a mudança de investimentos quanto a mudança de poupança são positivas, o que significa que minha mudança no patrimônio líquido também seria positiva. No entanto, em anos como 2018 e 2022, os declínios do mercado contribuem negativamente para a minha mudança no patrimônio líquido.

Para colocar esses números em

contexto, imagine que eu tinha um patrimônio líquido de US $ 100.000 no início

de 2021. De acordo com o gráfico, até o final de 2021 eu teria US $ 144.000 em

patrimônio líquido (ou seja, um aumento de 44%). Metade desse aumento (22% ou

US $ 22.000) seria atribuível ao aumento do meu portfólio, enquanto a outra

metade (22% ou US $ 22.000) seria atribuível ao quanto eu economizei em 2021.

Para ter uma ideia melhor de

quanta poupança e investimentos contribuem para a minha mudança no patrimônio

líquido a cada ano, podemos plotar a parcela de mudança no meu

patrimônio líquido atribuível a cada um deles ao longo do tempo:

Compartilhei os dados financeiros

pessoais acima para demonstrar como minhas finanças mudaram ao longo do tempo.

Como você pode ver, não foram minhas escolhas de investimento que me trouxeram

até aqui (até agora), foi minha capacidade de trabalhar e economizar

dinheiro. Isso era verdade na prática ao analisar minhas finanças, mas

também é verdade em teoria para qualquer outra pessoa.

Formalmente, defini esse conceito

como o Contínuo Poupar-Investir. A ideia é que no início da vida (ou quando

você tem menos ativos em seu nome) suas economias tenham um impacto maior em

sua riqueza e, mais tarde na vida, seus investimentos tenham um impacto maior.

Você pode ver isso claramente

neste gráfico do Capítulo 1 de Just Keep

Buying, onde eu ploto a mudança anual no valor do patrimônio líquido de

alguém dividido por poupanças e investimentos (supondo que eles economizem US $

10.000 anualmente com um retorno anual de 5%):

Embora este exemplo seja um pouco simplista, ele chega ao meu ponto subjacente. Economizar dinheiro é a chave para construir riqueza mais cedo no tempo. Isto é especialmente verdadeiro se a sua renda está aumentando. Pense nisso. Se a sua renda está subindo ao longo do tempo, você provavelmente pode economizar ainda mais dinheiro do que no ano anterior. Mais importante, também é provável que seus investimentos não tenham tido tempo de acompanhar esse aumento de renda.

É por isso que a poupança (e a

nossa capacidade de poupar dinheiro) continua a ser importante para a maioria

das pessoas, mesmo no meio da carreira. É somente depois de ter construído um

ninho considerável que seus investimentos começam a dominar sua riqueza.

Então, ao decidir onde concentrar

seus esforços no próximo ano, priorize sua renda. Priorize a ação. Porque é a

única coisa que você sempre pode controlar.

Eu não tenho ideia de como 2023

vai acabar, mas se você tem tido calma em 2022, este é o seu alerta. É hora de

trabalhar.

Esse exemplo real relativo ao

patrimônio do Nick não deveria ser muito diferente das pessoas em geral e aponta

que a poupança é que vai gerar os rendimentos futuros para sua aposentadoria.

Alguns jovens acreditam que atuando no mercado financeiro poderiam dar a

“porrada” da sua vida e garantir aposentadoria antecipada. Como o ganho em

qualquer ativo não é infinito, o acréscimo de patrimônio também não o será e

não adianta achar que vai descobrir a nova bitcoin de início, basta ver como as

ações de alto crescimento caíram no ano passado. Pode até acontecer, mas é

muito, muito difícil, até acredito que seja um lance mais de sorte que de competência.

Os cálculos executados no início

em relação ao alfa vão ao encontro de minha ideia de que é mais importante a

escolha da classe de ações investida que achar quele fundo maravilhoso, pois

não se deve esquecer que o alfa pode ser negativo.

No post esperanto-20 fiz os seguintes comentários sobre a nasdaq100: ... “A onda a) em amarelo estaria próxima de ser completada, em seguida por um movimento da onda b) e depois a onda c). O objetivo final com os dados atuais seria 11.230/11.100 ou pouco mais abaixo ao redor de 10.800. Vale a observação anterior que abaixo desse último e principalmente 10.426 vai preanunciar novas quedas” ...

Durante esse período, a bolsa completou a sequência a,b,c comentada acima, atingindo a mínima em 10.671 seguindo-se uma recuperação. Antes que meu amigo pergunte por que não nos envolvemos num trade de compra, veja a área demarcada a seguir.

Existem duas coisas que me incomodam nesse gráfico: primeiro que a sequência de 5 ondas em laranja é meio “forçada”. O que quero dizer com isso é que, embora correta, ela não tem the right look. Em seguida, a sequência a,b,c em laranja quase violou o stop loss, também não é usual.

Estou desconfiado de que a alternativa

de queda poderá ocorrer, embora existam setores da economia que se mostram

atrativos, como as ações de semicondutores. Para que conheçam a opção de queda,

vejam o gráfico a seguir.

Nesse cenário seria possível uma pequena alta até 11.557/11.810 para em seguida uma queda que levaria como primeiro objetivo 9.588. Uma observação mais ampla da nasdaq100 é que desde junho do ano passado a maioria das cotações se concentram num intervalo entre 12.000/11.000 com várias idas e vindas.

O SP500 fechou a 3.999 (On Sale!

Haha...), com alta de 0,40%; o USDBRL a R$ 5,0968, com queda de 0,24%; o EURUSD

a €

1,0832, com queda de 0,13%; e o ouro a U$ 1.919, com alta de 1,20%.

Fique ligado!

Comentários

Postar um comentário