É difícil não saber #SP500

Atualmente não consigo ter uma opinião sobre o que vai

acontecer na economia americana neste ano. Ao ler os inúmeros artigos a que me

deparo diariamente, fico sensível a ideias num sentido e no sentido inverso.

Não me lembro situação semelhante, pois de maneira geral tenho opiniões baseadas

nas minhas perspectivas. Posso dizer que é uma sensação estranha, um certo

sentimento de incompetência. Mas será que quem está se posicionando tem tanta

certeza assim?

O Tema do Mosca em 2023, Sim ou Não?, depende

de como o Fed vai administrar sua política de taxa de juros. Não se pode

esquecer que o Fed vem enxugando a liquidez, diminuindo o estoque de títulos

que detém, e é natural que isso tenha um efeito equivalente ao de uma alta de

juros. O Fed de São Francisco calcula que esse enxugamento tem um efeito total na

taxa do Fed funds equivalente a 7% a.a..

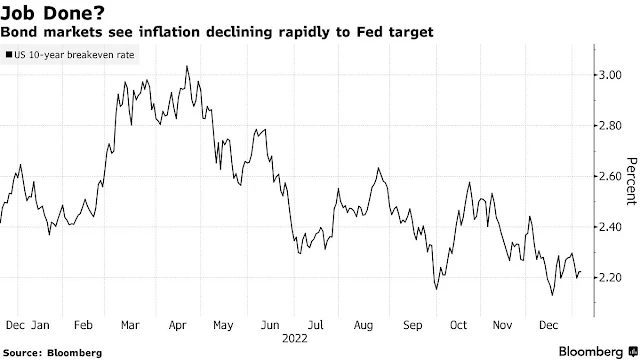

Acredito que não existe dúvida sobre um fato: se o Fed apertar demais, vai levar a economia para a recessão, e se apertar de menos, corre o risco de a inflação voltar. Qual a medida certa ninguém sabe, ninguém! O mercado está confiante que a inflação está dominada, projetando queda de juros para este ano, mesmo sem saber em que ponto isso irá ocorrer, já que o Fed continua subindo os juros. Mas alguns gestores não têm tanta certeza assim, como relata Eva Szalay na Bloomberg.

Algumas das maiores gestoras de ativos do mundo, como

BlackRock, Fidelity Investments e Carmignac, estão alertando que os mercados

estão subestimando tanto a inflação quanto o pico final das taxas dos EUA,

assim como ocorreu há um ano.

As apostas são enormes depois que Wall Street quase

unanimemente subestimou a trajetória da inflação. Ações globais viram US$ 18

trilhões eliminados, enquanto o mercado do Tesouro dos EUA sofreu seu

pior ano da história. E, no entanto, observando os swaps de inflação, as

expectativas são novamente de que a inflação será relativamente mansa e cairá

em direção à meta de 2% do Federal Reserve dentro de um ano, enquanto os

mercados monetários estão apostando que o banco central começará a cortar as

taxas.

Isso embarca os mercados em outra viagem brutal, de acordo

com Frederic Leroux, membro do comitê de investimento da gestora de ativos

francesa Carmignac (US$ 47 bilhões em ativos), já que a escassez de

trabalhadores provavelmente alimentará uma inflação maior do que o esperado.

"A inflação veio para ficar", disse Leroux em uma entrevista por telefone. "Após a crise, os banqueiros centrais pensaram que poderiam decidir o nível das taxas de juros. Nos últimos dois anos, eles perceberam que eles não decidem isso: a inflação é que decide."

Ele acrescentou que um dos maiores erros de preços no mercado hoje é a expectativa de que a inflação caia para 2,5% no próximo ano, antes de acrescentar que o mundo está entrando em um ciclo macroeconômico comparável ao que vigorou entre 1966 e 1980. Esse período viu choques de energia que levaram a inflação dos EUA a dois dígitos duas vezes.

"Temos que viver em um ambiente muito diferente de

antes", disse Leroux. Ouro, ações japonesas e empresas confiáveis e

estáveis retornarão, em sua opinião, à medida que os rendimentos reais

negativos persistirem e os bancos centrais não estiverem dispostos a infligir

muita dor.

Na quinta-feira passada, autoridades do Fed reiteraram a postura hawkish do banco central com comentários que procuravam dissipar as esperanças de uma reversão iminente no caminho da política. Na sexta-feira, o economista-chefe do Banco Central Europeu, Philip Lane, ecoou esse sentimento, dizendo que as pressões sobre os preços permanecerão elevadas, mesmo que o aumento dos custos de energia diminua.

Analistas do Instituto de Investimentos da BlackRock também veem a inflação alta persistir, com pouca esperança de que uma recessão estimule o Fed a cortar os juros. Em vez disso, eles esperam que o Fed reduza seus aumentos descomunais para os menores, à medida que a dor da desaceleração econômica se torna clara, mesmo que a inflação permaneça acima da meta de 2% do banco.

"É improvável que os bancos centrais venham em socorro

com cortes rápidos de juros em recessões que eles projetaram para reduzir a

inflação para as metas de política. Quando muito, as taxas de juros podem

permanecer mais altas por mais tempo do que o mercado está esperando",

escreveu uma equipe de analistas, incluindo Jean Boivin, chefe do Instituto, na

semana passada. A BlackRock está abaixo do benchmark nas ações do mercado

desenvolvido e prefere o crédito de nível de investimento aos títulos do

governo de longo prazo.

Jurrien Timmer, diretor de macro global da Fidelity

Investments, disse à

Bloomberg que a inflação continua a ser um risco-chave para os mercados, já que

o Fed deixou repetidamente claro que quer ver a inflação descer até a meta de

2%, não apenas uma desaceleração no crescimento dos preços.

Nem todos os fundos concordam, é claro. A gestora de ativos

holandesa Robeco, com € 246 bilhões sob gestão, considera que 2023 será o pico

para as taxas, do dólar e também da inflação. Isso se deve principalmente às

suas expectativas de uma recessão e à incapacidade dos formuladores de políticas

de projetar um pouso suave, o que ele acha que provocará cortes de juros.

Mas Leroux, da Carmignac, disse que o foco do mercado no

potencial pivô do Fed é "uma atração secundária", já que haverá um

ponto em que os investidores perceberão que a inflação está mais renitente do

que eles pensavam.

"Em algum momento, o mercado terá que entender que mais

aumentos de juros estão chegando", disse ele.

Então, qual a sua aposta? Eu vou ficar agnóstico e ver para

crer, assumindo a difícil posição de não sei!

No post o-mercado-e-impiedoso estava com dúvida sobre a trajetória do SP500 e fiz os seguintes comentários: ... “ o mercado, depois de abrir muito animado, está retrocedendo neste momento, deixando o quadro incerto se a onda iii) em amarelo começou ou se a onda ii) está em curso. O símbolo em verde mostra como a bolsa tentou romper a reta e neste momento ainda não conseguiu” ...

Durante o período que não houve postagem uma pequena retração foi observada na bolsa, porém, ainda deixando incerto em qual dos dois cenários de retração se encontra. No curto prazo poderá ocorrer queda sem que se saiba qual sua magnitude, que depois de terminada, um movimento de alta será observado.

O primeiro gráfico abaixo contempla uma queda até 3.710 (-5%) / 3.613 (-7,5%) para em seguida volta a subir, onde nova máxima deve ser atingida - Esse caso parece ser o menos provável quando é feita uma comparação com a nasdaq100. Na sexta-feira vou mostrar o motivo.

Outra possibilidade considera uma queda mais profunda e com a duração de poucos meses projetando o SP500 para 3.310 (-15%) / 3.260 (16,5%), onde a onda 3 (em azul) estaria prestes a começar.

Não consigo associar probabilidade maior em nenhuma delas, porém, tenho uma leve preferência pela última.

- David, Feliz Ano Novo! Você vem enrolando com essa

conversa há muito tempo. É para comprar ou para vender?

Quem está enrolando é o mercado que não dá indicações

claras. Enquanto não houver é melhor só observar. Mas em algum momento ficará

esclarecido, vale lembrar que na quinta-feira será publicado o dado de

inflação.

O SP500 fechou a 3.919, com alta de 0,70%; o USDBRL a R$ 5,2007,

com queda de 1,03%; o EURUSD a € 1,0735, sem variação; e o ouro a U$ 1.876,

com alta de 0,27%.

Fique ligado!

Comentários

Postar um comentário