O buraco é mais embaixo

Mas uma vez, Trump resolveu conturbar o mundo. Hoje pela

manhã anunciou que os EUA estariam prontos para taxar U$ 200 bilhões de

produtos chineses importados. Como de costume, a China disse que iria tomar

medidas no mesmo sentido. As bolsas que começavam uma trajetória de recuperação

mergulharam no negativo ao redor do mundo. Mas será que se pode imaginar quando

e onde tudo acaba?

Com declarações bombásticas emanadas de ambos os lados, é

fácil esquecer que as economias geralmente fazem os políticos - e políticas - e

não o contrário.

Nos EUA, dois desenvolvimentos recentes podem causar

problemas para os belicosos comerciais de Washington. A medida de inflação

preferencial do Federal Reserve acaba de atingir sua meta de 2% pela primeira

vez desde 2011.

Em segundo lugar, o diferencial dos títulos de longo prazo

do Tesouro sobre os de curto prazo está nos níveis mais baixos de uma década.

Quando esse spread se torna negativo, sinaliza que uma recessão está próxima,

muitas vezes porque o Fed teve que elevar as taxas acentuadamente para

controlar a inflação.

O primeiro gráfico a seguir aponta na história americana, o

que aconteceu com a economia quando esse diferencial se torna negativo. Já o

segundo, aponta a probabilidade de uma recessão acontecer em função dessa diferença.

Note que, quando fica abaixo de 20 pontos as chances começam a se elevar

significativamente. A título de informação, hoje esse diferencial é de + 27

pontos.

Os EUA já estão ficando sem opção de produtos a serem

taxados, ou, os que não elevariam os preços ao consumidor: desta vez, produtos

como peças de vestuário, móveis e televisores estão na lista.

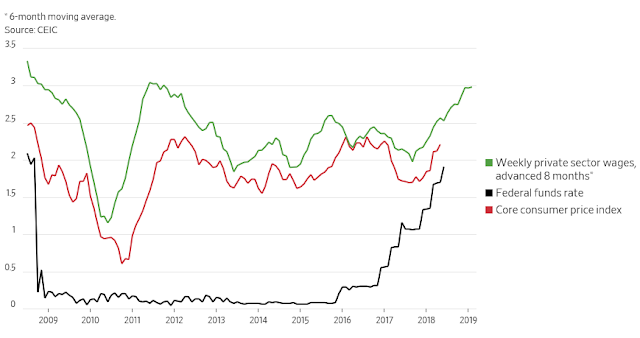

Os salários dos EUA, um indicador líder confiável da

inflação futura, já estão subindo. Os ganhos semanais médios no setor privado

aumentaram quase 3% em junho, seu ritmo mais rápido desde 2011, com base na

média móvel de seis meses. Se as relações passadas se mantiverem, isso

significa que o núcleo da inflação pode estar aumentando em 2,5% ao ano até

meados de 2019, mesmo sem uma escalada da guerra comercial.

Se a inflação subir - na época em que o presidente Trump

estiver buscando a reeleição - os conflitos que aumentam os preços com o maior

parceiro comercial dos EUA, podem começar a parecer menos sábios, especialmente

se os preços do petróleo continuarem elevados.

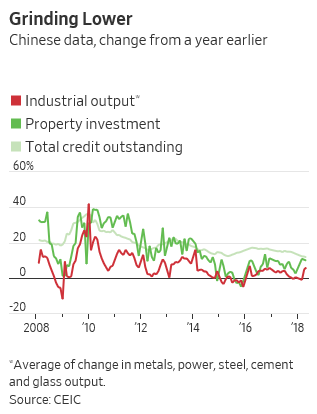

A China tem o conjunto oposto de problemas. A inflação continua sob controle: mas o crescimento parece vulnerável. O investimento subiu apenas 6,1% no ano, nos primeiros cinco meses de 2018, o pior resultado deste milênio. A repressão ao sistema bancário paralelo tem deixado empresas vulneráveis na liquidez. E as exportações estão desacelerando, mesmo antes das tarifas serem atingidas.

Se o crescimento continuar em baixa, a China poderá ter de

lançar outro estímulo doméstico significativo, enterrando o fim da

desalavancagem do presidente Xi Jinping - um resultado politicamente

desastroso. A China pode estar mais disposta a oferecer concessões reais sobre

o comércio mais cedo para evitar essa possibilidade.

Por enquanto, nenhuma das economias está na zona de perigo,

o que significa que a escalada das tensões comerciais provavelmente continuará

no curto prazo.

O clima, no entanto, está prestes a mudar nas duas

economias, independentemente de Trump e Xi saberem disso. Qualquer que seja o

país, que ache a temperatura insuportável primeiro, provavelmente será o

primeiro a não entrar em uma guerra comercial.

Alguns economistas calcularam qual seria o impacto em termos

de queda do PIB caso essas ameaças entrem em vigor. A ilustração mostra esse

choque levando-se em consideração somente os efeitos diretos, o que por si, já

é uma simplificação. Em todo caso, num momento em que buscam o crescimento, não

seria nada bom para ambos os países.

Todos esses argumentos são racionais e parece que a guerra

comercial que está em curso pode ter consequências que, a inviabilizam a médio

prazo, para ambos os lados. Mas como de um lado temos um Presidente

desequilibrado e do outro um país onde a honra vale mais que tudo, seria melhor

não pagar para ver.

No post inflação-na-mosca, fiz os seguintes

comentários sobre o Ibovespa: ...” O gráfico a seguir aponta para o movimento esperado no

curto prazo. Caso a bolsa se recupere para 73,5 mil - 75 mil, e depois tombe abaixo

dos 69.000, provavelmente mudarei minha recomendação de alta para baixa. Caso o

índice continue a subir e principalmente acima de 80 mil pontos ficaremos

felizes, existe uma luz ao final do túnel”...

O primeiro intervalo apontado acima foi atingido de forma

milimétrica como apontado abaixo em verde. Isso aconteceu na semana passada e

depois uma pequena queda se sucedeu. Como mencionei acima, o nível de 69.000 é

crucial, mas antes disso não gostaria de ver a bolsa abaixo de 72.500.

O que deverá imperar no desenrolar do Ibovespa é dependente

do que acontece no exterior. Do ponto de vista técnico a situação é delicada, essa

recuperação pode ser como o voo de galinha, ou construir uma base mais sólida.

Na verdade, a extensão da queda ocorrida desde o pico de

fevereiro último, foi bem superior ao que se poderia esperar de um mercado que

continuava em alta. Agora estamos observando se é uma correção mais extensa

para em seguida tomar o rumo de alta, ou uma inversão de tendência, onde novas

quedas se sucederiam.

Existem algumas possibilidades técnicas desse mercado que

tornam a sua análise mais difícil. Nestas situações é melhor ficar sem posições

e aguardar o mercado dar as dicas. Let´s

the market speak!

O SP500 fechou a 2.774, com queda de 0,70%; o USDBRL a R$

3,8795, com alta de 1,71%; o EURUSD a € 1,1671, com queda de 0,60%; e oo ouro

a U$ 1.242, com queda de 1,05%.

Fique ligado!

Comentários

Postar um comentário