O tombo do Facebook

A queda vertiginosa das ações do Facebook foi veiculada em

todos os noticiários. Percentualmente, não foi das maiores, já vivenciei

situações piores. Acontece que, como a companhia tinha um valor de mercado

gigantesco de aproximadamente U$ 800 bilhões, 20% desse montante é maior que o

PIB de muitos países.

Talvez o leitor não saiba porque uma empresa que apresentou

resultados positivos, possa levar um tombo desse tamanho.

As ações são uma reivindicação do fluxo de caixa de longo

prazo que elas fornecerão aos investidores ao longo do tempo. Quando as

empresas estão crescendo muito rapidamente, os investidores tendem a olhar para

trás e, como resultado, costumam aplicar taxas muito altas de crescimento

esperado as empresas já maduras. Quando as avaliações são elevadas, essa

prática pode ser desastrosa, como os investidores descobriram no colapso de

2000-2002 que se seguiu à bolha da tecnologia.

A tendência de desaceleração do crescimento, à medida que o

tamanho da empresa aumenta, é às vezes chamada de “lei dos grandes números”.

Isso é doloroso para quem conhece as estatísticas, porque a lei dos grandes

números na verdade descreve a tendência da média amostral de se aproximar da

média da população.

Empresas líderes em indústrias emergentes podem experimentar

taxas de crescimento espetaculares, por causa do efeito composto de aumentar a

participação de mercado em um setor em crescimento.

Os investidores devem, mas raramente preveem, a enorme

desaceleração do crescimento que ocorre quando pequenas empresas em indústrias

emergentes se tornam gigantes em indústrias maduras. Não pode simplesmente

olhar para trás e extrapolar. Nos próximos anos, os investidores devem esperar

que o crescimento da receita do grupo FAANG se deteriore para uma taxa de

crescimento nominal de menos de 10%, e gradualmente para 4%.

O gráfico abaixo mostra o processo geral, refletindo a

relação entre a saturação do mercado e o crescimento subsequente da receita.

Aqui, os pontos são plotados com base na receita em cada data como um

percentual de 2018, com receitas de 12 meses. O eixo vertical mostra o

crescimento anual da receita ao longo do período subsequente de 2 anos.

Claramente, a Apple é a mais avançada em termos de saturação.

As taxas de crescimento são sempre uma função declinante da

penetração no mercado.

Quer você faça esse tipo de modelagem com uma planilha ou

com equações diferenciais, obterá basicamente os mesmos resultados.

Especificamente, as taxas de crescimento são sempre uma função declinante da

penetração no mercado. O mais impressionante é que as taxas de crescimento

começam a cair com força, mesmo no ponto em que uma empresa atinge 20%-30% de

penetração do mercado.

Os efeitos de rede aceleram o crescimento inicial, mas

também fazem com que o crescimento atinja o teto mais abruptamente. A

substituição ajuda também a acelerar as taxas de crescimento iniciais, mas, em

última análise, tem muito mais efeito sobre o nível de vendas sustentável do

que no crescimento de longo prazo. Na verdade, se a taxa de substituição (a

porcentagem de usuários existentes que substituem o produto a cada ano) for

menor que a taxa de adoção (o percentual de clientes potenciais inexplorados

convertidos para novos usuários), é muito difícil manter a taxa de crescimento

das vendas.

O gráfico abaixo apresenta a visão geral de várias curvas de

crescimento e o efeito que diferentes fatores podem exercer. Os caminhos são

menos importantes para as suas taxas de crescimento reais do que para os seus

perfis gerais (abaixo, se assumi que, 15% do mercado inexplorado adota o

produto em cada período).

Pode parecer estranho que se possa obter uma taxa de

crescimento abaixo da taxa de adoção. Mas observe que com uma taxa de adoção de

15% e um mercado potencial total de 1000 unidades, por exemplo, você venderá

150 unidades no primeiro ano, mas as vendas do próximo ano serão apenas 15% dos

850 prospectos inexplorados, então o crescimento será realmente negativo, a

menos que você tenha outros fatores contribuindo, como descoberta,

substituição, efeitos de rede e assim por diante.

Para ver como tudo isso se desenrolou, vamos verificar em

várias empresas de crescimento extraordinário que, agora podem ser vistas como

tendo atingido seu nível “maduro” de penetração no mercado: Microsoft, Cisco, Intel,

Oracle, IBM, Dell e Wal-Mart. O gráfico abaixo apresenta a dispersão combinada

de dados históricos de crescimento e penetração para essas empresas. Mais uma

vez, a principal característica é que as taxas de crescimento são uma função

rapidamente decrescente da penetração no mercado.

Atualmente, a Apple está avaliada em 5,1% do PIB, a Amazon

em 4,8%, Alphabet (Google) em 4,6%, Facebook em 3,3% e Netflix em 0,8% do PIB.

Isso é uma capitalização de mercado total de quase 20% do PIB em 5 ações. Vale

lembrar que, historicamente, a norma pré-bolha de capitalização de mercado para

o PIB, somando todas as empresas não financeiras, era de apenas cerca de 60%.

Em níveis seculares como 1974 e 1982, a proporção era de 30% do PIB - para todo

o mercado.

Apesar desses extremos, a impressão é de que as ações da

FAANG, não estão supervalorizadas como as ações das empresas de tecnologia, estavam

em 2000, quando se esperava que esse grupo perdesse -83% de seu valor

Resumindo, o cálculo feito pelo mercado, considera um nível

de crescimento das receitas e consequentemente o lucro. Em mãos desse resultado,

calcula-se o que se chama o fluxo de caixa a valor presente, chegando ao valor intrínseco

da ação. Se esse estiver acima do valor de mercado, os analistas fornecem sua

recomendação de compra baseado nesses parâmetros. Assim, qualquer deslize nos

resultados em relação aos índices projetados, terão um efeito grande no valor da

ação, que consideram essas novas premissas.

Foi isso que aconteceu com as ações do Facebook, a velocidade

de novas adesões ficou abaixo do que era esperado. Os analistas ficaram

preocupados que o crescimento do Facebook pudesse estar se esgotando.

A publicação do PIB americano de 4,1 %, veio dentro das

expectativas do mercado. Exista alguns rumores que poderia atingir 5%. Em todo

caso, é o melhor resultado desde 2014, e ao se analisar seus detalhes, é

possível que as suas atualizações, a serem publicadas nos próximos meses,

apontem para um número mais elevado.

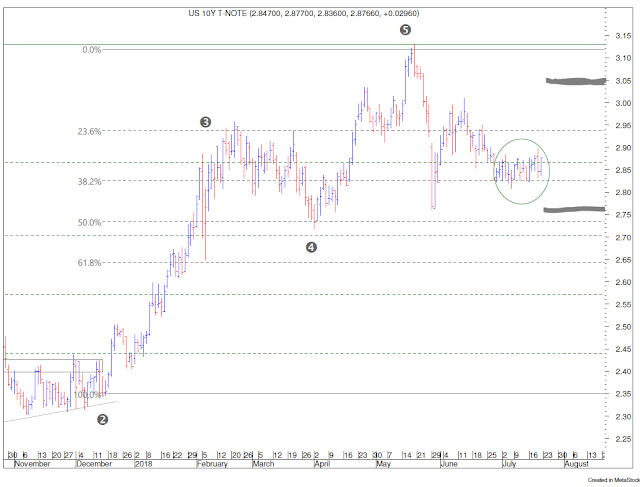

No post a-inflação-esta-voltando-aos-trilhos, fiz os seguintes

comentários sobre o juro de 10 anos: ...” isso não vai durar por muito tempo, em algum momento o

mercado tenderá para um lado ou para outro. Para que possam acompanhar quando

uma definição vai ficar mais eminente, tracei duas linhas em cinza, que

compreendem os níveis entre 2,75% e 3,05%” ...

Nada feito. Embora o juro subiu e está encostado nos 3%, não

ultrapassou os limites que apontei como importante. É possível ainda, que o limite

inferior possa ser visitado antes da taxa subir novamente.

Mesmo com o resultado muito positivo do PIB, o mercado de

juros não se impressionou com esse número. Não se pode deixar de considerar que,

nessa época do ano, os negócios nos mercados financeiros têm um volume reduzido,

em função das férias do Hemisfério Norte.

Puxa, seria bom se o Trump ficasse jogando Golfe o mês

inteiro! Mas doce ilusão, com seu advogado muito enrolado no caso da modelo,

que teve um caso no passado com o Presidente, resolveu colocar a boca no

trombone. Mas como ele não é nada bobo, usou o número publicado hoje distrais a

atenção, e dizer que o resultado foi causado pelo seu excelente governo. Alguma

semelhança com o que ocorreu no primeiro governo Lula?

O SP500 fechou a 2.818, com baixa de 0,66%; o USDBRL a R$

3,7142, com queda de 0,83%; o EURUSD a € 1,1656, com alta de 0,15%; e o ouro a

U$ 1.223, sem variação.

Fique ligado!

Comentários

Postar um comentário