As opções da China

A China vem sendo ameaçada pelos EUA para que diminua seu

superávit comercial. O governo Trump acaba de anunciar elevações nas tarifas

sobre o aço, mas não fica por ai, novas medidas prometem seguir o mesmo

caminho. O mundo assisti esse movimento nacionalista americano com preocupação

temendo que uma guerra comercial se propague entre as nações.

A Gavekal produziu um artigo, do qual compartilho suas

principais ideias, onde avalia quais são as alternativas para a China, considerado

que seu superávit comercial será bastante afetado.

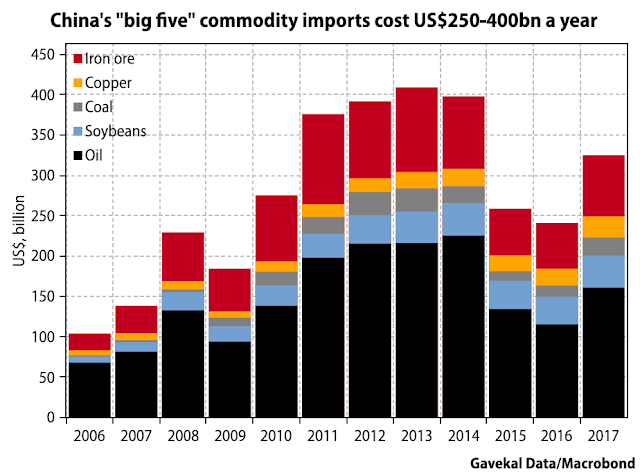

Dependendo dos preços das commodities, em qualquer ano, a

China gasta entre U$ 250 bilhões a U$ 400 bilhões em importações das “cinco

grandes” commodities de que precisa para continuar crescendo: petróleo, minério

de ferro, carvão, cobre e soja. Antes que ele possa comprar, deve primeiro

"ganhar" estes valores. Só então pode vir a comprar o que o país

precisa para garantir seu crescimento a longo prazo.

O presidente dos EUA está sinalizando que o maciço excedente

da China com os EUA deve encolher drasticamente, o que significa que a China

não será capaz de ganhar os dólares americanos de que necessita através do

comércio com os EUA. Isso deixa a China num dilema: por um lado, precisa de

muito dinheiro, o outro, o presidente dos EUA quer implementar políticas que

impeçam a China de ganhar esses dólares. O que a China deveria fazer? Existem várias

opções:

1) A China pode optar por ignorar todo o ruído como mera

postura política.

Isso seria imprudente da liderança chinesa. Em essência,

seria semelhante abraçar a esperança como estratégia.

2) A China pode tentar exercer pressão nos EUA para mudar

sua retórica, com o risco de piorar ainda mais uma situação ruim. Isso pode ser

feito de diversas maneiras: “atrapalhar” as fusões corporativas, pressão sobre

empresas individuais dos EUA, ou talvez até mesmo sinalizando que é possível

uma desvalorização do reminbi.

3) A China pode trabalhar para reduzir suas compras de

commodities. Isso seria o equivalente a aceitar uma taxa muito mais baixa de crescimento

econômico. Obviamente, também provocaria preços mais baixas das commodities.

Tal decisão seria muito difícil para o crescimento global, e os mercados

emergentes seriam duramente atingidos.

4) Se a China não puder ter acesso a novos dólares

americanos pela via comercial, tem que obtê-los vendendo ativos para

investidores americanos. Este é uma possibilidade distinta. Claramente, a China

continua a abrir seu mercado de capitais para estrangeiros. Mas neste momento

esta não é uma boa estratégia para a China, na prática significa vender ativos

valorizados a preços subvalorizados. Por que razão investidores estrangeiros

estariam interessados?

5) Se os EUA não permitirem que a China ganhe os dólares,

eles podem avançar com os planos de cotar os preços das commodities em reminbi.

Sempre foi do interesse nacional da China tentar mudar o preço de algumas das

suas principais importações de commodities longe do dólar americano. Afinal,

por que a China quer permanecer dependente da capacidade e disposição dos

bancos americanos para financiar o seu comércio? Esse desejo explica por que

nos últimos anos a China começou a internacionalizar sua moeda e abrir seu

mercado de títulos domésticos para investidores estrangeiros. Isto também

explica o lançamento em março último de um contrato de óleo futuro denominado em reminbi.

As únicas questões restantes são: Será que a recente

retórica agressiva de Washington, e os danos que infligiu à OMC, empurram a

busca da "desdolarização" da China para a linha de frente? Ou a China

recuará para evitar uma resposta ainda mais dura dos EUA? Em resumo, o protecionismo

de Donald Trump agora faz a internacionalização do reminbi um imperativo de

segurança nacional para a China.

Extrapolando a partir deste último ponto, fica claro que as

duas principais questões que confrontam os investidores hoje são:

1)

Quão desestabilizador é o protecionismo de

Donald Trump? Essa questão provoca uma grande variedade de respostas. Aqueles

de nós baseados no mundo ocidental mais amplo tendem a dispensar a retórica “Trumpiana”

como nada além de postura política que terá um mínimo consequências para o

crescimento global. Agora, aqueles de nós baseados na Ásia tendem a ficar muito

mais preocupados, vendo na mera ameaça do protecionismo uma razão para empresas

e formuladores de políticas para mudar os padrões de comportamento que ajudou a

gerar tanta prosperidade global ao longo da última geração.

2)

Assumindo que o protecionismo dos EUA é real, o

dólar deve subir ou cair? Novamente, esta é uma questão sobre a qual existe

pouco consenso. Do meu ponto de vista, tenho dificuldades para aceitar que a

decisão de Washington dar ao resto do mundo o dedo do meio, no momento em que

seus déficits orçamentários estão explodindo, seria otimista para o dólar. O

ponto de partida é que os EUA tem sido a pedra angular do pós-Segunda Guerra

Mundial. É por isso que a ordem pós-Guerra Fria foi chamada de “Consenso de

Washington”. A recompensa dos EUA por ser a pedra angular, foi ganhar o status

de moeda de reserva do mundo, mesmo que o custo de emitir essa moeda,

significava estar preparado para executar constante déficits em conta corrente.

Agora, se os EUA não estão mais dispostos a gerar déficits em conta corrente,

podemos realmente ter certeza de que o dólar vai manter o seu papel como moeda

de reserva?

Frequentemente, comparamos as moedas de reserva ao sistema

operacional dos computadores: uma vez que a maioria dos usuários adotou um determinado

sistema (Microsoft Windows para PCs, o dólar dos EUA para comércio e liquidação

das commodities), então é muito difícil para qualquer novo participante do

mercado desafiar esse sistema. Um aspirante a um novo sistema não pode ser

apenas marginalmente melhor; precisa ser maciçamente melhor para substituir o

incumbente.

Por qualquer medida objetiva, o reminbi está muito longe de

ser "maciçamente melhor ”do que o dólar americano. Então, a única maneira

que o reminbi pode dar passos para o status de moeda de reserva é se os EUA

saírem de seu caminho para minar o dólar americano. Cada vez mais parece que é

exatamente isso que está acontecendo hoje. Imagine por um segundo se a Microsoft

saísse e dissesse: "Não queremos mais vender o Windows para a China",

ou se a Bloomberg anunciar: “De agora em diante, não vamos mais vender nossos

terminais para fundos". Claramente, o valor dessas empresas iria despencar

imediatamente. Apenas o "efeito de rede" do qual essas empresas

derivam é tão grande, que parte de seu valor intrínseco seria massivamente

prejudicado.

Hoje, os EUA estão efetivamente dizendo ao resto do mundo:

"Não queremos dar mais dólares ”. Para sua surpresa, a maioria das

pessoas vê essa declaração como inerentemente otimista para o dólar. Sua suposição

é que as pessoas não têm escolha senão usar o dólar, e que as ações comerciais

dos EUA irão desencadear uma escassez maciça. No entanto, visto da Ásia, esta

declaração induz a uma visão baixista para o dólar. Se alguma coisa vai

acontecer, será o afastamento do dólar como a única moeda comercial e de

reserva da região. Uma vez que essa mudança ocorra, revertê-la será quase

impossível.

No post emergentes-sem-descanso, fiz os seguintes

comentários sobre o dólar: ...” Eu apontei em verde no gráfico acima, o argumento

técnico para essa venda. O shape é de uma correção, para os entendidos em

Elliot Wave, uma onda b” ... ...” a área apontada em vermelho, entre R$ 3,91 a

R$ 3,97, passa a ser crucial” ...

O próximo gráfico atualizado apresenta o que eu estava esperando,

no cenário com maior chance. Na última sexta-feira, um pouco antes do jogo do

Brasil, o dólar iniciou um movimento de queda mais acentuado. O interessante

nesse caso, é que nessas situações, os investidores ficam de olho na TV e não

no terminal de computador. Será que teve a mãozinha de alguém? Na abertura hoje, as cotações continuam em

queda, em relação ao fechamento de sexta-feira, o que deve afastar essa

hipótese.

No gráfico acima tracei o que espero nos próximos dias para

o dólar. Caso atinja o nível ao redor de R$ 3,65, devemos observar, mas

seguramente sem posição, pois tecnicamente ainda estaria “faltando” uma nova

alta.

Com a desclassificação da Copa do Mundo, para nós brasileiros, o foco deverá se

voltar para as eleições, além das tramoias do PT, buscando tirar o Lula da

cadeia. Todos nós acompanhamos com um misto de perplexidade e raiva os

acontecimentos do último domingo, às vezes parece que estou vivendo um pesadelo

tamanha a cara de pau de alguns membros importantes desse país.

Essas atitudes de Gerson, de querer ser mais esperto, ainda

está enraizada entre nós. Mais surpreendentes são declarações de pessoas

esclarecidas acreditando que essa jogada era legal.

O PT ainda tem esperanças de ter Lula como candidato nessas

eleições. Acredito ser muito arriscado eles ficarem batendo nessa tecla. Agora

se forem bem-sucedidos, e Lula se tornar candidato, acho que o ambiente

interno ficara insustentável. Não descarto conflitos nesse caso, afinal, uma

parte significativa da população não admite essa hipótese. Espero realmente que

não aconteça.

O SP500 fechou a 2.793, com alta de 0,35%; o USDBRL a R$

3,798, com queda de 1,86%; o EURUSD a € 1,1747, sem variação; e o ouro a U$

1.255, com queda de 0,14%.

Fique ligado!

Eu concordo com suas afirmações em relação ao dólar e a moeda chinesa, mas me questiono o quanto de fato a economia chinesa é viável a longo prazo. Quando olho pra China só consigo enxergar uma grande bolha.

ResponderExcluirUma outra questão é falta de segurança institucional. A China é uma ditadura, não há judiciário independente, imprensa livre, controle sobre os atos do executivo. Nem as estatísticas chinesas são confiáveis. Como esse país pode ter uma moeda que ameacaria o dólar?

Há uns 10 anos eu achava que o Euro rivalizaria com o dólar como moeda de reserva. Mas o projeto do Euro é cada vez mais cambaleante.

Hoje eu não vejo um mínimo de ameaça ao domínio do dólar.