Aniversário de 10 anos sem comemoração

Faz uma década que o Lehman Brothers entrou em colapso e

nessa época do ano os mercados ficam preocupados com uma outra "surpresa

de verão". Não há dois choques de mercado idênticos e ninguém dominou o

timing das quedas. No entanto, saber onde reside a vulnerabilidade contribui

para uma melhor gestão dos riscos e talvez para desfrutarar das férias mais

despreocupadas.

Há quatro áreas principais de preocupação que, juntas,

sugerem que a economia global pode estar num lugar mais frágil do que na

véspera da falência do Lehman há uma década.

Primeiro, como o Banco de Compensações Internacionais

alertou repetidamente, há um nível recorde de endividamento na economia global.

Não é apenas a quantidade de dívida pública e privada que é preocupante, mas

também a deterioração da qualidade média. Agora existe U$ 63 trilhões em

dívidas soberanas, e uma dívida total de U$ 237 trilhões, um total de U$ 70

trilhões acima dos níveis pré-Lehman.

Existem apenas 11 países cujo risco soberano ficaram com um

rating AAA, além de apenas duas firmas norte-americanas. Há um declínio

contínuo na qualidade média de crédito dos empréstimos e bônus em circulação. A

manutenção e a rolagem dessa dívida provavelmente se tornarão muito mais caras

à medida que a política monetária se normalizar após anos de flexibilização

quantitativa.

O déficit norte-americano de U$ 161 bilhões em 2007, ou 1,1%

do PIB, é uma fração quando comparado com a projeção de U$ 804 bilhões deste

ano. A proporção de dívida pública / PIB subiu para mais de 105 % do PIB. Em

2008 o mesmo parâmetro era de 65 % do PIB. Essas projeções contemplam um

aumento contínuo no tempo. Na zona do euro, a dívida também é 20% maior,

subindo 60% na Espanha; e a dívida pública da Itália, já alta em 2008, agora

ultrapassou 130% do PIB, 30% a mais do que em 2008. Claramente, há muito menos

espaço para os governos usarem os aumentos nos gastos públicos e as chamadas

políticas anticíclicas que foram cruciais para evitar a repetição da grande

depressão após a morte do Lehman.

Em segundo lugar, com a flexibilização quantitativa deixando

os bancos centrais com um patrimônio recorde de U$ 15 trilhões em seus balanços

patrimoniais, e taxas de juros ainda próximas a baixas recordes, há espaço

limitado para uma resposta robusta da política monetária a outro choque. Nas

últimas três recessões, o Fed reduziu as taxas de juros em 5%, enquanto o BCE

pré-Lehman e o BOE mantiveram as taxas de juros de 4% e 5%, respectivamente.

Com as torneiras de QE ainda abertas, e taxas de juros nominais negativas para

vários bancos centrais do G-10, uma repetição da ação decisiva dos bancos

centrais que ajudou o mundo a evitar uma depressão é impossível. De fato, é bem

possível que a política monetária, como vimos na ameaça de normalização em 2013

conhecida como taper tantrum, possa a

se tornar a fonte de instabilidade à medida que o QE seja reduzido e as taxas

de juros se normalizem.

Terceiro, o centro político, que foi forte em 2008, sofreu

uma queda considerável em quase todas as principais economias. O populismo da

extrema direita e da extrema esquerda está aumentando, em parte em resposta à

crise. O eleitorado está mais insatisfeito depois de uma década quase perdida

após a crise, na qual poucos viram um aumento em seus salários reais. Os

sistemas políticos na maioria das economias europeias se fragmentaram com o

aumento de partidos políticos pequenos e até mesmo marginais, agora

representados nos parlamentos, uma vez que as maiorias governantes, tornam-se

cada vez mais difíceis de se compor.

Em quarto lugar está o colapso da confiança e

enfraquecimento na ordem internacional. Os EUA estão buscando não apenas uma

política de “cadeira vazia” em fóruns internacionais como o G-7 e o G-20, que

foram cruciais para organizar a cooperação internacional ao enfrentar a última

crise. Mas o governo Trump deu um duro golpe para a crise global.

Talvez ainda mais alarmante, o sensato centro político na

União Europeia é diminuído, com populistas em economias centrais e periféricas

deixando pouco espaço para políticas sensíveis em toda a zona do euro. Brexit;

o crescente Leste-Oeste divide-se, particularmente na imigração; e o novo

governo italiano, são apenas os exemplos mais óbvios de um mal-estar mais

profundo na política da UE.

Naturalmente, os bancos estão mais fortes hoje do que

estavam em 2008, e os formuladores de políticas têm um kit de ferramentas de

crise, maior. Mas a combinação de espaço reduzido de política fiscal e

monetária, a acumulação recorde de dívida, a diminuição do centro político, o

desmantelamento da ordem mundial liberal do pós-guerra, e uma guerra comercial

nascente significa que as coisas podem ser mais frágeis em todas as outras.

A competividade, fator fundamental para que haja uma

distribuição de renda saudável, vem declinando constantemente nos países

desenvolvidos e principalmente nos EUA.

Não só isso, a exportação desse país vem num movimento secular de

declínio há mais de 60 anos, onde a entrada da China no mercado internacional

originou boa parte dessa migração.

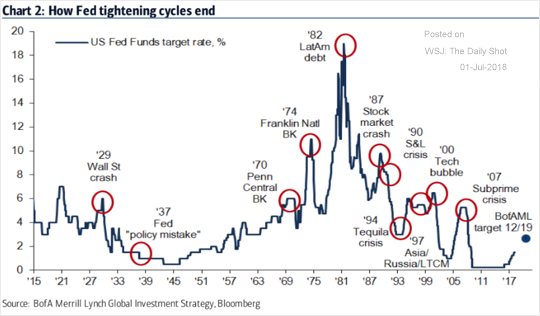

O próximo gráfico mostra de maneira inequívoca que o Fed

sempre errou na dose quando iniciou um ciclo de aumento de juros. Desde sua

existência, o final de cada ciclo termina numa recessão que se sucede. No caso

atual, o Bank of América acredita que isso possa ocorrer no final de 2019, onde

uma desaceleração é esperada.

Resumindo, a recuperação econômica que estamos vivenciando

não possui bases solidas suficientes para enfrentar uma nova crise. O mercado

sabe disso. Nessa condição o crescimento é condição absolutamente necessária,

qualquer barbeiragem põe tudo a perder. O aniversário da crise de 2008 não é

uma boa lembrança.

No post credito-em-excesso-da-congestão, fiz os

seguintes comentários sobre o euro: ...” no gráfico abaixo, de médio prazo, grifei os limites

da correção que está em curso – em cinza; na parte superior ao redor de € 1,185

e na parte inferior € 1,15” ... ...” tecnicamente a correção poderia atingir o

nível de € 1.205, sem que com isso comprometesse a expectativa de queda, não

seria o mais provável. O que se pode esperar é uma correção até € 1,185 ou

mesmo € 1,195” ...

Em função da análise acima eu propus dois trades do qual um

exclui o outro se atingindo.

...”1) vender euro a € 1,185 com stoploss € 1,1980, desde

que, não negocie antes disso abaixo de € 1, 1505.

2) vender euro a €

1,1500 com stoploss a € 1,1650” ....

Como o intervalo para execução do trade é bastante curto, em

situações como essa, se deve acompanhar o mercado com uma visão de mais curto

prazo. O gráfico a seguir, contempla isso.

Como podem notar, a moeda única praticamente não saiu do

lugar. Acho que os investidores estão assistindo os jogos da Copa, ao invés de

operar. Uma fonte observou que, os negócios no mercado caem 40% durante o

horário dos jogos.

Sobre esse assunto, o FMI fez um estudo onde avalia o

impacto na produtividade originada pelos jogos da Copa do Mundo, em função da

hora em que são realizados em cada região. A figura abaixo aponta o Brasil e os

EUA como maiores impactados nessa questão. Realmente acho que o pessoal do FMI

não deve ter muita coisa para fazer, esse assunto nem precisava de uma pesquisa,

qualquer um poderia chegar nessa conclusão! Para a próxima Copa do Mundo no

Qatar vai ser igual, pois o fuso horário é o mesmo da Rússia.

A bolsa americana esteve fechada hoje; o USDBRL fechou a R$

3,9120, com alta de 0,41%; o euro a € 1,1655, sem variação; e o ouro a U$

1.256, com alta de 0,30%.

Fique ligado!

Comentários

Postar um comentário