Acelerando movimentos #usdbrl

Será

que os mercados estão adquirindo uma nova dinâmica, onde as quedas mais

profundas terão recuperações mais rápidas do que costumava ocorrer, como a

última ocasionada pela pandemia no ano passado?

Um

artigo publicado por Michael Batnick questiona essa hipótese levantada por um

colega Bem Carlson. Vejamos seus argumentos:

Lembra

quando levava uma hora para baixar uma música? Lembra quando levava 6 meses

para um filme ir para DVD? Lembra quando os mercados de baixa duravam mais de

alguns meses?

Tudo

se move mais rápido hoje em dia, especialmente os mercados financeiros. Estamos

vendo as ações subirem, caírem, subirem e caírem novamente em questão de meses.

Ben

Carlson acha que este é o caminho daqui para frente. Ele acha que o que vimos

em 2020 é a regra, em termos da rapidez com que as ações caíram e depois se

recuperaram. Mercados prolongados de baixa, diz ele, podem ser coisa do

passado. Ele está basicamente dizendo que o risco não pode ser eliminado, mas

pode tomar formas diferentes.

Ele

acredita que os mercados de baixa não durarão18 meses como costumavam fazer. A

compensação é que teremos mais correções, que acontecerão mais rápido. Seu

raciocínio é que os mercados anteciparão uma resposta do Fed e do Tesouro, e

talvez até forcem sua mão com declínios violentos. Os funcionários do governo

já têm sua cartilha a partir de 2020, e vão usar isso daqui para frente.

Entendo

por que ele diz isso, e eu acho que é possível, mas eu não acho que é provável.

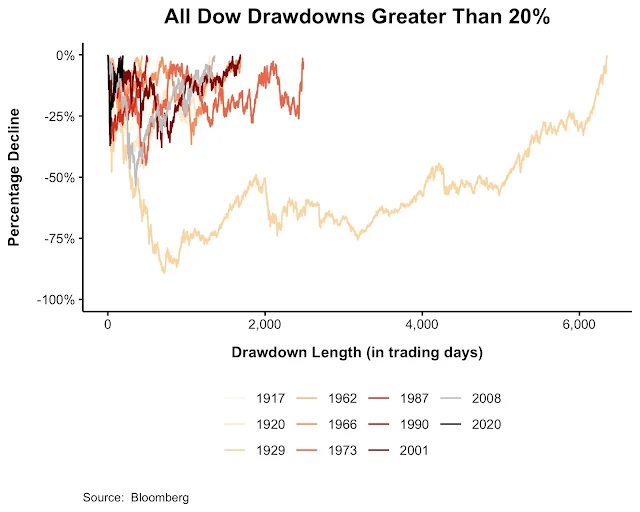

Antes de falarmos sobre o futuro, vamos dar uma olhada rápida no passado. Este gráfico pode ser um pouco feio, mas mostra a história de quanto tempo levou para as ações se recuperarem de um mercado de baixa.

Na maioria das vezes, as ações foram bastante lentas para digerir informações. A bolha tecnológica, por exemplo, atingiu o pico em março de 2000, mas só chegou às mínimas em outubro de 2002, dois anos e meio depois.

A

linha preta, 2020, é claramente uma exceção. As ações passaram de um pico para

um vale em tempo recorde. Foi o mercado de baixa mais

rápido de todos os tempos. As

ações também foram de volta para o pico em tempo recorde. O mercado de baixa

médio, excluindo 2020, durou 1.091 dias, o que é superior a 4 anos. Em

2020, acabou em 192 dias.

Então

a questão é, 2020 foi um ponto fora da curva? Ou a próxima recessão e o próximo

mercado de baixa seguirão o mesmo roteiro?

Em

11 de março, o mundo inteiro descobriu que nossas vidas estavam prestes a

mudar. Naquela noite, Tom Hanks e Rita Wilson avisaram ao mundo que tinham

contraído o vírus. Também naquela noite, a NBA cancelou um jogo e disse aos fãs

para irem para casa. A coisa ficou séria.

O

S&P 500 caiu 9,5% no dia seguinte. Dois dias depois, caiu 12%. E apenas cinco

dias depois disso, antes que pudéssemos piscar, o mercado de ações caiu para a

mínima e estava tudo acabado.

O

mercado fez a

mínima quando

o Fed anunciou que compraria uma quantidade ilimitada de títulos do Tesouro e

hipotecas. Eles compraram mais dívidas garantidas pelo governo em uma semana do

que durante todo o QE 2! Eles também sinalizaram ao mercado que estariam

comprando ETFs de títulos corporativos, um movimento sem

precedentes. E então, em 27 de março, tivemos a resposta fiscal. O Congresso

aprovou a Lei CARES, uma lei de estímulo econômico de US$ 2,2 trilhões.

Política

monetária e fiscal se uniram de uma forma que nunca vimos antes. Todos sabiam

que a economia não sobreviveria a uma paralisação econômica. Então enviaram

cheques para indivíduos e empresas para atravessar a crise. Deu certo. E se

funcionou desta vez, por que não o fazer da próxima vez?

Bem,

porque o próximo mercado de baixa provavelmente não será causado por uma

externalidade como o Vírus Corona. Claro, se um meteoro cair, teremos o mesmo

tempo de resposta coordenada.

Mas

e se for apenas uma desaceleração econômica? Ou se um mercado de queda apenas apara

os excessos que vimos recentemente? E se no próximo mercado de queda, as ações

forem atingidas com mais força do que a economia e não houver necessidade de

intervenção? E se no próximo mercado de queda, o Congresso estiver dividido e

um lado se recusar a colaborar? E se no próximo mercado de queda, as ações caírem

30% antes mesmo de se tornar evidente que a economia está desacelerando?

Não

consigo apoiar a ideia de que o risco de um longo mercado de queda está fora de

questão. Se o único risco é que as ações caiam e se recuperem em questão de

meses, então comprar na queda é literalmente a única coisa que os investidores

precisam saber. "Compre na queda porque as ações sempre voltam e elas

sempre voltam rápido." Ah vá, Ben. Você realmente não acredita nisso, não

é? Tenho que te mostrar o Japão?

Concordo

com Ben que os mercados processam informações mil vezes mais rápido do que

costumavam fazer. Isso impactou e continuará impactando os mercados de maneiras

que não podemos prever. E embora sua teoria certamente possa se verificar nos

próximos anos, não acho que possa persistir indefinidamente.

Fico

bastante dividido com essa hipótese. Por um lado, os governos aprenderam que

usando a Política Fiscal conseguem eliminar boa parte dos prejuízos causados

por uma recessão; por outro lado, ainda é muito cedo para esse experimento se

mostrar vencedor.

O

evento da Covid-19 colocou todos os governantes no mesmo lado, facilitando a

aprovação dos diversos programas de incentivo. Isso não deveria ocorrer em

outras situações provocadas por aspectos econômicos, fazendo com que os

políticos opositores prefiram deixar os prejuízos com o governo.

Os

investidores tendem a se lembrar dos últimos acontecimentos e é inegável que a

queda ocasionada pela pandemia e sua pronta recuperação poderão induzir a mais

compras ao invés de mais vendas no fundo do poço.

Tudo

isso são conjecturas sem uma posição formada. Sendo assim, vale mais como reflexão

ao invés de imaginar que não existe risco ao comprar ações, bastando esperar

algum tempo — pequeno, nessa hipótese — para que se recupere.

No post a-amazon-desafia-regra, fiz os seguintes comentários sobre o dólar: ...” A linha em azul indicaria os vários movimentos esperados até que se atinja o nível de R$ 4,90. Por último, embora eu não use com frequência, também é possível se estimar o prazo, que destaquei no retângulo em amarelo, entre agosto e setembro” ...

A velocidade de queda do dólar, aliada a estrutura do movimento, me fez abrir um outro objetivo mais baixo para o final do movimento. Naturalmente, o objetivo inicial terá que ser rompido para que o proposto tenha validade. No gráfico a seguir anoto esse níveis.

A correção se mostrou mais longa que o projetado acima, aonde em abril o dólar subiu atingindo R$ 5,87. Em função deste último movimento alterei a correção A-B-C em verde, esse ultimo onde a onda (4) em azul deveria terminar, para em seguida o movimento de alta ganhar tração.

Mas, a correção em andamento tem um limite de queda para que minha opção

ocorra. Grifei acima o que não poderia ocorrer. Com a atualização dos preços

depois da última publicação, esse nível agora é de R$ 4,19. Digo mais, abaixo de

R$ 4,65 a probabilidade aumenta para o cenário alternativo.

Quero frisar que, caso isso aconteça, a alta do dólar foi atingida em maio do ano passado a R$ 5,97, e um queda mais acentuada e prolongada da moeda americana irá ocorrer.

-David, e se o dólar continuar caindo abaixo desse nível?

Talvez

esteja distante na memória a colocação que fiz sobre a trajetória do dólar. No

post de final de ano publicado dezembro último dólar-ou-real fiz os seguintes comentários: ...” Uma visão de mais longo prazo aponta tendência de alta

do dólar entre R$ 6,18 e R$ 6,50” ... ...” Mas existem alguns cenários

alternativos: o primeiro, a ser mais bem explicado a seguir, ocorreria caso

o movimento de queda em curso ultrapassasse o nível de R$ 4,37 — neste

caso, a alta esperada descrita anteriormente não vai ocorrer” ... Reproduzo

o gráfico a seguir para que entendam o que acabou mudando.

A correção se mostrou mais longa que o projetado acima, ocasionando uma alta do dólar em abril, atingindo R$ 5,87. Em função deste último movimento alterei a correção A-B-C em verde, cujo final de C é onde a onda (4) em azul deveria terminar, para em seguida o movimento de alta ganhar tração.

Mas

a correção que está em andamento tem um limite de queda para que minha opção se materialize. Grifei no gráfico atual o que não poderia ocorrer. Com a atualização dos preços

depois daquela publicação, esse nível agora é de R$ 4,19. Digo mais, abaixo de

R$ 4,65 a probabilidade aumenta para o cenário alternativo.

Quero

frisar que, caso isso aconteça, a alta máxima do dólar foi atingida em maio do ano

passado a R$ 5,97, e um queda mais acentuada e prolongada da moeda americana deveria ocorrer.

-

David, já sei, caso esse cenário alternativo aconteça, é porque o Bolsonaro voltaria a

liderar as pesquisas, afastando o fantasma do Lula.

Do

mesmo jeito que a queda ocorreu mesmo quando o Bolsonaro perde terreno para o

Lula, sendo mais um movimento originado no exterior pela queda do dólar, não saberia

dizer o que vai acontecer para uma alta acentuada de nossa moeda. Nem tampouco

é de utilidade nesse momento para fins de posicionamento. Além do mais, ainda

não é meu cenário base. Mas não posso deixar de considerar que o movimento

recente surpreende com queda íngreme. Como

sempre: Let the Market speak!

O

SP500 fechou a 4.226, sem alteração; o USDBRL a R$ 5,0315, com queda de 0,24%;

o EURUSD a € 1,2192, com alta de 0,21%; e o ouro a U$ 1.899,

com alta de 0,48%.

Fique

ligado!

Comentários

Postar um comentário