Powell pode chutar com os dois pés #eurusd

John Authers faz uma cuidadosa leitura do que ocorreu durante a sessão de perguntas e respostas, da qual destaco alguns trechos.

Como tem acontecido muito nos últimos tempos, o presidente do

Fed, Jerome Powell, entrou em sua coletiva de imprensa com uma mensagem clara

e, no final, o mercado se convenceu coletivamente de que ele não quisera dizer

isso. As ações haviam caído antes do início da conferência, mas começaram a

subir em grande forma quando Powell disse que a próxima reunião, em julho, era

"ao vivo" e o comitê não havia discutido muito isso. Os traders

imaginaram que ele poderia ter anunciado uma intenção de subir, e viram isso

como uma admissão de que seria mais difícil começar a subir novamente.

Mas qual a importância da coletiva de imprensa, realmente?

Talvez não muita. É apenas possível que o presidente do Fed deixe escapar algum

pedaço de verdade durante um churrasco de 45 minutos, ou que os programas de IA

sejam capazes de analisar a transcrição em busca de padrões de linguagem que

demonstrem intenção. É bem mais possível que eles falem errado, ou não

encontrem a palavra certa, e sigam em frente. A declaração cuidadosamente analisada

e o gráfico de pontos (e as minutas algumas semanas depois) são mais medidos e

muito menos propensos a enviar um sinal falso. O mais importante, como sempre,

são os dados recebidos.

O mercado de trabalho continuou muito mais forte do que se

esperava desde a última fala do FOMC, e a queda da inflação está longe de ser

tão enfática quanto se esperava. Portanto, é instrutivo olhar para como o

mercado futuro de fed funds (a medida mais pura das expectativas do mercado) se

moveu durante a última coletiva de imprensa em maio, e para o que aconteceu

desde então.

Em reação às palavras fracas percebidas por Powell há um mês, operadores reduziram sua taxa projetada de fed funds para o final do ano para apenas um pouco acima de 4%. Antes mesmo de ele falar na quarta-feira, esse número havia aumentado em 100 pontos-base. Desta vez, apesar de todas as oscilações nas ações, o mercado parece ter se inclinado a acreditar no sinal enviado pelo dot plot e a descontar a escolha de palavras de Powell aos jornalistas. O mercado ainda não acredita que os fed funds serão de 5,6% no final de 2023, mas sua estimativa voltou a subir. No FOMC de maio, teria sido melhor pegar a declaração de confiança do Fed e depois confiar nos dados. O que traz uma última questão.

E agora?

Para usar uma frase, é a economia, estúpido. Me deparei com

divergências apaixonadas depois da reunião sobre se o Fed subirá mais, mas

todas as diferenças dependem de previsões para a economia. Alguns pensam que

uma recessão é inevitável e que isso vai travar os aumentos; outros não e,

portanto, acreditam que o Banco Central terá que pressionar para conter a

inflação.

Neil Dutta, da Renaissance Capital, expressa o argumento hawkish

da seguinte forma:

Era isso que o Fed tinha que

fazer. O desemprego não está subindo tanto quanto eles pensavam. A inflação

segue firme. O crescimento é forte e o ímpeto por trás dele é favorável. O que

diabos você espera que eles façam? Conecte-os a uma simples regra de Taylor e

você obtém pelo menos 50 pontos-base a mais. Taxas reais ficando em 2% no próximo

ano.

Enquanto isso, a equipe de estratégia do TD Securities

escreveu que "a exigência para aumentos adicionais de juros agora será

muito maior após a decisão do Fed de pausar" e que o ônus seria dos dados

para validar mais aperto. Ele não espera que os números ajudem:

Acreditamos que o Fed terá dificuldade em encontrar razões

suficientes para subir nos próximos meses, especialmente devido à provável

desaceleração dos preços ao consumidor nesse período. De fato, esperamos que o

núcleo da inflação do CPI atinja uma média de 0,2% m/m entre junho e agosto –

correndo na metade do ritmo médio registrado nos três meses anteriores. Se

nossa previsão estiver correta, o ritmo anualizado de três meses do núcleo da

inflação desacelerará de 5,2% em maio para 4,2% na reunião de julho e para 2,3%

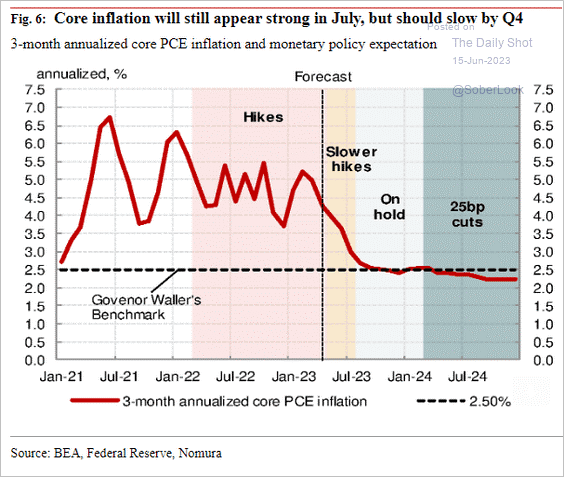

na reunião de setembro. (Comentário meu: nesse sentido, algumas casas projetam

queda expressiva no índice de inflação seguido pelo FED, o PCE, como é o caso

do Banco Nomura, onde esse indicador terminaria o ano em 2,5% a.a.

O CPI também dá algumas indicações que o foco de alta está nos itens de residência cuja queda tem sido extremamente lenta. A razão dessa lentidão se dá pelo fato que os reajustes de aluguéis são espaçados no tempo e capturam ainda elevações oriundas da pandemia. Outros indicadores mais atualizados apontam para queda, o que se deve esperar que ocorra no índice seguido pelo CPI.

Por outro lado, uma outra fonte de informação aponta para uma generalização dos aumentos nos itens cobertos pela pesquisa. Nesses componentes ainda se observa a grande maioria – mais de 50%, com elevações entre 3% e 4%. Por outro lado, a grande maioria tem um peso pequeno no índice, mas esse dado mostra que a inflação ainda é abrangente.

A inflação de produtos parece contida, e é natural que sofra o impacto da taxa de juros antes de todas, encarecendo as compras a prazo. O mesmo não se pode dizer dos serviços, onde sua evolução é muito dependente do emprego. Essa talvez seja a grande preocupação do Fed, pois esse mercado se mostra muito resiliente pela diversas razões que venho apontando ultimamente.

Um novo artigo de Ben Bernanke e Olivier Blanchard sugere que os desequilíbrios do mercado de trabalho tiveram uma contribuição limitada para o choque inflacionário da era COVID. “V/U” refere-se à relação entre vagas e desemprego (ver gráfico). No entanto, os autores sugerem que o impacto dos mercados de trabalho superaquecidos sobre o crescimento dos salários nominais e a inflação tende a persistir mais do que os efeitos de choques no mercado de produtos. Com certeza Powell teve acesso a esse trabalho.

Com tudo isso em questão, não é surpresa que o presidente do Fed fez duas observações que considero relevantes: a primeira é que não se deveria levar as previsões muito em conta e a segundo que a próxima reunião será “ao vivo”. Até agora Powell estava chutando com o pé direito, equivalente a elevar os juros em todas as reuniões, assim nós os goleiros sabíamos onde nos posicionar, daqui em diante disse que tem habilidade de chutar com os dois pés, a cada falta (reuniões), desde que exista falta (pode manter a taxa). Onde posicionar o goleiro será a grande questão daqui em diante.

No post NVidia-no-clube-do-trilhão fiz os seguintes

comentários sobre o euro: ...” A queda em andamento deveria

encontrar um piso ao redor de € 1,0650/ € 1,0620. Não vou comprar o euro caso

atinja esse nível pois não se pode afirmar com certeza que pare por aí, mas

sim, esperar 5 ondas em sentido contrário, quando ocorrer” ...

No dia 30 de maio o euro chegou a mínima de € 1,0633 dentro do objetivo traçado acima. Deveria estar pronto para comprar ou ter comprado quando adentrou na região? Como mencionei acima, depois de atingida essa mínima esperaria a formação de 5 ondas. Observando essa reação num prazo menor, vejo a formação de uma estrutura complexa sem uma visão clara da melhor forma de enquadrar. É possível que 5 ondas da forma Leading Diagonal estejam em formação.

Sem entrar nos gráficos de janela menores, o que já me

comprometi a não fazer, observando o gráfico de janela diária existem 2 fatores

que denotam contra o início da onda (C): na área dentro da elipse, o movimento não parece

inspirador; é possível que esteja se formando um triangulo conforme apresentado

a seguir.

Como agir daqui em diante? Incialmente observar a formação no intervalo mais curto, se realmente o movimento de alta está se formando, teremos condições de entrar quando houver a correção. Por outro lado, se o modelo for o triângulo a formação anotada em verde deverá ocorrer.

Eu poderia sugerir um trade de compra nos níveis atuais pois

em qualquer dos casos poderia estabelecer o stop loss em € 1,0633,

ou seja, uma perda potencial de 2,36%. Porém, se a opção for o triângulo ficaremos

na torcida para que ele não ocorra. Se acontecer e tivermos que sair no nível

apontado em (D) o resultado

seria 1,27%. Em outras palavras, só vale a pena entrar em níveis mais baixos.

Depois desse exercício, no momento vou ficar observando.

Amanhã não haverá publicação do Mosca, voltando

normalmente na segunda-feira. Como as posições de bolsa estão num momento

delicado, vou apertar agressivamente o stop loss estando consciente que

podemos ser estopados e a bolsa continuar subindo sem que a correção que estou

esperando ocorra. No SP 500 subindo para 4.335 e na Nasdaq100 14.750. Se puder público

algum comentário amanhã, caso contrário na segunda-feira.

O SP500 fechou a 4.425, com alta de 1,22%; o USDBRL a R$

4,8070, com queda de 0,18%; o EURUSD a € 1,0945, com alta de 1,06%; e o ouro a

U$ 1.957, com alta de 0,75%.

Fique ligado!

Powell não vai chutar nada. Ele está empenhado no pouso suave.

ResponderExcluirPode ser mas deixou ambas possibilidade abertas

ResponderExcluir