Dinheiro debaixo do colchão #nasdaq100

Esconder dinheiro é cada vez mais fácil. Com todas as facilidades do mundo digital, basta por exemplo colocar numa conta de cripto — outra utilidade desse mecanismo para quem precisa. Agora, esconder U$ 3,0 trilhões requer mais astúcia, pois ninguém é louco de colocar essa quantia em bitcoin — ainda mais quando se trata de um governo.

Acha impossível? Pois bem, um artigo de Brad Sester no site

The China Project mostra como isso é possível acontecer.

De 2002 a 2012, o banco central da China esteve ativo no

mercado de câmbio quase todos os dias - geralmente comprando dólares para

evitar que a moeda chinesa subisse e para garantir que as exportações chinesas

permanecessem baratas.

Durante esse período, as reservas cambiais da China

aumentaram constantemente. O mesmo aconteceu com as participações chinesas em

Treasuries e os títulos emitidos por Freddie Mac e Fannie Mae – os dois

principais tipos de títulos de "agência" que são implicitamente

apoiados pelo governo federal dos EUA. Economistas temiam que a intervenção da

China no mercado de câmbio estivesse mantendo o comércio desequilibrado; gurus da

política externa temiam que a China pudesse vender títulos em um momento de

tensão geopolítica, transformando uma crise de segurança em uma crise

financeira.

Puf!

Mas uma coisa engraçada aconteceu em algum momento nos

últimos dez anos: as reservas da China pararam de subir. Claro, o número

relatado pelas autoridades cambiais salta um pouco, à medida que o valor de

mercado dos títulos de longo prazo e do euro oscila com os mercados globais.

Mas as reservas cambiais reportadas pelo banco central (Banco Popular da China

ou PBoC), que contabiliza suas reservas em seu balanço ao preço histórico de

compra, têm sido constantes.

A estabilidade das reservas reportadas pela China é um verdadeiro quebra-cabeças. Apesar de toda a conversa sobre desglobalização, o superávit de exportações da China está realmente em alta. O verdadeiro superávit em conta corrente da China é provavelmente maior do que os US$ 400 bilhões que a China agora relata oficialmente. E os operadores de câmbio sabem que a moeda da China oscila muito menos do que outras grandes moedas - o yuan não age mais como uma moeda que está fortemente atrelada ao dólar, mas também não age como uma moeda livremente flutuante.

Então, o que está acontecendo?

Assim como a China tem "bancos sombra" -

instituições financeiras que agem como bancos e assumem o tipo de riscos que um

banco normalmente pode correr, mas não são regulados como bancos - a China pode

ser chamada de "reservas sombra". Nem tudo o que a China faz no

mercado agora aparece no balanço do PBoC.

A falta de transparência da China aqui é um pouco um

problema para o mundo. A China estruturalmente é tão central para a economia

global que qualquer coisa que faça, observada ou não, acabará por ter um enorme

impacto no resto do mundo. As enormes

compras de títulos da Agência dos EUA pela China antes da crise financeira

global empurraram os investidores privados para títulos lastreados em hipotecas

mais arriscados, ajudando a criar as condições que deram origem ao choque de

2008.

O esforço da China pós-crise para diversificar suas reservas

ajudou a dar origem à Iniciativa do Cinturão e Rota, que começou como uma nova

maneira de os bancos de política ajudarem Pequim a usar suas reservas cambiais em

constante acumulação antes que um propósito estratégico genuíno fosse enxertado

nelas. Mais recentemente, os bancos estatais da China se tornaram uma grande

fonte de dólares para seus pares globais – incluindo, estranhamente,

instituições japonesas que buscam reduzir seus retornos no mercado de títulos

em dólar.

Assim, embora as reservas cambiais possam aparentemente ser

de interesse apenas para os economistas, sua gestão e uso podem ter enormes

efeitos no mundo real. Elas são poderosas o suficiente e de uma força econômica

tal que um plano de infraestrutura global, de décadas, foi, de certa forma,

apenas um efeito colateral de uma decisão de 2009 de encontrar novas maneiras

de gerenciar o câmbio da China.

Então, como um país pode fazer desaparecer suas reservas

cambiais?

Uma maneira é criar um fundo soberano — o banco central

basicamente vende sua moeda estrangeira para uma agência governamental

especializada que tem um mandato para investir em ativos de risco (não

reservas). A China, é claro, fez isso, criando a China Investment Corporation

(CIC) em 2007. Mas a CIC se queimou em alguns de seus investimentos iniciais e,

na verdade, não usou a maior parte dos US$ 120 bilhões que levantou para

comprar divisas dos livros do PBoC até 2009 ou 2010.

A principal forma de a China esconder suas reservas tem sido

seu grande sistema bancário estatal. Durante grande parte da história inicial

da República Popular, não havia muita distinção entre o banco central e os

bancos estatais – todos eles eram apenas parte do governo. O Banco da China, cuja icônica

torre projetada por I.M. Pei ajuda a definir o horizonte de Hong Kong, foi

o banco central de fato do início da República Chinesa, e foi o único banco de

câmbio da China nos primeiros dias da República Popular. Ainda na década de

1990, ajudou a administrar uma parte das reservas formais do governo —e há

rumores de que ainda atuaria ocasionalmente no mercado em nome do governo.

Passo 1: Colocar o dinheiro nos bancos comerciais

estatais

Na verdade, há uma trilha de dinheiro bem documentada entre

o PBoC e os bancos comerciais estatais nos anos entre 2003 e 2008 – embora essa

história agora seja frequentemente esquecida. (Os principais bancos comerciais

estatais são o Banco da China, o Banco Industrial da China ou ICBC, o Banco de

Construção da China e o Banco Agrícola da China.)

Em 2003, a China usou US$ 45 bilhões de suas reservas - uma grande soma na época - para recapitalizar o Banco da China e o Banco de Construção da China. O ICBC, um dos outros quatro grandes bancos estatais, recebeu US$ 15 bilhões em 2005. Os bancos assumiram a gestão de US$ 45 bilhões das reservas da China – as reservas nunca foram vendidas, apenas foram entregues ao banco – e o banco central da China ficou com participações nos bancos em troca.

O PBoC também transferiu cerca de US$ 150 bilhões para os

bancos comerciais estatais no final de 2005 e em 2006. Fê-lo trocando dólares

pelo yuan detido pelos bancos. Fazer isso como um swap em vez de um empréstimo

teve algumas vantagens técnicas para o banco central - e manteve a transação

fora do balanço formal do PBoC. Os dólares transferidos para os bancos foram investidos

em títulos estrangeiros (as participações em títulos estrangeiros por

investidores "privados" na China passaram de cerca de US$ 50 bilhões

para perto de US$ 200 bilhões). Toda

a transação fica visível nos dados bancários se você souber exatamente onde

procurar.

Finalmente, em 2007 e 2008, o PBoC mais ou menos forçou os

bancos a manter US$ 200 bilhões de suas reservas obrigatórias em dólares,

embora os bancos na época não tivessem muitos depósitos em dólares. Isso também

pode ser rastreado: as reservas em moeda estrangeira dos bancos apareceram no

balanço do PBOC como "outros ativos estrangeiros".

Ao todo, no final de 2008, o governo da China tinha cerca de

US$ 400 bilhões em reservas "ocultas" – pequenas para os padrões

atuais, mas uma soma então equivalente a cerca de 10% do PIB chinês.

Passo 2: Colocar o dinheiro em bancos de fomento

Após a crise financeira global de 2008-2009, a China

estabeleceu uma nova estratégia para fazer uso de suas reservas cambiais

excedentes: entregar uma parte de suas divisas aos grandes bancos de fomento –

o Banco de Desenvolvimento da China (CDB) e o Banco de Exportação e Importação

da China – para que eles pudessem emprestar para apoiar o crescente

investimento chinês no exterior.

Um dos primeiros sinais dessa mudança de política veio

quando o Banco de Desenvolvimento da China começou a emprestar enormes somas

para apoiar um aumento na produção global de petróleo para ajudar a atender às

necessidades da crescente economia chinesa. A acadêmica Erica Downs observou

em 2011: "Desde 2009, o Banco de Desenvolvimento da China estendeu linhas

de crédito totalizando quase US$ 75 bilhões a empresas nacionais de energia e

entidades governamentais no Brasil, Equador, Rússia, Turcomenistão e

Venezuela". A empresa estatal de petróleo da Rússia, por exemplo, obteve

um empréstimo de US$ 15 bilhões para expandir a produção no extremo oriente, e

a empresa de oleodutos da Rússia recebeu

US$ 10 bilhões para construir um

oleoduto para levar o petróleo ao mercado. A Venezuela recebeu

pelo menos US$ 30 bilhões. Angola recebeu mais de 20 mil milhões de

dólares.

O CDB e o Banco de Exportação e Importação da China também

emprestaram grandes somas a países que desejam comprar equipamentos de

telecomunicações chineses. Isso ajudou a impulsionar a expansão global de

empresas como a Huawei, que tem uma linha

de crédito de pelo menos US$ 30 bilhões com o CDB. O

trabalho da Aid Data e do Banco Mundial documenta como o Banco de

Exportação e Importação da China também aumentou seu apoio à construção de

estradas, barragens e usinas em todo o mundo.

Tudo isso já é bem conhecido. Foi institucionalizado em 2013 com o lançamento formal da Iniciativa do Cinturão e Rota de Xí Jìnpíng.

O que não é tão conhecido é que os empréstimos do banco no

exterior também serviram, na verdade, para esconder algumas das reservas da

China. Quando o gestor de reservas da China, a Administração Estatal de Câmbio

(SAFE), empresta dinheiro ao CDB ou ao Banco de Exportação e Importação da

China, esses fundos não são mais contabilizados como parte das reservas

oficiais da China — o que é correto.

No entanto, o rastro de dinheiro através dos bancos de

política é muito mais difícil de seguir do que o rastro de dinheiro pré-crise

global para os bancos comerciais estatais.

Os primeiros sinais apareceram em 2010, quando surgiram

relatos de que o CDB e o Banco de Exportação e Importação da China estavam

fazendo "empréstimos em confiança" em nome da Administração Estatal

de Câmbio.

O PBoC também contribuiu para um conjunto de fundos pouco

transparentes que ajudam os bancos de fomento. A SAFE forneceu 65% (mais de US$

25 bilhões) para o Fundo da Rota da Seda de US$ 40 bilhões. A SAFE

forneceu 80% dos US$ 10 bilhões

"iniciais" do Fundo de Cooperação Industrial China-África (CAFIC) e 85%

dos US$ 30 bilhões para o Fundo de Cooperação China-América Latina (também

conhecido como Fundo de Cooperação China-ALC).

Somando tudo, os fundos divulgados para essas iniciativas

somam mais de US$ 150 bilhões – e isso provavelmente é apenas a ponta do

iceberg. Estes fundos somam-se, naturalmente, aos fundos concedidos através de

empréstimos em confiança e da conversão de empréstimos em confiança em capital

próprio.

Esses fundos ocultos, lastreados em divisas retiradas das

reservas do banco central da China, provavelmente serão uma grande razão pela

qual as reservas relatadas da China estão estáveis. É completamente justo não reportar

esses ativos em moeda estrangeira como parte das reservas formais da China –

eles não estão sendo mantidos em ativos estrangeiros seguros e fáceis de

vender. Mas a China deve reportar separadamente todos os ativos em moeda

estrangeira detidos pelo PBoC, incluindo seu financiamento em moeda estrangeira

de bancos estatais e fundos de investimento.

Passo 3: Convencer os bancos comerciais estatais a agir

como o PBOC

Há uma outra fonte importante de reservas ocultas - os

depósitos domésticos em moeda estrangeira dos bancos comerciais estatais. Os

bancos tomadores de depósitos, um conjunto de bancos estatais que são separados

do grande banco de fomento, agora têm mais de US$ 1,1 trilhão em ativos

estrangeiros. Eles têm apenas US$ 200 bilhões em passivos externos, então eles

têm cerca de US$ 900 bilhões em participações estrangeiras que são financiadas

internamente. Alguns desses fundos historicamente vieram da Administração

Estatal de Câmbio, como observado acima (embora a contabilidade dos ativos em

confiança possa ser complexa). Mas os bancos também receberam mais depósitos em

moeda estrangeira doméstica do que emprestaram internamente em moeda estrangeira,

de modo que esses depósitos domésticos - pense em depósitos das empresas

estatais de petróleo e outras grandes empresas estatais - são equilibrados por

ativos offshore em moeda estrangeira.

Uma pilha de dinheiro de seis trilhões de dólares?

Ao todo, as instituições que se reportam ao governo central

da China provavelmente têm mais perto de US$ 6 trilhões em ativos estrangeiros

do que os US$ 3,12 trilhões que o SAFE

relatou em dezembro de 2022.

Este total contabiliza os ativos estrangeiros dos bancos

comerciais estatais (detidos por uma holding do Conselho de Estado através do

CIC), dos bancos de fomento do Estado (detidos pelo PBoC, com alguma

participação do Ministério das Finanças) e do CIC (propriedade do Conselho de

Estado, mas com algum financiamento do SAFE).

Por que devemos nos importar?

Qual a importância disso?

Bem, a China é uma economia tão grande – e uma economia tão

desequilibrada – que todas as suas atividades têm um impacto global descomunal.

As reservas paralelas da China são grandes. Maior que as

reservas formais do segundo maior detentor de reservas do mundo (Japão). Maior

do que os ativos da maior riqueza soberana do mundo (a Noruega, embora

Cingapura estaria em estreita concorrência se seu fundo soberano revelasse seu

verdadeiro tamanho). Não é uma surpresa que esses enormes fundos de divisas

estejam no centro dos debates mais interessantes. A contribuição da China para

o endividamento global é função do desvio de divisas do mercado de títulos dos

EUA para empréstimos globais de infraestrutura. No entanto, os bancos da China

têm acesso a tantos dólares que os bancos comerciais estatais da China passaram

a desempenhar um papel importante no fornecimento de financiamento a outros

bancos globais por meio de swaps cambiais cruzados (o que o Banco de

Compensações Internacionais ou BIS chama de dívida oculta), mesmo quando os bancos

de fomento transformaram os países de baixa renda em sua área de influência.

Olhando para as participações relatadas da China em Treasuries, perde-se a

maior parte da presença financeira global da China nos dias de hoje.

A escala dessas reservas ocultas - ativos em moeda corrente

estrangeira que não são formalmente contados como "reservas" - também

destaca um fato importante que muitas vezes é esquecido em meio a toda a

conversa sobre os problemas da dívida interna da China. Globalmente, a China

ainda é um grande credor, e o peso da acumulação maciça de divisas da China

ainda é sentido em todo o mundo.

Acredito que Brad não comentou sobre um outro grande risco: com essa

montanha de reservas em outras moedas, a China pode fazer o que quer com sua

moeda, o yuan. Eles devem dar risada quando os especuladores se botam a apostar

contra seus interesses – valorizando demais ou o inverso, como ocorre

atualmente. Uma conclusão simplista que se pode tirar é que, se essas reservas

fossem ao mercado, o yuan estaria muito, muito mais alto, o que não interessa a

China neste momento em que suas exportações estão caindo, ou melhor, em nenhum

momento!

Sugiro, para quem quiser especular contra a moeda chinesa,

que leve em consideração esse fato: é melhor estar na ponta do PBoC, seu banco

central. US$ 6,0 trilhões é dinheiro para ninguém colocar defeito e nem se

meter a besta!

No post India-o-emergente-que-está-dando-certo fiz os seguintes comentários sobre

o nasdaq100: ... “ Pode ser que a onda 3 citada

abaixo terminou antes do imaginado e estamos caminhando para a correção na

onda 4. Estamos muito próximos do stop loss em nossas

posições de bolsa. Existe, entretanto, a possibilidade que a queda desta semana

seja uma correção de ordem menor. Vamos ver. Como costumo repetir Let the

market speak! Caso seja o que eu desconfio, a onda 4 deveria

terminar ao redor de 4.350, a ser mais bem calculado, e onde devemos reentrar

na bolsa, naturalmente observando como a correção se desenrola” ...

Pois é, parece que a opção que citei acima ... possibilidade seja de uma correção menor ... está ocorrendo, sendo assim, a onda 3 deve acabar mais acima em 15.858, como mostra o gráfico abaixo. Notem que após o término, uma correção na onda 4 deveria levar a bolsa ao nível de 14.574.

Diferentemente do SP500, existe a possibilidade da onda (iv) não ter terminado, o que parece menos

provável com a abertura de hoje – essa a razão que escolhi entrar primeiro no

SP500.

Agora fica o dilema, entramos agora, com alguns riscos ainda

existentes ou aguardamos quando a onda 4

terminar?

Tudo parece uma maravilha, mas gostaria de colocar um risco de queda que é possivel, embora não seja o mais provável. A nasdaq100 está próxima de ultrapassar uma proporção — caso ocorra, vou ficar bem mais tranquilo; essa proporção é de 78,6% de recuperação, considerando a máxima atingida em novembro de 2021 (16.764) e a mínima atingida em outubro de 2022 (10.440). Sem entrar no motivo dessa grandeza – está associada à série de Fibonacci, pode ocorrer o que está apontado no gráfico abaixo com a linha azul.

- Nossa David, que medo!

Não precisa ficar com medo, pois se ficar vai permanecer

imobilizado. Os mecanismos de stop loss, em conjunto com a

personalidade da queda dará avisos se for o caso. Por outro lado, se suplantar

esse nível de forma robusta, poderemos eliminar essa hipótese.

Queria aproveitar para postar dois gráficos que considero

interessantes. Primeiro, se vocês lembrarem bem, até bem pouco tempo atrás muitos

analistas estavam buscando semelhança entre a queda que ocorreu depois do

estouro da bolha nos anos 2000 e a situação atual. Os leitores devem lembrar

meu ceticismo em relação a essa busca de semelhança, pois dificilmente duas

situações são iguais. Acho que podemos eliminar esse caso.

O setor de tecnologia, por qualquer medida, está subindo muito mais que os outros setores mais tradicionais. Já publiquei diversas matérias e informações sobre esse tema. O gráfico a seguir mostra o desempenho do SP500, cujo peso das ações não é feito pelo valor de mercado, mas igualmente entre as ações. Sob essa ótica, vejam como performou esse índice depois que mercados de baixa terminaram, comparado ao atual.

Como podem observar, é a pior de toda a história. Ficou com vontade de comprar? Lembre-se que o que está barato pode ficar mais barato! Siga os gráficos e, se eles indicarem, entramos. Caso contrário, da próxima vez que ocorrer uma situação semelhante, a linha roxa será apenas mais uma linha.

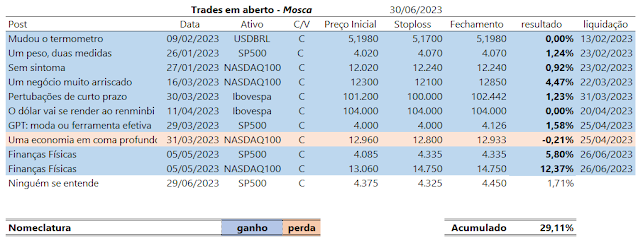

O SP500 fechou a 4.450, com alta de 1,22%; o USDBRL a R$ 4,7884, com queda de 1,38%; o EURUSD a € 1,0909, com alta de 0,42%; e o ouro a U$ 1.919, com alta de 0,58%.

Fique ligado!

Comentários

Postar um comentário