Semana dos juros #usdbrl

Esta semana promete emoções no campo de juros em função da decisão de vários bancos centrais, sendo o Fed na próxima quarta-feira. Os membros nesse caso terão acesso ao dado de inflação que será publicado na véspera (amanhã). O mercado espera que a autoridade americana faça no pior dos casos uma pausa e no melhor o término do ciclo de alta. Um dado benigno da inflação poderá acalmar os ânimos dos mais preocupados, embora o mercado de trabalho ainda continue mais forte que o desejado.

Eu acompanho o economista francês Christophe Barraud, que

consistentemente ganha o prêmio da Bloomberg como melhor economista em função

de suas previsões. Na semana passada, ele publicou um relatório onde projeta

que a inflação a ser publicada amanhã ficará ao redor de 3% — se assim for,

será um dado positivo.

Depois de atingir um pico de 9,1% A/A em junho de 2022, o

Índice de Preços ao Consumidor (CPI, na sigla em inglês) dos EUA desacelerou

nos últimos meses, caindo abaixo de 5% A/A em abril. Índices correlatos e os principais

indicadores sugerem que a normalização para baixo deve continuar no curto

prazo, com o CPI

ainda ana direção dos 3% A/A em junho de 2023.

1. O Crescimento do CPI dos EUA atingiu o pico em março

Os aluguéis de mercado permanecerão contidos nos próximos

meses. A formação de famílias e a demanda por aluguel estão desacelerando em

resposta à deterioração das condições macro. Enquanto isso, a oferta de

moradias ganhará tração, com pico esperado por volta do 4T23/1T24. Dados mais

recentes mostram que as unidades multifamiliares em construção atingiram um

novo recorde em abril de 2022. A junção desses fatores provavelmente resultará brevemente

numa contração em base anual

No passado, a medida do CPI de aluguéis para proprietários

de imóveis normalmente ficou atrás de outras medidas por causa do modelo para construção de dados. Como

resultado, o componente “moradia” da cesta do Índice de Preços ao Consumidor

(IPC), e particularmente o componente de aluguel equivalente de residências

(REA) dos proprietários, deve se normalizar para baixo nos próximos meses,

adicionando pressão de baixa sobre a inflação global.

2. O crescimento dos preços dos alimentos deve diminuir

drasticamente

Os índices correlatos também apontam para uma normalização para baixo do crescimento dos preços dos alimentos até o final de 2023. Os preços das commodities agrícolas — que geralmente antecipam os preços dos alimentos pelo IPC em 12 meses— recuaram nos últimos meses. Além disso, os preços dos fertilizantes — outro indicador importante —também caíram ~50% A/A.

3. Os principais preços bons continuarão diminuindo em uma base A/A

Desde alguns meses, as

interrupções na cadeia de suprimentos diminuíram significativamente. Vários

índices apontam para um retorno ao normal. Enquanto isso, os atacadistas de

produtos acabados tiveram que encarar uma alta nos estoques devido ao fraco

consumo real e provavelmente manterão os descontos.

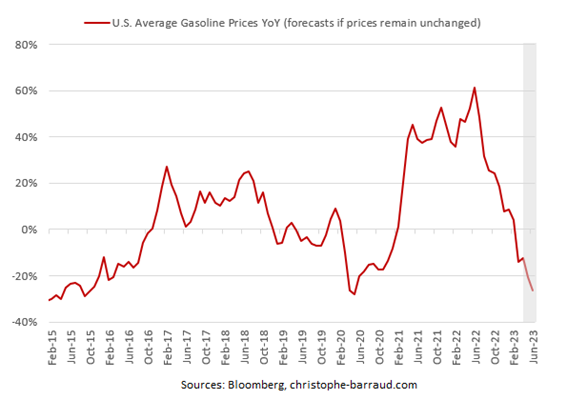

Em uma base anual, os preços da gasolina tem segurado o CPI

anualizado desde março de 2023. O efeito base se inverteu significativamente

(de positivo para negativo) e deve atingir um máximo em junho de 2023 (se os

preços permanecerem inalterados).

5. O crescimento dos serviços no CPI (menos aluguéis) pode diminuir lentamente

Também há sinais de que o crescimento do CPI (menos aluguéis)

pode diminuir lentamente em uma base anual. Esse componente é mais sensível ao

mercado de trabalho. O crescimento dos salários já atingiu o pico, atingindo o

menor ritmo desde junho de 2021 em maio de 2022.

6. Expectativas do Mercado

Nesse contexto, os participantes do mercado já esperam que o CPI anual desacelere acentuadamente até junho de 2023, com os swaps apontando para um nível ligeiramente abaixo de 3%.

Acredito que o Fed deverá manter os juros inalterados,

embora existam alguns membros que se declararam a favor de novas altas. No comunicado,

deve deixar a porta aberta para novas altas desde que os dados indiquem essa

necessidade, e dessa forma pode acomodar a opinião desses dissidentes. Agora, o

BOJ do Japão não está atrás da curva — Behind the Curve — pois parece

que nem estrada existe, dada a disparidade entre a inflação e a taxa de juros

que ainda permanece em 0%. Esse é um país onde houve uma transferência de renda

gigante através dos anos entre os poupadores e os devedores — majoritariamente

o governo —, um imposto disfarçado que até agora tem sido recorrente.

No post http://acertarquando-narrativa-está-errada fiz os seguintes comentários sobre o dólar: ... “ Na hipótese de R$ 4,8840 não conter a queda, uma possibilidade seria a extensão até R$ 4,85/R$ 4,81, onde complementaria a queda que perdura desde dezembro de 2022. Enfatizo aos leitores que o movimento tem sido errático como se nota facilmente no gráfico, porém com um viés de queda” ...

Na última sexta-feira, o dólar foi negociado abaixo do nível acima, expondo o novo limite estabelecido. Hoje pela manhã está rondando novamente R$ 4,88 buscando a continuidade da queda, pois até o momento não encontro elementos para sugerir que se inicia uma reversão.

- David, existe algum cenário onde a queda continue? Se

sim, o que você vai fazer!!! (ficar dando desculpas semana após semana? Hahaha

...)

Eu já tinha comentado que, caso o dólar caia abaixo de R$

4,5790, eu ficaria propenso a mudar radicalmente meu cenário – voltando a um

outro que comentei alguns meses atras. Não posso confirmar antes de atingir R$

4,21, mas ficarei desconfiado antes disso, e exponho os motivos a seguir.

Atente-se ao gráfico abaixo com janela mensal.

Primeiro, deixa eu explicar por que abaixo de R$ 4,5790 as indicações pendem para outro cenário. Na elipse destacada se passaram 3 anos, um prazo muito longo para que seja uma onda 4, como venho adaptando no meu cenário básico. Mas a certeza só virá abaixo de R$ 4,2148 onde, aí sim, existe uma violação segundo Elliot Wave.

Supondo que seja essa a situação, a onda B) deveria

seguir de forma tradicional de idas e vindas e atingir um ponto de reversão

entre R$ 3,54/ R$ 3,02/ R$ 2,57 no longínquo março de 2029.

- David, você está louco! Como tem coragem de publicar

níveis absurdos como esse?

Não é minha função “especular” o que deve ocorrer para o

real atingir esses níveis, eu simplesmente cálculo os níveis sem julgamento.

Por essa razão, esse ainda não é meu cenário básico, estou só respondendo a sua

pergunta.

Quanto à sua pergunta maliciosa, pode estar certo de que

iremos encontrar oportunidades em qualquer direção que o mercado aponte, desde

que apresente um bom risco x retorno, caso contrário não iriei atuar.

O SP500 fechou a 4.336, com alta de 0,87%; o USDBRL a R$ 4,8658,

com queda de 0,27%; o EURUSD a € 1,0760, com alta de 0,12%; e o ouro a

U$ 1.958, com queda de 0,13%.

Fique ligado!

Comentários

Postar um comentário