Queda de braço

Daqui a duas semanas o Fed vai anunciar sua decisão de

política monetária, e existe uma pressão do mercado para que faça uma redução

de juros de imediato, ou no mínimo, indique que irá fazê-lo em breve. Os

mercados já fizeram grandes apostas sobre esse movimento onde a probabilidade

de um corte até julho é superior a 60%.

Quando o horizonte se alarga, as expectativas são ainda maiores, e com ajustes que se intensificam a cada semana. Por exemplo, no gráfico abaixo, uma semana atrás, era previsto que os juros estariam em 1,7% ao final de 2021, agora se encontram abaixo de 1,5%. Parece que o mercado resolveu apostar de forma contundente que uma recessão está no radar.

Trajetória mercado

Mas será o Fed impactado por esse movimento? Sabe-se que seu

mandato é guiado pelo nível de emprego e da inflação.

Na próxima sexta-feira, saber-se-á qual foi a taxa de

desemprego para o mês de maio, as previsões apontam ainda para um resultado

sólido além de a economia estar em pleno emprego. E o que dizer da inflação? O

PCE, indicador usado pelo Fed na condução da política monetária, foi publicado

na última semana. O gráfico a seguir já responde a qualquer dúvida, pois se

encontra abaixo do objetivo de 2%.

Autoridades do Fed

têm relevado o seu indicador de inflação, com indicadores trimestrais do Fed de

Dallas, como evidência que, fatores “transitórios” estão pressionado a inflação

para baixo nos últimos meses (o índice do Fed de Dallas "reduz" esses

casos extremos). Abaixo estão as taxas trimestrais de inflação do Fed de

Dallas. Se esta tendência persistir, pode ser difícil para o FOMC reduzir as

taxas nos próximos meses, o que diria na próxima reunião.

Embora não esteja dentro da cartilha do Fed, é natural que eles

observam como anda a economia.

O GDP Now publicado pelo Fed de Atlanta, vem apontando um

PIB bem abaixo das previsões dos economistas para esse trimestre. Dado seu

histórico de acerto, e bem provável que os economistas ajustem suas previsões

no curto prazo.

Os economistas são péssimos para prever recessões, na

maioria das vezes, raros são os que acertam esse prognóstico. Os analistas

acabam buscando outros fatores que poderiam dar pistas, como a diferença de

juros entre os títulos longos versos os curtos - quando ficam negativos, além

da longevidade do ciclo. Neste último aspecto, o atual está prestes a bater o

recorde histórico em número de meses.

Por outro lado, essa expansão tendo sido muito mais branda

que todas as outras, o que poderia pesar no sentido de ser mais longo também.

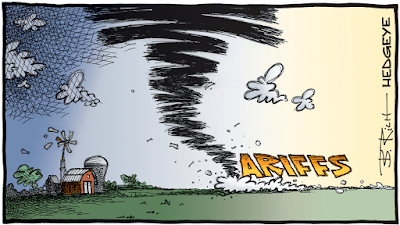

Mas talvez o real problema seja a insegurança vivida

recentemente. É sabido que a mente humana tende a ser impactada por sensações

que as vezes não tem correspondência com a realidade. A guerra comercial com a

China e a chantagem feita com o México na última semana pelo Presidente Trump,

estão gerando uma grande insegurança. Ninguém pode afirmar com certeza quais

serão os impactos que essas medidas terão. Esse pano de fundo é propenso a

“pensamentos pessimistas”.

Não estou querendo dizer que essas previsões não

acontecerão, mas sim que por enquanto são mais conjecturas que realidade.

A empresa de consultoria Gavekal, acredita que o real motivo

por traz da disputa criada pelo EUA, não tem como objetivo a guerra comercial,

mas sim a soberania da China.

Tarifas, soja e metais raros roubam as manchetes quando se

trata de tensões comerciais entre EUA e China, mas são apenas ferramentas ou

armas de guerra em uma batalha muito maior sobre dinheiro e soberania, e a

China está jogando o jogo de longo prazo.

O dólar americano serve como moeda de reserva e é usado para

precificação e comércio pela maioria das nações ao redor do mundo. No entanto,

os americanos decidiram “armar” o dólar, afirmou Charles Gave, tornando

quaisquer transações entre duas nações suscetíveis à ação ou escrutínio dos

EUA.

Esta é uma "grande perda de soberania" por outras

nações, disse Gave, e a China está liderando a formação de uma "moeda

alternativa de negociação para o dólar". Esta é uma luta real, e a China

está jogando o jogo longo. “A briga que você ouve sobre semicondutores e tudo o

que não é tão importante - a verdadeira luta é saber quem terá o dinheiro

imperial na Ásia”.

Os chineses conseguirão comprar o seu petróleo em renminbi

da Rússia, por exemplo, e não terão preço em dólares? Isso vai mudar a

geopolítica do petróleo”.

A China também está criando um novo FMI, um novo Banco

Mundial, e abriu um mercado futuro de petróleo em Xangai, que agora tem o

terceiro maior volume de transações do mundo, permitindo que as pessoas comprem

petróleo em renminbi em vez do dólar americano.

Isso é basicamente "um golpe para a soberania do dólar

dos EUA como moeda de reserva". Em termos de um acordo comercial, se um

ocorrer, será uma vitória temporária em uma luta pelo poder nos próximos anos.

Todas essas ideias e pensamentos criam um ambiente de incerteza

que podem estar afetando os mercados. Somente o tempo nos dirá se eram reais ou

wishfull tinking.

No post a-inflação-esta-temporariamente, fiz os seguintes comentários

sobre o dólar:

... “o dólar já estaria no movimento de queda, seria importante que não

ultrapasse o nível entre R$ 4,07/4,08 e rompesse o nível de R$ 4,00 ” ... ...

“Minha hipótese é que estamos numa onda B, segundo a teoria de Elliot Wave, e

essa é uma onda maldita” ...

Com a queda que ocorrerem nos últimos dias, é bem provável

que a onda B tenha terminado e agora a onda C está em curso. Se for isso mesmo,

poderemos ver as cotações do dólar chegar a R$ 3,50.

Para que esse cenário se materialize é necessário que o

nível de R$ 4,00 não seja ultrapassado. No momento não parece ser um bom

momento para entrar com um trade de venda de dólar, vou aguardar uma retração

ao redor de R$ 3,95/3,97.

- David, se você não

tivesse zerado no stoploss estaríamos bem agora. Não se arrepende?

Sua pergunta é muito capciosa, depois do fato acontecido é

muito fácil criticar. Mas mesmo assim, não me arrependo. O motivo é que não

estou querendo fazer uma fortuna neste trade, ou em qualquer outro, e sim

acrescentar lucros sem correr o risco de perder tudo.

O mercado nos diz o que fazer e não ao contrário. Quando eu

proponho um trade é porque avalio que é um bom risco x retorno, tanto em termos

financeiros como probabilístico. Por exemplo: se um trade tem um potencial de

ganho de 4 x1, mas a chance é de 1%, não me envolvo, nesse caso, se a chance

fosse de 50% aí seria diferente.

No caso do dólar em questão, acredito que a chance ex- anti

das cotações atingirem R$ 4,20 era seguramente maior que 60%. Sendo assim, o

valor esperado da perda poderia ser elevado. Sem considerar que, poderia

ultrapassar esse nível. Mas não foi o que aconteceu nesse caso, prevaleceu o

menos provável, e o dólar atingiu a máxima de R$ 4,12.

Estou aproveitando para zerar a posição do SP500 pois chegou

próximo do nível que estabelecido para esse trade. Não que eu vou propor uma

compra mais prefiro aguardar sem posições, haja visto que, meu cenário base é

de alta.

O SP500 fechou a 2.744, com queda de 0,28%; o USDBRL a R$

2,8860, com queda de 0,88%; o EURUSD a U$ 1,1241, com alta de 0,65%; e o ouro a

U$ 1.325, com alta de 1,52%.

Fique ligado!

Comentários

Postar um comentário