Sob suspeita

Mesmo que o leitor não acompanhe os mercados financeiros de

forma continua, acredito que dois assuntos passaram a fazer parte do noticiário

diário. O primeiro e mais popular é a ênfase nos juros negativos que se

espalhou por boa parte dos países desenvolvidos, o segundo é sobre a inversão

da curva de juros que acontece nos EUA. Sobre esse último, tema de hoje,

diversas versões são publicadas dependendo do viés que o analista tem.

Originalmente esse indicador observava a diferença entre os

juros de títulos do governo com vencimento em 10 anos comparado com o de 2

anos. Agora se o desejo é mostrar que uma recessão está por vir, esse analista

vem usando o de 10 anos x 3 meses, caso inverso, se quer induzir que não haverá

recessão compara agora o de 30 anos x 10 anos.

O mais “tradicional” flertou com um diferencial próximo de

zero por algumas semanas. Na semana passada finalmente rompeu para o campo

negativo, um pouquinho, atingindo a mínima de – 0,05%. Nos dias seguintes,

acabou retornando para o campo positivo e hoje encontra-se em + 0,02%.

Minha base de dados encontra se recheada com relatórios e

gráficos sobre esse assunto, parecendo tão popular como o que acontecesse numa

bolha de ativo, será esse assunto também é uma bolha?

Vou descrever a opinião da Gavekal sobre essa matéria, bem

como, complementar com outras informações, deixando a critério do leitor chegar

a sua própria conclusão. Antes de começar gostaria de enfatizar algo bizarro,

as pessoas que acreditam nesse indicador arbitraram a linha zero como sendo o

marco decisório. Sendo assim, acima de zero não tem recessão, abaixo de zero

tem recessão, como se fosse o saldo de uma conta corrente. No meu entender, o

critério não poderia ser tão booleano, deveria compreender uma região além de

um determinado tempo que permaneceria nesse espaço, para que assim pudesse

assumir essa premissa.

Segundo Anatole Kalestky, diretor da Gavekal, há quatro

razões claras pelas quais os investidores devem ignorar a curva de rendimento

poder supostamente profético.

O número de recessões

"corretamente previsto" pela curva de juros é pequeno em tamanho de

amostra para ser estatisticamente significativo. Houve sete recessões nos EUA desde

1960. Cada uma delas foi precedida por uma inversão da curva de rendimento (que

é definido ao longo deste artigo como o rendimento em 10 anos menos T-bills de

três meses ou depósitos bancários overnight, dependendo de qual série está

disponível por um período mais longo).

Isso pode soar como uma taxa de acerto perfeita, mas não é.

Primeiro, porque os atrasos entre inversões de curva de juros e recessões

subsequentes foram tão longos e variável a ponto de, tornar essas “previsões”

quase inúteis. Segundo porque houve pelo menos dois "falsos

positivos" - em 1966-67 e 1998 – quando inversões de curva de rendimento

não foram seguidas por recessões. Também é discutível que as inversões de curva

de rendimento em 1968, 1978, 1989 e 2006 eram falsos positivos: Em cada um

destes casos, a curva de rendimentos inverteu-se mais de um ano antes recessão

começar, altura em que todos os tipos de eventos dramáticos ocorreram, que não

teve nada a ver com a inversão inicial da curva: a escalada da Guerra do Vietnã

em 1969, a chegada de Paul Volcker no Federal Reserve em 1979, A invasão do

Kuwait pelo Iraque em 1990 e a crise do sub-prime de 2007.

Por outro lado, as recessões de 1973, 1980/81 e 2000/01

começaram dentro de alguns meses de uma inversão de curva de rendimento e

realmente foram atribuíveis ao aperto temporário da política monetária, como

refletido pela curva de rendimento. Em outras palavras, apenas três das últimas

sete recessões dos EUA foram plausíveis relacionados à inversão da curva de

juros. Historicamente, portanto, a utilidade da medida como um preditor de

recessões tem sido semelhante a jogar uma moeda.

Experiencia Internacional

Embora a curva de juros dos EUA tenha pelo menos sugerido

alguma correlação com recessões, outros mercados de títulos não mostraram tal

ligação. Por exemplo, os britânicos, a curva de rendimentos ficou invertida

quase continuamente em 1997-1999, 2000-2002 e 2004-2006, enquanto a economia

desfrutava de 15 anos de expansão ininterrupta (veja a figura abaixo). A

Austrália também teve uma curva de rendimento invertida por muito tempo desde

1992 sem nunca sofrer uma recessão. Então fora dos EUA, as inversões de curva

de rendimento não tiveram qualquer significado preditivo.

Devemos acreditar que os investidores em títulos dos EUA têm

poderes oraculares únicos com o qual seus colegas de outros países não são

abençoados? Ou é mais provável que as curvas de rendimento sejam invertidas por

razões completamente desconexas com a perspectiva econômica?

Como não houve grande enfraquecimento nos dados econômicos

dos EUA este ano, e não há razão para esperar um enfraquecimento nos próximos

meses, especialmente dadas as reduções nas taxas de juros, outras explicações

são possíveis para uma curva de rendimento invertida? A resposta é obviamente

sim.

Estes incluem efeitos de investimentos direcionados por

passivos, flexibilização quantitativa, regulação bancária, demografia e taxas

de juros negativas na Europa e Japão. De

maneira simples, a combinação de falta de LDI – Liability Driven Investments (fundos de pensão) e o QE – Quantitative Easing criam uma situação

em que os investidores em obrigações só estão preocupados sobre a negociação

antes da próxima decisão de política monetária, e nenhum dos dois sabe nem se

preocupa com o que pode acontecer com as taxas de juros, crescimento e inflação

na próxima ano ou década. Em outras palavras, o que importa para os rendimentos

dos títulos de longo prazo não é a perspectiva da economia, mas as expectativas

de mercado sobre as decisões e declarações dos banqueiros centrais. E se as

perspectivas para a economia agora são limitadas significância na determinação

dos rendimentos dos títulos, então, por definição, o mercado de títulos deve

ser um fraco indicador de crescimento econômico.

Esses argumentos são muito convincentes. Para o Mosca talvez o mais simples e

compreensível deles é a falta de dados suficientes para qualquer comprovação

estatística. Além do mais, uma análise mais pormenorizada do que ocorreu em

cada evento, como fez a Gavekal, coloca ainda mais em dúvida esse conceito.

Os argumentos do porquê acontecem essa inversão me levam ao

aumento da demanda ocasionada pelos investidores de países com taxa s

negativas. Para comprovar essa hipótese apresento os argumentos nesse sentido

trazidos pelo Deutsche Bank.

Com taxas de juros negativas na Europa e no Japão, os

gerentes financeiros europeus e os bancos japoneses são obrigados a caçar o

rendimento para gerar retornos estáveis. Por razões regulatórias, lhes é

permitido principalmente a compra de títulos soberanos com grau de investimento

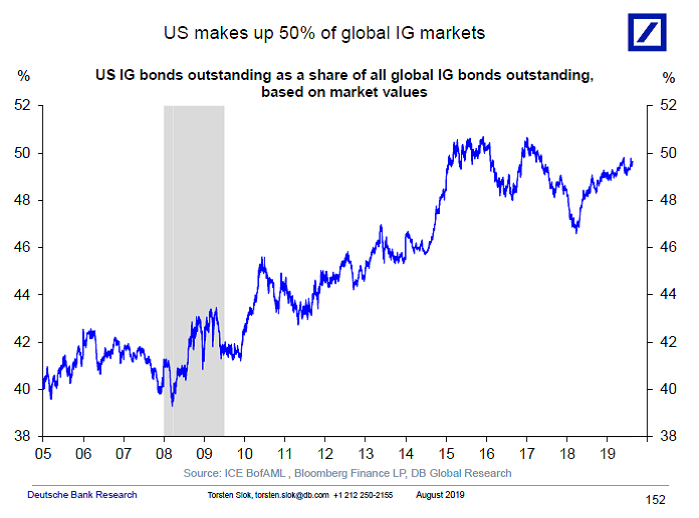

e títulos corporativos com grau de investimento. Uma década atrás, o mercado

dos EUA representava 40% do universo IG, hoje é 50%, veja gráfico abaixo. Em

outras palavras, para os gestores globais de dinheiro real, não há outra

alternativa senão comprar quantias significativas de títulos do Tesouro dos EUA

e títulos de IG corporativos dos EUA.

Em suma, as taxas de juros negativas na Europa e no Japão

por vários anos forçam os estrangeiros a comprar mais US IG, o que pressiona os

rendimentos do Tesouro dos EUA, aperta os spreads corporativos dos EUA e

pressiona o dólar.

Para que o leitor tenha uma ideia do quão distantes as taxas

se encontram atualmente nos principais países, o gráfico a seguir aponta os EUA

como o único que ainda tem taxas de juros real embutidas em seus títulos.

Sendo assim, a inversão de curva está sob suspeita como

indicador de uma recessão nos EUA. Sou levado a acreditar que esse fenômeno é

muito mais uma questão específica atual que uma indicação que os investidores

optaram por apostar nesse sentido.

No post onde-os-narcisistas-falham, fiz os seguintes

comentários sobre o SP500: ... “tinha fornecido um limite máximo de queda nesse caso em

2.840, porém vou estender até 2.730, haja visto que, poderia estar formando um

Expanded Flat” ... ... “em branco esse movimento também valida o movimento de

alta. Segundo cálculos auxiliares, a queda deveria se restringir ao nível de

2.820 ou 2.730.

O SP500 acabou recuperando parte da queda da última semana e

agora se encontra ao redor de 2.925. Com o período de férias ainda vigente no

Hemisfério Norte, o mercado se encontra com baixa liquidez o que pode

comprometer as análises. O que se pode inferir é que a correção em que se

encontra a bolsa americana tem uma configuração complexa que não permite um

quadro conclusivo.

Eu ainda continuo com a ideia que o SP500 deverá retroceder

até o nível de 2.730. A partir daí abrem-se duas hipóteses fundamentais: a

bolsa reverte e começa a subir, ou continua caindo. Estou trabalhando com a primeira

hipótese até segunda ordem. Provavelmente, caso essa retração até 2.730 aconteça

estarei propondo um trade de alta.

- David, você não vai

aproveitar essa mini queda, caso o índice atinja 2.950?

É provável com um stoploss muito curto, pois o movimento de

mais longo prazo é de alta, e essa correção atual está bem difícil de ser

decifrada (várias possibilidades). Como sempre, acompanhe o Mosca para saber.

Mas existe ainda outra possibilidade mais altista no curto

prazo, e a mesma terá que ser considerada caso o SP500 ultrapasse a area que

indiquei no gráfico como “barreira de contenção”.

O SP500 fechou a 2.924, com alta de 0,82%; o USDBRL a R$

4,0293, com queda de 0,58%; o EURUSD a € 1,1083, com queda de 0,14%; e o ouro

a U$ 1.502, com queda de 0,30%.

Fique ligado!

Comentários

Postar um comentário