Como encarar a resiliência do SP500

A bolsa americana teria tudo para estar caindo, uma serie de

evidencias dão conta que, a economia americana poderia estar próxima de uma

recessão. Porém não é esse o sinal capturado até o momento, com uma pequena distância

de 3% da máxima histórica, qual seria a razão?

Na reunião de ontem na Rosenberg, ao comentar o SP500 com a

visão da análise técnica, tenho certeza que choquei aos presentes, ao dizer eu

seria comprador, caso o índice ultrapasse um determinado nível (veja abaixo na

secção de análise técnica qual é esse nível).

O objetivo hoje é apresentar alguns dados que sugeririam a

queda da bolsa com uma visão sobre os fundamentos. Comecemos pelas projeções

que apontariam uma recessão no horizonte. Embora eu tenha publicado um post

questionando o critério de inversão da curva de juros, para essa sinalização sob-suspeita, o mercado não encara desta forma.

O mercado de bonds está dando indicações que essa

possibilidade existe e de forma mais razoável. A razão da inversão da curva se

dá majoritariamente pela queda abrupta dos juros mais longos, uma vez que, os juros

de curto prazo ainda projetam quedas mais espaçadas no tempo. Em outras

palavras, o mercado “comunica” ao Fed que por bem ou por mal, a autoridade

monetária terá que baixar os juros quando a recessão chegar. Mas existe uma

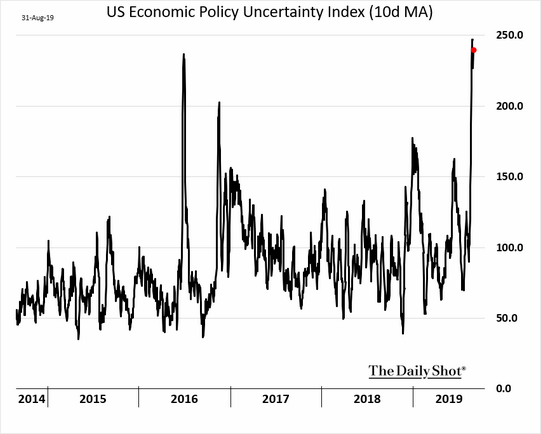

elevada incerteza econômica conforme aponta pelo gráfico a seguir.

Outro indicador da incerteza diz respeito a oscilação diária

do SP500. Conforme se pode notar na ilustração a seguir, o índice da bolsa

tende a ficar contido na maioria do tempo entre oscilações darias de + 1% e

-1%. No mês de agosto último essas oscilações ficaram em maior magnitude.

Até aí, isso poderia ser esperado, pois se existe um risco

de recessão no horizonte os investidores estariam mais propensos a vender suas

ações criando uma pressão de queda. Mas não foi o que aconteceu, ao contrário,

o número de vezes que o SP500 apresentou alta maior que 1% num dia foi superior

ao número de dias que apresentou queda. Só enfatizo que, isso não significa que

foi positivo no mês, pois esse gráfico não mede a magnitude dos movimentos

diários.

A carteira dos investidores foi ajustada para conter ações

consideradas seguras, mais conservadoras. Através de uma análise da sua composição

se verifica uma alocação superior nos setores: serviços públicos (Utlilities), imobiliário, produtos

domésticos, alimentos e etc ...

O juro tem impacto nos preços das ações, pois os modelos

usados, calcula o preço correto de uma ação através do desconto do cash flow

futuro. Como as taxas caíram, o juro tem um efeito positivo. Além do mais, com

juros mais baixos os investidores ficam mais propensos a comprar ações. Segundo

o modelo da Gavekal, as ações não estão caras.

Usando o modelo Stifel SP500 Fair Value chega-se à uma

conclusão semelhante. O gráfico a seguir, considerando um e dois desvios

padrão, indicam que a bolsa americana fica contida nesse intervalo a maior

parte do tempo. O limite de 2 sigma é próximo de 2.700 (veja na próxima secção a

coincidência deste nível através de critérios técnicos).

Wall Street acredita piamente em seus cálculos, afinal por

mais de 100 anos usando esse modelo, ninguém perdeu dinheiro comprando ações

quando essas se mostravam baratas. O que é esquecido são os momentos de pânico,

normalmente oriundos de queda do PIB. Nestas situações podem ficar muito

baratas! Sendo assim, acredito que o motivo da bolsa não ter tido nenhum ajuste

mais forte é que, o grande momento de indecisão, não foi seguido de venda maciça

por parte dos investidores, porque os fundamentos ainda não indicam esse

movimento.

No post por-dentro-da-floresta, fiz os seguintes

comentários sobre o SP500: ... “Eu ainda continuo com a ideia que o SP500 deverá

retroceder até o nível de 2.730. A partir daí abrem-se duas hipóteses

fundamentais: a bolsa reverte e começa a subir, ou continua caindo. Estou

trabalhando com a primeira hipótese até segunda ordem ... “ ... “Enquanto o

SP500 estiver dentro do “caixote” nada se pode dizer sobre seu sentido, ou

rompendo para cima, o que eliminaria minha hipótese, ou inversamente, ficamos

dentro do jogo” ...

Na última sexta-feira, o SP500 beliscou a parte superior do

retângulo. Tendo em vista o feriado de ontem, hoje retornou, deixando ainda

incerto qual o seu futuro rumo.

Um gráfico de mais longo prazo mostra a indecisão da bolsa

americana nos últimos 12 meses. A maior parte do tempo, o SP500 ficou contido

entre 2.700 e 2.930. Houveram 2 ameaças para baixo: a primeira que durou 2

meses, de fevereiro a abril de 2018; e a segunda, e mais perigosa pela sua extensão,

de outubro de 2018 a janeiro último. No sentido superior, a alta foi menor e

mais curta, durante o mês de julho de 2019.

No momento não me parece recomendável qualquer

posicionamento enquanto o SP500 estiver dentro do “caixote”, porém se houver um

rompimento do nível de 2.940, uma onda de compras poderá fazer o índice

americano desafiar a máxima e romper definitivamente esse patamar, que foi

tentado durante 4 vezes no passado recente.

Como costume frisar “

Let’s the market speak” e nos agiremos de acordo com sua indicação, sem nos

deixar influenciar pelas notícias de recessão, ou seja, lá o que for, ou mesmo

no sentido inverso, apontando pelos analistas como uma oportunidade de compra,

quando na verdade o movimento indica queda.

Como apontei acima, do ponto de vista gráfico, o mercado não

está em modo direcional e sim numa correção, e não é por menos, não faltam

motivos para tanto. Através da análise técnica, se busca identificar quando um

movimento direcional se inicia. Ninguém sabe quando nem como, mas em algum

momento vai ocorrer, e é nossa obrigação identificar independente do sentido

que consideramos mais provável, através de outros critérios.

O SP500 fechou a 2.906, com queda de 0,69%; o USDBRL a R$

4,1756, com queda de 0,22%; o EURUSD a € 1,0968, sem alteração; e o ouro a U$

1.546, com alta de 1,09%.

Fique ligado!

Comentários

Postar um comentário