Mais do mesmo #nasdaq100

Funcionário público ou executivo tende a tomar decisões de

acordo com seu mandato. Essa afirmação me faz lembrar nos anos 80 a negociação

do governo brasileiro com os bancos internacionais, quando o Brasil pediu

moratória na sua dívida. O volume vencendo naquele ano era muito grande e caso

o Brasil (ou bancos locais que detinham a dívida) não conseguisse os dólares

para enviar, poderia colocar em risco o sistema bancário americano. Qual foi a

solução? Renovar a dívida por um prazo mais longo. O juro tanto faz, o

importante que não seria aquele CEO a resgatar essa dívida.

Um caso semelhante acontece no ECB que para evitar a quebra

dos países do Club Med, depois da grande recessão de 2008, começou a comprar a dívida

desses países. Como consequência o diferencial de juros entre a primeira linha,

leia-se Alemanha e pares, versus os títulos da “última” linha foi levado a

níveis totalmente artificias. Esse esquema funcionaria até que o ECB não pudesse

mais renovar, e esse momento chegou.

Com a alta da inflação o ECB se vê obrigado a subir os juros

e diminuir sua injeção de liquidez feita durante todos esses anos. Ultimamente,

esse spread começou a subir, e para um país como a Itália que tem mais de 150%

de dívida sobre seu PIB, subir juros é um veneno para sua economia. O ECB

reagiu declarando que vai anunciar uma nova ferramenta denominada de TPM (não é

o que você está pensando! Hahaha ....) Transmisson Protecion Mechanism esperada

no próximo dia 21 de julho.

Sem ainda ser anunciada, mas com uma ideia do que se deseja

implementar, a Alemanha que sempre é o bumbum de plantão dá o seu recado

conforme Marcus Ashworth descreve a Bloomberg.

Joachim Nagel, chefe do Bundesbank alemão, está sabotando os planos da presidente do Banco Central

Europeu, Christine Lagarde, de criar uma rede de segurança abrangente para

evitar que os juros dos países europeus periféricos explodam. Em um discurso

esta semana, ele argumentou que é "virtualmente impossível"

determinar se uma expansão acima dos níveis alemães de referência é

justificada, preparando o cenário para mais uma luta brutal entre os

formuladores de políticas que corre o risco de desencadear uma verão de

descontentamento no mercado de títulos.

À medida que a inflação crescente encerra a era das taxas

negativas e da flexibilização quantitativa na zona do euro, foi revelado um

buraco gritante nas defesas do bloco. Quando os custos de empréstimos italianos

de 10 anos subiram acima de 4% em meados de junho, o BCE foi forçado a realizar

uma reunião de emergência para acalmar os mercados. Sua promessa de

"acelerar a conclusão do projeto de um novo instrumento ante fragmentação"

tem funcionado como um stop-gap; O discurso de Nagel, no entanto, sugere que

nada está resolvido ainda.

Sua abordagem linha-dura corre o risco de deixar nações do euro economicamente

mais fracas, notadamente Itália e Grécia, à mercê dos negociadores de títulos

se os mercados começarem a duvidar do compromisso do BCE de combater qualquer

aumento repentino nos custos de financiamento soberano. É um momento de retrocesso

para o futuro que torna o trabalho já difícil de Lagarde, equilibrando os

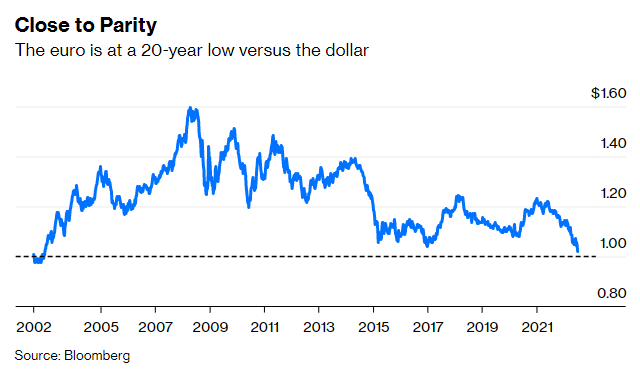

interesses dos 19 países que usam o euro, muito mais cansativo. O euro não está

seriamente impressionado, enfraquecendo-se para uma baixa de 20 anos em relação

ao dólar e perto de romper a paridade.

Por enquanto, o mercado de títulos tem sido mais otimista. Os rendimentos italianos estão cerca de um ponto percentual mais baixos desde a reunião de emergência do BCE, mas isso ecoa declínios nos juros alemães e norte-americanos no mesmo período de tempo. Não há espaço para complacência.

O desafio enfrentado pelos formuladores de políticas é não deixar os custos de financiamento dos membros mais endividados do euro subirem em território inviável. Quão alto é muito alto? O governador do banco central da Itália, Ignacio Visco, disse em meados de junho que o spread entre a dívida italiana e alemã de 10 anos deve ser inferior a 150 pontos-base com base em fundamentos econômicos — e certamente não deve exceder 200 pontos-base.

O contorno de uma ferramenta chamada ante fragmentação, que será chamado de Mecanismo de Proteção de Transmissão, espera-se que seja revelado na próxima reunião do Conselho de Administração do BCE em 21 de julho. Mas as esperanças de uma bazuca do tipo desferida por Mario Draghi no passado, "o que for preciso", para eliminar a ameaça de rendimentos insustentáveis dos juros italianos ou gregos parecem abandonadas. Como escrevi no mês passado, um backstop suficientemente potente nunca precisa ser usado. O melhor exemplo é o programa de Transações Monetárias Diretas que o ex-presidente do BCE Mario Draghi anunciou em 2012 para controlar os picos violentos nos rendimentos de títulos das nações periféricas, que não foram usados até hoje.

Chefe do banco central francês, François Villeroy De Galhau, permanece otimista, dizendo a Les Echos que "é provável que a existência sozinha deste instrumento permita uma intervenção rápida e massiva, se necessário, seja suficiente, sem precisar ativá-lo". A escala do programa será fundamental; como disse Olivier Blanchard, ex-economista-chefe do Fundo Monetário Internacional, no Twitter na quarta-feira, o tamanho importa.

Para o chefe do banco central alemão questionar o conceito de corte de juros é genuinamente inútil. A história do BCE está repleta de desafios no tribunal constitucional alemão, e, de fato, renúncias dos membros do Bundesbank. A ilegalidade da subvenção cruzada continua a ser um obstáculo, com estados mais ricos do norte da Europa cautelosos em resgatar seus vizinhos do sul altamente endividados. É uma falha inerente à construção do euro, uma união econômica e monetária sem pactos fiscais ou bancários entrelaçados.

Não tranquilizará a Alemanha que o ministro francês das

Finanças, Bruno Le Maire, disse em uma entrevista no Financial Times esta semana, as regras da

dívida da UE são "obsoletas" e devem ser repensas. O

ex-primeiro-ministro italiano Enrico Letta alertou no início desta semana sobre a necessidade de unidade

do euro. "A resposta tem que ser comum", disse ele. "O

risco é que os líderes fechem os olhos até que seja tarde demais."

Já é ruim o suficiente que o Banco Central tenha deixado

tão tempo para resolver o risco de fragmentação. Se Nagel conseguir o que imagina,

o programa pode acabar castrado e ineficaz. Até agora, o BCE seguiu a implantação de uma flexibilidade já existente,

reinvestindo sua carteira atual à medida que os títulos amadurecem para que,

por exemplo, os rendimentos de um título alemão resgatado pudessem ser gastos

com a dívida italiana. Para o programa de compra de emergência pandêmica, isso

equivale a cerca de 10 bilhões de euros (US$ 10,4 bilhões) por mês, muito

abaixo de suas compras mensais regulares de 40 bilhões de euros no início deste

ano, embora estendendo-o ao programa completo de compra de ativos aumentaria

esse poder de fogo. Ainda assim, se as tensões do mercado ocorrerem quando o

dinheiro do resgate for insuficiente para segurar a maré, os negociadores de

títulos sentirão o cheiro de sangue.

A ironia para a Alemanha e outros membros hawkish do BCE é

que, à medida que os mercados de títulos estão rapidamente precificando, menos

crível é o mecanismo de apoio aos títulos, menos aumentos nas taxas de juros

serão possíveis. Para reduzir com sucesso os preços ao consumidor após anos de

estímulos desonestos, o BCE precisa aumentar os custos de empréstimos, mas não

pode fazer isso se a unidade da zona do euro estiver em jogo. Aumentos de taxas

e combate à inflação, ou mexer enquanto Roma queima? A bola está no pé da

Alemanha.

O leitor do Mosca não precisa ser um grande entendido

dos assuntos da Europa, basta ver as enormes diferenças entre esses países.

Desde a existência da moeda única a Alemanha e pares dispararam na frente com

economias fortes enquanto a segunda linha suava para não perder de muito, e

embora os juros fossem baixos para todos, o euro tinha uma paridade boa para os

primeiros e ruim para os últimos. Isso foi criando déficits fiscais em forma de

bola de neve.

A associação que criei no início do post foi sendo

implantada no tempo pelo ECB rolando o problema para frente até que não aguente

mais e ocorra uma ruptura, que pode vir pelo lado financeiro e/ou político.

Esse programa a ser anunciado, o TPM, é mais do mesmo.

No post bola-para-onde, fiz os seguintes comentários sobre a nasdaq100: ... “ Acredito que possamos estar perto da definição citada. O gráfico a seguir tem janela de 1 hora e nele expresso as ideias descritas acima. Eu coloco a chance de queda com mais provável, sendo assim, espero uma mini correção até o nível de 11.700/11.800 para em seguida voltar a cair” ...

- David, não estou te entendo, você passou praticamente o

primeiro semestre com a ideia de que o mercado iria subir, e não subiu. Há

pouco tempo embarcou no argumento de queda e que pelo que está me

parecendo pretende novamente mudar (ou deixar a porta aberta) para subir!

Vamos lá, o que você disse é parcialmente verdadeiro. Eu

esperava no primeiro semestre correções de menor grandeza, porém com o passar

do tempo se mostraram ser maiores. Essa situação fez com que eu antecipasse meu

cenário de queda do segundo semestre para o primeiro. Assumindo essa situação, e

pela configuração técnica, me parece que a queda ainda tem mais terreno para

seguir. Mas estou como na dança das cadeiras pronto para sentar-se, sendo que

no cenário de mais longo prazo é de alta.

Momentos como esse, onde o cenário de curto prazo e conflitante

com o de longo prazo é fundamental não se apaixonar pelo lado curto pois você

pode perder o bonde, e pior amargar prejuízos.

A confusão que posso estar criando é oriundo dessa situação que exige a observação de alguns pontos: 1) Ao se operar no sentido do curto prazo, tenha stop loss curtos. Caso seja stopado e mesmo que ainda acredite nela, a análise sem posições e sem viés é saudável, deixe o mercado te mostrar o que quer fazer. 2) Se o cenário longo der indicações, seja cuidadoso no tamanho das apostas até que mais confirmações de preços te mostre mais confiança.

Fique ligado!

.png)

.png)

Comentários

Postar um comentário