É tudo marketing! #bitcoin #SP500

Os ativos de risco, bitcoin incluído, tiveram uma boa

valorização no início deste ano. Os principais motivos para esse desempenho são

dois: queda na expectativa de alta de juros, incluindo corte previsto pelo

mercado para esse ano e aumento de liquidez provocado pelo stress bancário

ocorrido recentemente. Na bolsa, o setor de tecnologia e especificamente as

FAANGs subiram mais que as outras ações. O ouro também mostrou sinal de vida.

Mas as cripto moedas tiveram um desempenho expressiva, onde

o bitcoin subiu ao redor de 70%. E aí que surge os aficionados com afirmações

que o dólar vai virar pó, será isso verdade ou um instrumento de marketing?

Robert Armstrong comenta no Financial Times.

A ascensão de 70%

do Bitcoin este ano aconteceu em dois estágios. O primeiro foi o voo-para-shite que começou o ano, quando os sonhos de um

pouso suave e taxas de juros mais baixas desencadearam um rali em todos os

tipos de high yield de alta duração. A segunda foi a consequência do

colapso do Silicon Valley Bank. À medida que os rendimentos dos títulos caíram,

o preço do bitcoin estourou. Os fluxos para produtos de investimento em cripto

estão em seu nível mais alto desde meados de 2022, conforme a CoinShares.

Depois de uma

série de ações de preços estranhamente estáveis no segundo semestre do ano passado, esta

é uma grande mudança. Um rali em meio a um pânico bancário é “um Panamá” (1) para

bitcoiners. E a nova história de criptografia é a mesma velha história de

criptomoedas: as pessoas estão rapidamente perdendo a confiança nos bancos e

estão migrando para o bitcoin.

(1) A expressão “é um Panamá” é uma gíria

brasileira que significa que algo é ótimo ou de qualidade superior¹. A origem

da expressão é incerta e não há consenso sobre sua origem². Algumas fontes

afirmam que a expressão surgiu no início do século XX, quando o chapéu Panamá

era um acessório de moda muito valorizado e caro³. Outras fontes afirmam que a

expressão surgiu na década de 1950, quando o chapéu Panamá era usado pelos

jogadores de futebol para se proteger do sol e se tornou um símbolo de

elegância e sofisticação. Direto do Bing Chat… Tecnologia em ação!

Aqui, por

exemplo, está Balaji Srinivasan, anteriormente uma figura de destaque na

Coinbase e Andreesen Horowitz, girando um fio no mês passado sobre por que uma “crise

financeira furtiva” está pronta para trazer hiperinflação e adoção em massa de

bitcoin. Ele afirma ter apostado US $1 milhão que isso acontecerá até junho:

Os bancos centrais, os bancos e os reguladores bancários sabiam que um

enorme crash estava chegando — a frase é “perdas não realizadas”. Mas eles

nunca notificaram você, o depositante…

É o Tio Sam Bankman-Fried. Assim como a SBF usou seus depósitos para

comprar “moedas de merda”, usando truques contábeis para enganar a si mesmo e

aos outros a usar o dinheiro, o mesmo aconteceu com os bancos.

Todos eles usaram os depósitos para comprar a derradeira moeda de: títulos

do Tesouro dos EUA de longa duração. E todos eles foram [destruídos] ao mesmo

tempo, da mesma maneira, porque compraram o mesmo ativo do mesmo fornecedor que

o desvalorizou ao mesmo tempo: o Fed...

Assim, qualquer um que apostasse em títulos do Tesouro de longo prazo foi

morto em 2021. E agora, qualquer um que aposte em títulos do Tesouro de curto

prazo será morto em 2023. O pior lugar que você pode estar é ter abundância de

ativos trancados em títulos do Tesouro de três meses. A taxa de juros de ~5%

oferecida pelos grandes bancos (G-SIBs) é uma armadilha. A maioria das contas

bancárias fiduciárias é agora uma armadilha, para os países cujos banqueiros

centrais seguiram o Fed.

Este é o momento em que o mundo se predomina no Bitcoin como ouro digital,

retornando a um modelo muito parecido com o de antes do século XX.

Comentário meu:

Posso respeitar esses comentários como especialistas em cripto moedas, mas em

relação ao funcionamento de um banco, bem como o efeito da variação da taxa de

juros num título longo, eles não têm a menor ideia. Posso dizer que seus

argumentos são infantis, o que ocorreu foi um ajuste de preço ocasionado pela

maior alta de juros efetuada pelo Fed e pelos níveis extremamente baixos que se

encontravam.

Isso é um pouco

lunático (qual é o pior cenário para as Treasuries de três meses que rendem

4,6%?), embora a primeira parte da história de Srinivasan seja legível. Se os

bancos deveriam ter contabilizado as perdas de marcação a mercado em títulos de

longo prazo é um debate ao vivo. Mas não podemos dar o salto de “títulos

do Tesouro de longo prazo foram mortos” para “o mundo está prestes a abandonar

a moeda fiduciária”.

Há uma história

mais credível para o trimestre de choque do bitcoin: liquidez. Daniel Clifton,

da Strategas, calcula que os formuladores de políticas dos EUA, em termos

líquidos, injetaram US$ 755 bilhões em liquidez no primeiro trimestre deste

ano. Enquanto eles subtraíram liquidez durante todo o ano passado. A correlação

entre as mudanças na liquidez e o preço do bitcoin parece apertada:

Por que as injeções de liquidez devem ajudar o bitcoin? Gostamos desta ilustração do estrategista do Citi, Matt King, no podcast Odd Lots da Bloomberg na semana passada, de como os investidores se aglomeram em ativos mais arriscados:

Para mim, é realmente sobre esse equilíbrio entre quanto dinheiro o setor

privado tem em relação a quantos ativos estão disponíveis para absorver esse

dinheiro.

Você não pode ver todas essas partes móveis, mas o que acho que continua é

que o cara que teria comprado notas compra títulos, o cara que teria comprado

títulos compra crédito IG, o cara que teria comprado IG compra alto rendimento,

e assim por diante…

As melhores correlações [com injeções de liquidez do banco central] que encontro de todas são exatamente com os ativos mais populares, como criptomoedas ou ações da Tesla.

Nesse sentido, a crise bancária, ao forçar uma nova rodada de suporte à liquidez, realmente ajudou o bitcoin além do impulso narrativo, embora não pelas razões sugeridas por Srinivasan. Estresses sistêmicos elevam o bitcoin não porque desacreditam o sistema financeiro, mas porque as respostas regulatórias são boas para os especuladores.

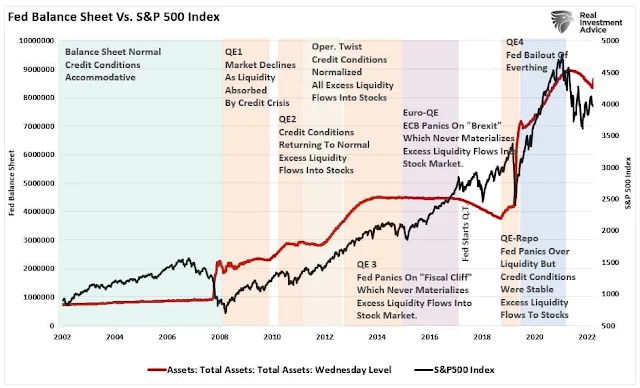

Para acrescentar

no conceito que o maior retorno foi associado a injeção de liquidez pelo Fed, os dois

gráficos a seguir permitem uma visualização dessa situação. No primeiro, a

linha vermelha indica o total de ativos detido pela autoridade monetária em

conjunto com a evolução da bolsa.

Não bastando essa constatação visual, um modelo de correlação foi efetuado medindo o crescimento percentual do SP500 no eixo horizontal em comparação com o crescimento do balanço do Fed no eixo vertical. O coeficiente de correlação encontrado é 0,86, mostrando elevada aderência.

Os aficionados pelas cripto moedas devem estar muito frustrados pela negação de seus argumentos mais contundentes que desembocam na destruição do dólar. É claro que se isso acontecesse, comprar qualquer coisa, inclusive bitcoin, seria uma porta de saída. Recebi de um leitor um extenso vídeo de Lyn Alden, uma gestora de fundos de pequeno porte cujo título: Is the dollar dying? Não preciso dizer que essa jovem é aficionada pelos criptos, agora questionar a morte do dólar agora? Aparentemente nenhum indício de isso estar ocorrendo.

Vejo que qualquer

reação das criptomoedas como uma oportunidade dessa tribo para buscar de volta

seus argumentos, mas queria enfatizar que ainda existe uma distância grande, mesmo com

a alta recente, das máximas históricas, e mesmo o Mosca tinha uma visão

altista nos preços acertarnatime-ganhando-nao-se-mexe: … “O bitcoin

completou 5 ondas como no livro texto” bonitinho”. Isso implica o seguinte: a

queda vislumbrada até U$ 12.000 fica cancelada; minha visão agora é de alta com

dois possíveis cenários: uma correção até U$ 48,5 mil / U$ 57, 5 mil; o rumo

aos níveis anteriormente de U$ 120 mil que agora agora é U$ 80,7 mil” … ...” Se a onda 5 em verde

terminou, o que parece ter acontecido, demarquei com o retângulo os níveis onde

deve surgir uma oportunidade de compra U$ 20,9 mil/ U$ 19,7 mil/ U$ 18,6 mil”

...

O bitcoin performou exatamente como o esperado, sendo que a retração onde a mínima foi de 19.540 no intervalo expresso acima. Agora vejamos se o bitcoin pode superar a máxima de U$ 120 mil ou entrará numa gangorra como apresento no gráfico a seguir. Meu cenário básico seria da seguinte forma: a onda © em laranja deveria terminar ao redor de 31.800, para em seguida uma nova queda levaria aos níveis apontados no retângulo roxo para terminar a onda (B), em seguida uma nova alta levaria a cripto moeda para o intervalo de 39.000/ 43.100 completando a onda (C).

Onde poderia diferir? No movimento que está correndo, ao invés de terminar na onda © a moeda continuar subindo e ultrapassar 43.000, provavelmente minha contagem terá que ser substituída, e mesmo assim não parece que o dólar está morrendo!

No post a-arte-de-ficar-neutro fiz os seguintes

comentários sobre o SP500: ... “ Para a bolsa não

cair nos cenários mais negativos, a zona desatacada a seguir como “must hold

zone” 3.809/3.764 precisa ser preservada. Para a alta, o nível acima de 4.039,

se for decisivamente, elevaria a probabilidade da opção de alta” ...

No gráfico acima se encontram os objetivos expressos nas ondas (3), (4) e (5) culminado com 4.579, logico que muita água tem que rolar até achegar lá. Mas nesse percurso, o nível de 4.195 é crucial, qual titubeio e queda podem prenunciar uma opção mais perigosa de queda. Continuo cautelosamente otimista sem me enganar que não existe risco.

O SP500 fechou a 4.02, com queda de 0,75%; o USDBRL a R$

5,0872, com alta de 0,47%; o EURUSD a €

1,0953, com alta de 0,53%; e o ouro a U$ 2.021, com alta de 1,88%.

Fique ligado!

Comentários

Postar um comentário