A arte de ficar neutro #SP500

Ao final de todo dia o investidor sempre terá a sensação de

que perdeu alguma oportunidade nos movimentos do mercado. Talvez vocês já

tenham percebido que a maioria das suas posições acontecem na parte da manhã,

não sei bem qual seria o motivo, mas durante a noite nosso cérebro funciona e

pode ser levado a conclusões sobre os mercados mesmo que seus sonhos sejam de

terror ou mistério. Essas são as profundezas da mente. Sendo assim, ao acordar

e observar os mercados, e se eles indicam alguma direção em que você acredita

por que não se aventurar?

Se a maioria dos participantes é levado por reações

semelhantes na parte da manhã existe um viés. Conheço vários analistas que só

se posicionam perto do fechamento dos mercados, seu argumento é que toda a

poeira do dia passou e os day traders normalmente zeram ao final do dia, o

mercado fica mais “limpo”.

Desde que comecei a usar a análise técnica essa sensação

passou mais e mais a ser contida onde o que eu acho deu lugar para o que eu

vejo. Mas existe esse viés matinal é indiscutível.

Essas observações valem também para as notícias. Notem como

sua tendencia é a favor daquelas que estão de acordo com seus pensamentos e um

certo desprezo para aquelas com pensamentos contrários. O ser humano precisa de

confete para seu ego!

Eu acredito que estamos entrando numa nova era em termos de

investimentos como venho frisando ultimamente, a era do Goldilocks passou

e estamos entrando num mundo com inflação e juros mais elevados, isso por si só

já representa uma mudança a ser feita nos portfolios. Muitas das operações que

eram vantajosas oferecidas nos mercados internacionais passam a não ser, como

por exemplo: as notas atreladas aos índices de bolsa de valores que pagam um

cupom fixo caso não ocorra uma queda da bolsa maior que X%; fundos de real

estate – eles terão que ser precificados o que implica em queda nos seus

valores; compra de papeis longos a taxa fixa e etc. Mas tudo isso demora tempo

nem todos os investidores estão na mesma página.

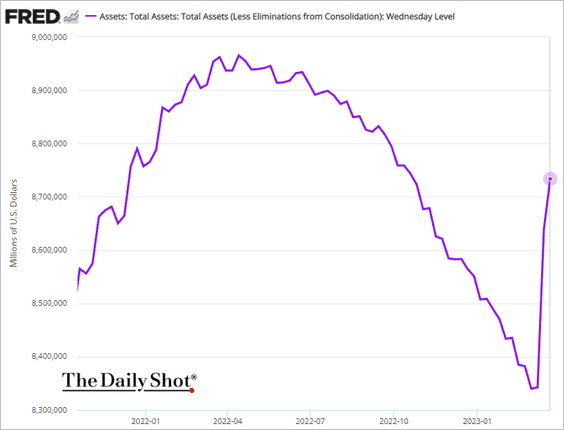

Historicamente a uma alta de juros corresponde problemas em alguma área, no caso atual, como a velocidade da alta dos juros foi superior a todas as outras ocasiões, já começaram a pipocar, haja visto os problemas nos bancos que ocorreram nas últimas duas semanas. A reação do Fed foi injetar recursos no sistema, ou linhas de crédito que implicam a mesma coisa, de tal forma que todo enxugamento que vinha sendo executado há um ano pela autoridade monetária 2/3 retornou ao sistema.

Mas nada tem levantado mais dúvida desde então que a política monetária a ser seguida daqui em diante do qual poderia resumir:

·

o juro está muito próximo de atingir seu pico e

uma queda se pode vislumbrar em espaço curto pois a maioria dos economistas

esperam que ocorra uma recessão;

ou a luta contra a inflação está longe de terminar o que obrigaria o Fed a continuar subindo os juros e manter ainda por um longo período evitando o que ocorreu na década de 70

O articulista e escritor Michael R. Strain publicou no Project Syndicate um artigo com os argumentos para que o Fed não vacile.

A turbulência no mercado financeiro obscureceu as perspectivas

para a política monetária dos EUA, com muitos economistas, investidores e

instituições financeiras esperando que o Federal Reserve não aumente sua taxa de juros. Mas, embora as falhas

do Silicon Valley Bank (SVB) e do Signature Bank sejam eventos significativos

do mercado, elas não devem tirar o Fed do curso. Os formuladores de políticas aumentaram

a taxa básica de fundos federais em 25 pontos-base na semana passada. Com os

sinais de que os depósitos bancários se estabilizaram, um aumento de 50

bps teria sido ainda melhor.

No mês passado, o índice de preços ao consumidor

registrou inflação de 6% em relação ao mesmo mês de 2022. A

remoção dos preços voláteis de alimentos e energia encontrou 5,5% de inflação

"central". Nos últimos três meses, o núcleo do IPC aumentou a

uma taxa anual de 5,2% – o ritmo mais rápido desde outubro

de 2022.

Quase dois anos de inflação de décadas acostumaram o debate

político a esses números impressionantes. A inflação de seis por cento do CPI é

uma emergência que precisa ser abordada com ações agressivas. Deve ser preciso

muito mais do que instabilidade temporária no setor bancário comunitário para

que o Fed desescale sua resposta.

É claro que uma série de corridas bancárias em todo o país

teria sido uma história diferente. Mas temos informações suficientes neste

momento para concluir que é improvável que esse cenário se materialize. Os

bancos que faliram foram incomuns em aspectos importantes: o SVB administrou

mal o risco do aumento das taxas de juros e teve uma parcela incomumente grande de depósitos não segurados. A Signature

foi extraordinariamente exposta aos mercados de criptomoedas. O First Republic Bank, à beira do fracasso foi pego no rastro. Mas, no geral, o sistema

bancário é saudável, bem capitalizado e lucrativo.

A resposta agressiva do Tesouro, do Fed e do FDIC evitará o

contágio que leva a corridas bancárias mais amplas e instabilidade financeira.

Os bancos precisam de liquidez em níveis substancialmente elevados, e o Fed

está atendendo a essa necessidade, principalmente através da janela de desconto. O sistema

está funcionando, com os relatórios mais recentes mostrando que as saídas de

depósitos dos bancos mais vulneráveis estavam desacelerando e, em alguns casos,

se revertendo.

Comentário meu: Interessante que a saída dos depósitos tem

levado esses recursos parte para os grandes bancos, porém a maior parcela está

fluindo para os fundos de curto prazo, reação essa que já fazia sentido algum

tempo em função da diferença de taxas entre esses fundos e o que os bancos

pagam a seus depositantes.

Enquanto isso, os preços ao consumidor estão subindo, a demanda do consumidor está quente e o mercado de trabalho está muito apertado. A inflação subjacente está em mais do que o dobro da meta de 2% do Fed. Os gastos do consumidor ajustados pela inflação aumentaram 1,1% em janeiro, o maior aumento mensal desde março de 2021 (e uma taxa anual de 14,5%).

Durante o período de três meses que terminou em fevereiro,

os empregadores adicionaram uma média de 351.000 empregos por mês, o ritmo mais rápido desde

setembro de 2022. É verdade que as taxas de desemprego e de participação na

força de trabalho aumentaram em fevereiro, e os salários médios diminuíram. Mas

o crescimento dos salários – 4,6% em termos homólogos e uma taxa anual de 3,6%

nos três meses anteriores – permanece mais rápido do que é consistente com a

meta de inflação do Fed.

Por mais estranho que possa parecer, a turbulência no setor

bancário facilita o trabalho do Fed, reduzindo a

disponibilidade de crédito para famílias e empresas e apertando condições

financeiras mais amplas. Mas a extensão em que os eventos recentes destruirão a

demanda é difícil de determinar. As empresas vão adiar os gastos? As famílias

vão reduzir? (O Goldman Sachs acaba de reduzir sua previsão para o crescimento anual

do PIB no quarto trimestre deste ano em 0,3 ponto percentual, devido a padrões

de empréstimos mais rígidos.)

Dado um mercado de trabalho superaquecido e uma inflação

semelhante à da década de 1970, se o Fed não pode ver os brancos dos olhos de

uma crise bancária sistêmica, então ele precisa avançar agressivamente para

trazer a demanda agregada e a oferta de volta ao equilíbrio. Aliviar o freio agora

sinalizaria uma determinação insuficientemente forte e levantaria preocupações

de que a incerteza sobre o sistema financeiro agora domina a política

monetária.

Além disso, a flexibilização agora provavelmente aumentaria

os riscos enfrentados pelos mercados financeiros a médio prazo. Quanto mais

tempo o Fed demorar para controlar a inflação, maior a probabilidade de que a

inflação se torne ainda mais embutida no mercado de trabalho e nas expectativas

dos trabalhadores, das famílias e dos investidores em relação à inflação

futura. Quanto mais embutida a inflação se tornar, mais difícil será para o Fed

devolvê-la à meta e maior a probabilidade de uma recessão.

Lembre-se de que foi o longo atraso do Fed em reconhecer que a inflação não

era transitória que o forçou a aumentar a taxa

dos fundos federais em 450 bps em menos de um ano. Esse ritmo

acelerado de aumentos é, em parte, responsável pela turbulência da semana

passada no setor bancário.

Além da reunião do Fed, condições financeiras mais apertadas

podem reduzir a taxa terminal dos fundos federais. Mas a taxa terminal era

provavelmente de cerca de 6% antes do SVB falhar. O Fed ainda tem

algum caminho a percorrer. Uma taxa terminal mais baixa não é motivo para evitar

novos aumentos.

Ao elevar os juros, o Fed tem a oportunidade de enviar dois sinais importantes: primeiro, que tem confiança na estabilidade do sistema financeiro e, segundo que sua determinação em combater a inflação é inabalável.

O Fed não deve perder a oportunidade de comunicar essas

mensagens a empresas, famílias, investidores e formuladores de políticas

fiscais.

Voltando ao assunto inicial acredito que cada um dos

leitores tem uma opinião – mesmo que não seja fundamentada adequadamente, do

que o Fed deveria fazer. Também impossível de dissociar as posições detidas que

já devem de certa forma influenciar nesse viés. Mas o ideal e se manter neutro

pois não existe ninguém que pode prever o que irá ocorrer, isso é por

princípio, mas nesse momento tem um peso maior.

Aqui no Mosca vou me utilizando dos gráficos para ter

algum sinal em qual direção os mercados tendem, afinal serão eles que

determinam ou não nosso sucesso como investidores, e a sinalização é neutra, o

que não é de se estranhar. Mas nossos pensamentos não podem cessar e acabam de

alguma forma atrapalhando as vezes a leitura mais correta dos gráficos, eles

são como estivessem no Metaverso e de repente entram na vida real induzindo com

ações. Como é difícil ficar neutro!

No post bancos-on-sale fiz os seguintes comentários

sobre o SP500: ... “ No curto prazo o rompimento da

reta apontada com o símbolo em verde melhora a condição de alta. Nesse momento

a observação do mercado passa a ser importante para entender os passos

seguintes. Como medida de cautela, o nível de 3.764 tem que ser sustentado e a

opção do triangulo ficara eliminada se ultrapassar 4.195” ...

Para a bolsa não cair nos cenários mais negativos a zona desatacada a seguir como “must hold zone” 3.809/3.764 precisa ser preservada. Para a alta o nível acima de 4.039, se for de forma decisiva, elevaria a probabilidade da opção de alta.

O SP500 fechou a 3.971, com queda de 0,16%; o USDBRL a R$ 5,1640.

Com queda de 0,67%; o EURUSD a € 1,0845, com alta de 0,45%; e o ouro a

U$ 1.973, com alta de 0,86%.

Fique ligado!

Comentários

Postar um comentário