Uma economia em coma profundo #nasdaq100 #ibovespa

Embora seja a 3ª economia mundial muito pouco se fala sobre o Japão. O argumento de estar distante ou os orientais são diferentes não justifica pela sua importância. Então por que isso ocorre? Talvez o gráfico abaixo deixe uma pista. Notem que durante os anos compreendidos entre 1980 – 1990 seu PIB praticamente dobrou e depois disso se encontra estagnado, em coma!

Durante os anos 80 houve um boom naquele país, tudo subia: bolsa, imóveis riqueza de maneira geral, foi tão elevado que uma bolha estourou na bolsa japonesa. O índice Nikkei, ao atingir 40.000 em 1989 iniciou uma descendente por vários anos até a mínima de 10.000 onde ficou numa faixa restrita entre 10 mil e 20 mil por uma década. Só depois da GFC em 2008 ensaiou uma recuperação, mas sem ainda atingir novas máximas.

O governo japonês para evitar um serie de quebradeiras colocou a taxa de juros em 0%, injetou recursos na economia com gusto e controlou a taxa de juros dos títulos longos “tabelando” em 0,10% a.a. Sua dívida pública é a maior do planeta e situa-se em 250% do PIB. Agora que o mundo está crescendo, a inflação também aparece por lá, como o Japão pode sair dessa armadilha? Robert Armstrong publicou uma matéria No Financial Times questionando se o Japão virou capitalista dando alguma esperança aos detentores de ações japonesas.

Algo grande pode estar acontecendo no Japão. Os investidores

esperavam por um pivô em direção de valorizar o acionista no país há muito

tempo - e foram repetidamente desapontados. No entanto, alguns sentem os ventos

mudando.

Os mercados japoneses são lugares traiçoeiros para investir.

A crise da década de 1990 criou um ambiente de aversão ao risco corporativo –

cujo tom eram participação acionária entre empresas, enormes reservas de caixa

e construção de impérios. Lucros fracos e balanços patrimoniais inchados

empurraram os índices preço/PL de muitas empresas para menos de um, o que

significa que, em princípio, os negócios valem mais divididos que juntos. No

entanto, você mede, algo como metade dos negócios da Japan Inc abaixo de 1 do preço/book.

De uma perspectiva de valor para o acionista americano, as empresas japonesas estão na posição peculiar de terem feito as coisas difíceis, como aumentar a lucratividade subjacente, mas lutando com as coisas fáceis, como devolver esses lucros aos acionistas. Veja quanto as margens operacionais subiram desde a década de 1990:

Margens operacionais trimestrais da Topix, % Margins

Mas as empresas japonesas, em sua maioria, apenas se

sentaram em suas montanhas de dinheiro, raramente aumentando os salários ou

recomprando ações. O indicie Topix média tem uma proporção incrivelmente alta

de 50% entre patrimônio e ativos, de acordo com o JPMorgan. Como Matt Klein

disse ao Financial Times no ano passado, “em teoria, há um enorme potencial

para as empresas japonesas aumentarem os retornos dos acionistas ao reorganizar

seus balanços”.

Durante décadas, isso atraiu investidores ativistas, babando pelo valor aparentemente fácil oferecido. A última onda começou a crescer antes da pandemia de coronavírus, mas nos últimos meses se acelerou. Alguns ativistas obtiveram vitórias importantes, fazendo com que a administração devolvesse dinheiro aos acionistas, vendesse participações cruzadas e se desfizesse de ativos não essenciais. Investidores de private equity como KKR e Japan Industrial Partners estão circulando. O negócio de relações com investidores está crescendo. O Nippon Active Value Fund, que rastreia alvos de aquisição de ativistas de pequena e média capitalização, subiu 18% no ano até o momento:

Retorno ao

ativismo

Índices selecionados (janeiro de 2021 = 100)

A mudança também está vindo do alto. Em janeiro, a Bolsa de Valores de Tóquio, que tem laços profundos com o Ministério das Finanças do Japão, revisou os planos para seu nível de listagem “principal”, o novo escalão superior da bolsa (os investidores há muito reclamam que o antigo nível superior continha muitas empresas de “peixinhos viciados”) . Com o prime, o TSE espera cortar a gordura, ainda que modestamente. Com o tempo, os produtos de índice devem seguir, dando às empresas de primeira linha melhor acesso ao capital. O problema: qualquer empresa que deseje permanecer no nível principal precisará manter sua relação preço/book acima de 1, ou então publicar um plano descrevendo como chegará lá.

As novas regras são vagas e cheias de margem de manobra,

projetadas mais para encorajar a disciplina do capital do que forçá-la. Mas

eles fazem parte de um esforço mais amplo do TSE para fazer as empresas

abraçarem os ativistas. Drew Edwards, um veterano gerente de portfólio do Japão

que administra os fundos de ações da GMO, vê uma mudança mais ampla na

sociedade japonesa em andamento:

Nos EUA, a remuneração

impulsiona a motivação. No Japão, [a administração] quer ser valorizada.

O que é essa “coisa certa”

está mudando agora. Costumava ser feito corretamente por seus funcionários,

clientes e banco. Agora, está mudando cada vez mais para [focar nos] acionistas.

Existe agora esse alinhamento interessante entre acionistas

e formuladores de políticas. [O plano de pensão nacional do Japão] precisa

obter melhores retornos sobre seus ativos nacionais, porque [os títulos do

governo japonês], onde historicamente estacionaram todos os ativos de pensão,

estão gerando retornos negativos. Eles precisam obtê-lo de ganhos e [melhor]

ROE.

As recompras abundantes da Dai Nippon, diz Edwards, refletem

uma “confluência” de forças: mudanças noções sobre o que as empresas devem

fazer, as novas diretrizes do TSE, empresas sem ativistas anunciando recompras

por vontade própria e empresas com ativistas ficando constrangidos com elas.

Qualquer pessoa que tenha observado o Japão por muito tempo

já ouviu essa história antes; o ceticismo é justificado. Embora a onda de

interesse ativista seja notável, ela pode perder força. O Japão corporativo

pode começar a circular os vagões, como já fez antes. Como Leo Lewis e Kana

Inagaki, do Financial Times, relataram este mês:

Os investidores alertarão o

governo japonês esta semana que uma revisão planejada das regras de defesa anti-aquisição

corre o risco de dar às empresas proteções furtivas contraofertas domésticas

hostis, compradores estrangeiros e ativistas de acionistas . . .

Masatoshi Kikuchi,

estrategista-chefe de ações da Mizuho Securities, disse que . . . houve um

aumento no número de empresas que introduziram esquemas anti-aquisição de alvos

específicos em resposta a ataques de investidores ativistas.

É esperar demais que o Japão abrace o capitalismo de

acionistas da noite para o dia. Mas, ao lado de um avanço potencial na dinâmica

de preços e salários, reforça a posição do Japão como, acreditamos, o mercado

de ações mais interessante do mundo. No curto prazo, os frutos mais próximos

provavelmente serão abundantes o suficiente para manter os investidores globais

tentados. Alguns podem até ganhar dinheiro desta vez.

Acredito que o movimento que está ocorrendo por meio dos

investidores “raposa” querendo se aproveitar das distorções criadas ao longo

desse extenso período deve chocar a primeira vista os administradores dessas

empresas, critérios ocidentais de agressividade corporativa não combina bem com

o estilo oriental. Mas está tão barato que nem precisa exagerar muito.

No meu entender o problema maior está na macroeconomia onde

a taxa de juros está nitidamente errada e sua normalização vai gerar muito

frisson nos mercados além de colocar em risco a moeda japonesa, pois se o

Brasil está com uma dívida/PIB de 70% o que dizer da proporção japonesa? É

claro que a derivada aqui é exponencialmente perigosa pelo elevado nível de

taxa de juros enquanto na economia em coma não cresce.

Nesse aspecto a solução aqui é muito mais simples pois basta

um pouco de disciplina nos gastos para entrar nos eixos enquanto lá qualquer 1%

de alta nos juros faz um grande estrago e é necessário muito mais que isso.

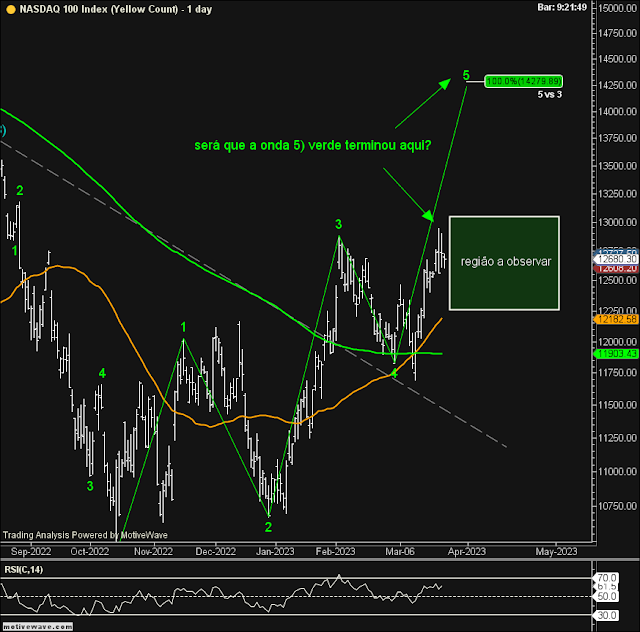

No post a-ascensao-e-queda-do-banco-mhb fiz os seguintes

comentários sobre a nasdaq100: ... “ Demarquei um retângulo hipotético em termos de

dimensões, ou seja, não ter que ficar contido aí, mas nos próximos dias teremos

as pistas para identificar se vem uma correção desse primeiro movimento 1, 2,

3, 4, 5 em verde, ou não, e a onda 5) verde não terminou.” ...

Felizmente acabou não ocorrendo meu temor, e a bolsa seguiu em frente deixando o target de 14.100 como possível. Depois que tudo passa é mais fácil, “lógico” que iria subir como diria meu amigo – melhor não cutucar! Hahaha ... Mas aprendi que ficar com raiva só pode levar a decisões erradas. Naquele momento existia muita dúvida, e quero enfatizar que ainda existem, mas conforme o mercado evolui num sentido diminuem as chances do outro ocorrer.

Vou compartilhar o gráfico com janela semanal para observar uma figura mais ampla. A área delimitada com o retângulo encontra-se o objetivo estabelecido pelas 5 ondas verdes e também, a retração de 61,8% entre a máxima ocorrida no início de 2022 e a mínima atingida em outubro do mesmo ano, um resultado meio cabalístico de 13.990 (on sale?). Para surfar essa onda até lá (se é que vai chegar) só me arrisco com stop loss com rédea curta. A sugestão é um trade de compra na abertura a 12.960 e com stop loss a 12.800.

Se atingir esse nível projetado, o que pode ocorrer

depois? Imagino duas hipóteses?

a)

Uma correção que retrocede parte da alta das cinco

ondas em verde - à primeira vista ao redor de 11.750 (20%!);

b)

Ou uma coisa mais seria que poderia levar a

novas mínimas.

Pelo exposto acima, podem entender por que da minha cautela.

Ontem iniciei uma posição comprada na bolsa brasileira.

Comentei também que estão abertas muitas possibilidades haja visto a possíveis

correções. Essa entrada foi em caráter especulativo ficando com dedo no

gatilho. Como caminhar num terreno minado o “caça bomba” fica de prontidão.

Hoje não gostei da forma como o Ibovespa reagiu e principalmente o que ocorreu numa janela de 15 minutos. Como o gráfico mostra a seguir, ocorreram 5 ondas para baixo, e no rompimento anotado, liquidei a posição. A partir de agora, vou aguardar melhores definições para qualquer posicionamento.

- David, assim não dá, você entra de repente e sai de repente!

Vai se acostumando, em correções não pode ser de outra forma.

Principalmente no caso do Ibovespa que inúmeras proposições são possíveis.

Agora acertei na Mosca quando disse que o governo imagina que o mercado gostou da sua proposta de Ajuste Fiscal, em função da reação do dólar e da bolsa ontem. Hoje ficou só metade do argumento – dólar.

O SP500 fechou a 4.109, com alta de 1,44% (ajuste do stop loss a 4.000); o USDBRL a R$ 5,0675, com queda de 0,52: o EURUSD a € 1,08400, com queda de 0,53%; e o ouro a U$ 1.968, com queda de 0,59%.

Fique ligado!

Comentários

Postar um comentário