Teimosia

Como uma criança pequena que não pode sofrer nenhuma

frustração, o mercado não aceita outra decisão que não a queda de juros ao

redor do mundo. As apostas são tão grandes nesse sentido, que mesmo notícias

que a princípio seriam boas se tornam ruins.

Ontem foi palco de dois momentos, primeiro o ECB publicou

sua decisão de política monetária, sinalizando que está pronto para cortar as taxas

de juros de curto prazo, pela primeira vez desde 2016, e reiniciar um programa

gigante de compra de títulos, em uma significativa mudança política que visa

isolar a instável economia da zona do euro dos ventos contrários globais.

Até aí, o mercado ficou animado com as bolsas europeias

subindo expressivamente. Mas ao notar que essa ação não seria tomada nessa

reunião, mudou de curso, fazendo com que a alta virasse uma queda.

Nos EUA a publicação das ordens de bens duráveis exceto

Transporte em 1,2% para o mês de junho, foi muito superior à previsão dos

economistas de 0,2%. A exclusão do item Transportes é necessária para se obter

uma real fotografia deste dado, haja visto os problemas enfrentado pela Boeing.

Essa publicação também acabou afetando os mercados pois

coloca em risco a assunção que, o Fed cortaria os juros em 0,50% na reunião da

próxima semana.

Não bastasse isso, com a economia americana funcionando com

todos os cilindros, os problemas de Powell atingiram o nível de pesadelo, com a

publicação pela manhã do PIB do segundo trimestre, que não só foi superior ao

esperado em 2,1%, mas também, muito acima da expectativa de consenso de 1,8%.

Mas a força desse número é ainda maior, pois a influência

das exportações no PIB subtraíram -0,63%, um dos piores resultados dos últimos

anos, que quando normalizado, se é que será algum dia, poderá adicionar aos

resultados do PIB.

Como comentei anteriormente, acredito que o Fed não terá

como abortar uma queda de 0,25% na próxima reunião. Porém, o que mais importará,

ao mercado, será suas perspectivas de novos cortes a frente. Acho que nesse

quesito haverá frustração, espelhada nos mercados futuros que apontam para

cortes adicionais.

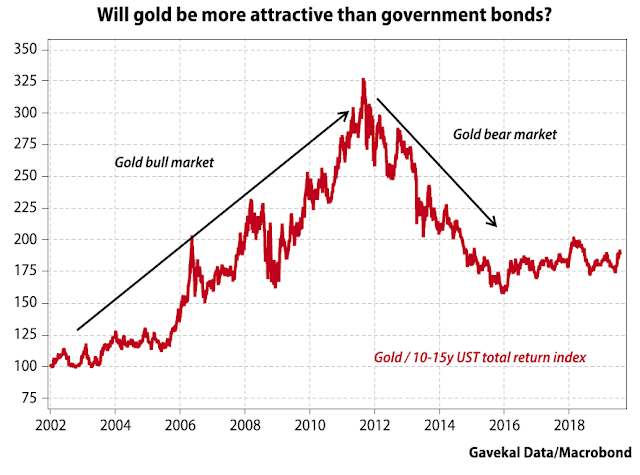

Outra distorção observada ultimamente ocorre na evolução do

preço do ouro.

Historicamente, os investidores optaram por proteger a

riqueza detendo títulos do governo ou, alternativamente, ouro. Portanto,

considere a relação entre o ouro x títulos do tesouro dos EUA, como uma medida

de onde o dólar marginal busca segurança.

Em um mercado de títulos que se encontra aquecido, os bonds

do governo deveriam superar o ouro. Mas quando o ouro supera os títulos, isso

pode significar que: (i) o dólar dos EUA está em baixa; (ii) a inflação está

acelerando; ou (iii) mercados emergentes estão crescendo, pois, os poupadores

tendem a favorecer o ouro.

A relação entre ouro e títulos têm permanecido estável nos

últimos quatro anos, mas em 2019 o ouro está um pouco melhor. Dada a quantidade

de títulos com rendimentos negativo, isso precisa ser explicado - na pressa de

comprar “ativos seguros ”Parece que o metal é mais atraente do que as promessas

do governo.

Agora, porque seria tão ruim não cortar os juros, quando é pelo

bom motivo (melhor atividade) que pelo mal motivo (inflação)? Tudo indica que o

mercado ficou “viciado” em juros baixos (ou negativos) e qualquer fato que atrapalhe

esse objetivo é encarado como ruim! Parece uma criança teimosa que quer por que

quer um determinado brinquedo, mesmo que o outro sugerido seja muito melhor.

No post pegaram-o-esperrto, fiz os seguintes

comentários sobre os juros de 10 anos: ... “à taxa atingiu 2,15% entrando na região apontada como

importante para saber se essa alta vai dar frutos, ou é uma pequena recuperação

para cair em seguida. Acredito ser mais o segundo caso” ...

Nas últimas semanas, com todo esse debate em torno do que o

Fed irá decidir nas próximas reuniões, o juro de 10 anos ficou contido num

intervalo pequeno. Ora buscando romper as novas mínimas, e ora buscando novas

altas, sem uma direção clara, o que é de se esperar em uma correção. O gráfico

com periodicidade semanal a seguir dá uma boa indicação dessa situação.

Se minha ideia se concretizar, o juro não deveria ultrapassar

2,30% nesse curto prazo. Uma pequena volatilidade seria possível, haja visto as

indecisões que circundam a próxima reunião do Fed. Nesse caso, se pode esperar

um objetivo ao redor de 1,7%, a ser melhor calculado mais adiante.

Por outro lado, se as taxas ultrapassarem 2,3%, no período

de várias semanas, se pode esperar que os juros atinjam entre 2,6% a 2,75%. Let´s the Market speak, ou melhor Let´s the Fed speak!

Hahaha …

O SP500 fechou a 3.025, com alta de 0,74%; o USDBRL a R$

3,7718, com queda de 0,18%; o EURUSD a € 1,1125, com queda de 0,18%; e o ouro a

U$ 1. 417, com alta de 0,21%.

Fique ligado!

Comentários

Postar um comentário