Quem tem medo do lobo mal

Um estudo que rendeu o prêmio Nobel a dois economistas,

Daniel Kahneman e Amos Tversky, comprova que uma perda de 5% tem um efeito

emocional muito superior ao de um ganho de 5%. Essa constatação é intuitiva e

todos nós já passamos por uma situação que comprova esse efeito.

O grande receio atualmente nos EUA é se a economia americana

estaria prestes a entrar numa recessão. Os analistas buscam inúmeros

indicadores que levam a induzir que esse momento está bastante próximo. Por

outro lado, até hoje nenhum economista conseguiu um modelo, que passasse pelo

crivo acadêmico, para identificar com antecedência esse momento.

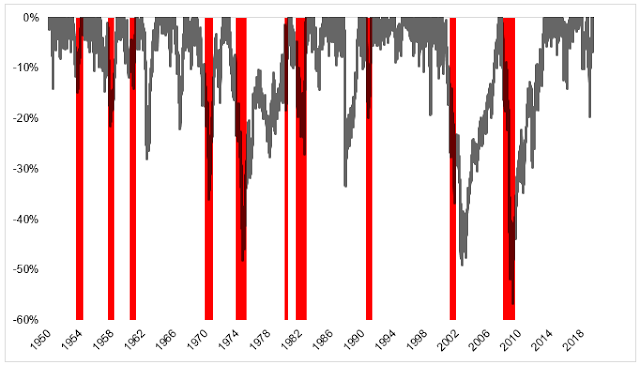

É sabido que caso uma recessão esteja na iminência de

acontecer a performance da bolsa de valores deve ser afetada. Porém, como só se

sabe quando o fato é consumado, Inês é morta! No gráfico a seguir, todas as

vezes em que a recessão começou nos EUA, a bolsa já tinha caído em média 9,2%.

O que se pode também deparar desse gráfico, é que em seguida, uma forte alta é

observada.

Outro receio existente, e se a recessão levaria a algum tipo

de crash. Desde 1927, o SP500 fechou em alta 202 meses. Neste período ocorreram

somente 4 crashes. Desta forma, esse evento ocorreu somente 2% nesse longo período,

e contrário a crença, o atingimento de novas máximas acarreta em continuidade,

sendo assim, mais um fator para entrar na bolsa do que sair.

Existe um índice denominado de Global Policy Uncertanty que

é construído usando a frequência dos vários termos sobre esse assunto, usados

nos meios de comunicação. Esse índice começou a ser compilado em 1997 com base

100, e uma alta deve ser interpretada como aumento de incerteza. Na ilustração

a seguir, esse indicador se encontra num dos níveis mais elevados de sua história.

No gráfico mais abaixo, o retorno do SP500 em várias janelas de tempo, e com os

níveis incerteza de 200 e 250.

Uma compilação mais recente do P/L entre as principais bolsas

no mundo, conforme o gráfico abaixo aponta, podemos concluir que: A bolsa

americana é a mais cara de todas, porém também é o pais que apresenta melhores

condições de crescimento.

Observando esses aspectos mais qualitativos não parece que

nossa posição de bolsa seja totalmente absurda, pode ser mais um momento em que,

o fato de ter atingido uma nova máxima histórica, não seja o preâmbulo de uma

queda eminente. Do ponto de vista técnico a evidencia é de alta, até que se

prove o contrário.

Quando éramos criança, a estória da Chapeuzinho vermelho e o

lobo, nos impactou. Me lembro de uma música que em sua letra dizia “quem tem

medo do lobo mal”, todos nós tínhamos. O lobo mal de hoje se chama recessão, e

é natural que se tenha medo, afinal se acontecer, pode causar um grande estrago

nos portfolios. Mas por causa desse receio vamos ficar paralisados e

eventualmente perder uma oportunidade que pode ser boa? A resposta do Mosca é não. A análise técnica não se

baseia em opiniões nem deve ser influenciada por temores fundamentalistas. É

por essa razão que repito ad nauseum,

Let’s the market speak!

No post bitcoin-e-para-valer, resolvi publicar as

distorções que vem ocorrendo ultimamente.

É sabido que a Austrália, um grande produtor de metais, tem

sua taxa de câmbio influenciada pela cotação do minério de ferro. Essa

correlação não se mostrou no passado com coeficiente 1, mas no mínimo seguia na

mesma direção e com um coeficiente elevado. Veja o que está ocorrendo no último

ano. Observando esse período seria mais lógico dizer que agora tem correlação

negativa, fugindo totalmente a lógica que prevalecia.

No post o-Deutsche-bank-ficou-nu, fiz os seguintes comentários

sobre o SP500: ...

“Na opção que o Mosca imagina para o SP500, alguns níveis não deveriam ser

violados. Como anotei no gráfico acima, o primeiro ao redor de 2.915, nível que

entramos no trade vigente. Sendo assim, vamos atualizar o stoploss para esse

nível. O segundo nível a 2.725, levaria a um outro tipo de preocupação, a de

que, a alta poderia entrar numa correção mais profunda” ...

Desde então, a bolsa americana não apresentou grande

evolução situando-se próximo ao nível de 3.000, que pelo fato de ser um número

“redondo”, tem um fator psicológico envolvido. Eu consigo projetar alguns

cenários que não contemplariam minha opção em curso, e os dados técnicos mais

recentes, razão pela qual apertamos o stoploss.

Uma das possibilidades que gostaria de trazer aqui é a

possibilidade da formação de um triângulo. Nessa situação, apresentaria uma

formação mais rara denominado de triângulo expandido. O gráfico a seguir

contempla essa hipótese.

Como se pode notar, a configuração deste tipo de triângulo,

é difícil de estabelecer seus limites através do modelo convencional. Mas o que

se poderia esperar é uma alta até 3.100, para depois uma nova queda que levaria

o SP500 até 2.700/2.650. A partir daí o novo ciclo de alta deveria continuar.

Como comentei, não necessariamente a bolsa teria que atingir o nível de 3.100,

para adentrar na onda E.

- David, triângulo

expandido, acho que você poderia reescrever a cartilha da geometria para

encaixar em seus estudos. Cada hora você inventa uma nova formação!

Não seja maldoso, procuro ser o mais transparente possível.

Você já deveria saber que correções são momentos difíceis, pois diferentemente

de movimentos direcionais, existem diversas possibilidades, sem que haja uma

regra mais geral. Esse seria o caso em questão.

Amanhã vou escrever sobre o ouro e tudo indica que ali se

esteja formado um movimento clássico de Elliot Wave, aguarde para ver. O SP500

está difícil de chegar a uma conclusão com mais probabilidade, porém o tempo

vai nos esclarecer.

O SP500 fechou a 2.984, com queda de 0,65%; o USDBRL a R$

3,7612, com queda de 0,18%; o EURUSD a U$ 1,1223, com alta de 0,12%; e o ouro a

U$ 1.425, com alta de 1,40%.

Fique ligado!

Comentários

Postar um comentário