Insegurança

Os executivos de grandes companhias ao redor do mundo vivem

um momento difícil. Prever o futuro de seus produtos e serviços em conjunto com

a concorrência, já é uma tarefa árdua. Diferentemente de passado recente, os

riscos hoje são muito superiores, de repente, meia dúzia de jovens, desenvolvem

um aplicativo ameaçando seu negócio. Agora, além disso as tensões vividas estão

afetando seus negócios de forma imprevisível.

O Presidente da maior economia do mundo, Donald Trump, está

numa batalha com a China, q segunda maior, com estragos já causados ao redor do

mundo. Essa é uma briga, como se diz coloquialmente, de cachorro grande. Os

efeitos mais preocupantes na atualidade é se haverá ou não recessão nos EUA,

que caso ocorra, poderá ter efeitos importantes nos investimentos. Também é

duvidoso qual seria sua extensão.

Não é à toa que o investimento em ativos fixos despencou,

como um executivo se mete a investir em novas máquinas num cenário com este? Opta

por somente o necessário. Por outro lado, a economia americana, exceção ao

setor industrial que representa pequena parcela do PIB, está bem obrigado.

Nenhum economista tem um modelo que, com confiança, permite

prever quando uma recessão deve ocorrer. Existem parâmetros combinados que

permitem um cálculo aproximado. Além do mais, do ponto de vista estatístico,

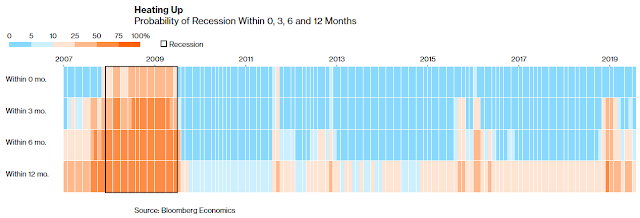

não tem muita validade, haja visto o pequeno número de observações. A Bloomberg

desenvolveu um indicador probabilístico sobe esse evento que se encontra

atualmente em 27%, recuando de 50% há alguns meses.

O modelo de probabilidade de recessão desenvolvido pelos

economistas da Bloomberg incorpora uma série de dados que abrangem condições

econômicas, mercados financeiros e indicadores de estresse subjacente. Alguns

indicadores, como a curva de juros, estão piscando sinais de alerta. Outros,

como ganhos reais de salário, nem tanto.

O spread entre os títulos do Tesouro de três meses e 10 anos ficou negativo no início deste ano e permaneceu assim por grande parte dos últimos seis meses. Esse spread inverteu-se antes de cada uma das sete últimas recessões, mas fatores especiais - incluindo esforços do banco central para injetar dinheiro na economia por meio de flexibilização quantitativa - que achataram a curva podem significar que não é um indicador de recessão por conta própria desta vez.

Prever exatamente quando uma recessão começará é

notoriamente difícil, mas à medida que a desaceleração se aproxima, os

indicadores emitem avisos mais claros. Como diferentes indicadores mostram

sinais de tensão em diferentes pontos, o mapa de tensão abaixo reflete a chance

de uma recessão em vários momentos, com cada um focando em um conjunto

diferente de indicadores.

Por exemplo, a leitura sobre se os EUA está à beira da recessão imediata se baseia em parte nos pedidos semanais de benefícios de desemprego. Na marca de três meses, o modelo se concentra em variáveis do mercado financeiro, como o spread entre os títulos do Tesouro de três meses e 10 anos. Seis meses à frente, o Índice Econômico Líder do Conference Board assume um papel de protagonista. Olhando mais adiante, o foco está nos desequilíbrios que se desenrolam por períodos mais longos, como custos de juros corporativos em relação aos lucros.

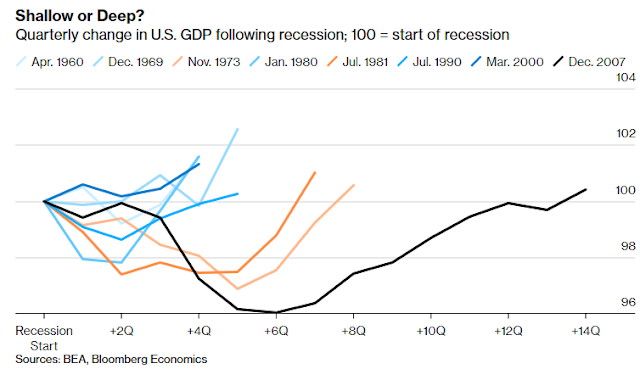

Muitos definem uma recessão como dois trimestres

consecutivos de crescimento negativo. O comitê oficial de dados do Bureau

Nacional de Pesquisa Econômica adota uma abordagem mais holística, definindo

uma recessão como um "declínio significativo da atividade econômica espalhada

pela economia, durando mais de alguns meses".

Como mostra o gráfico abaixo, nem todas as recessões são criadas da mesma forma. Após à crise financeira, a mais recente recessão foi especialmente prolongada e profunda. As recessões anteriores foram mais curtas e rasas.

A possibilidade de um acordo entre EUA e China traria algum

alivio aos mercados, não que isso fosse suficiente para garantir que o risco de

uma recessão seria eliminado, mas pelo menos um problema a menos para

atrapalhar. A China deu um breque nessa semana, provavelmente buscando melhores

condições. Talvez a razão seja que as tarifas estão afetando mais os americanos

que os chineses. Por exemplo, os dados da manufatura sugerem isso.

Uma das razões pode ter sido a diminuição do market share de

alguns produtos americanos, que diminuiu significativamente na China. É sabido

a disciplina dos orientais quando uma ameaça externa ocorre, eles tendem a

boicotar esses produtos de forma generalizada, mesmo com custos mais elevados

para os consumidores, o mesmo não acontecendo com os ocidentais.

Trump imaginava que seu poderio nas negociações com os

chineses era absoluto. De uma forma simplista, se a China exportava muito mais

para os EUA que ao contrário, era só fechar a torneira. Acontece que num mundo

globalizado até então, nada é tão simples assim, os efeitos são espalhados ao

redor do mundo sem uma lógica simples. Além disso, outras formas criativas são

implantadas, mais fáceis para os chineses que para os americanos.

O tempo neste momento é contra Trump, com eleições no

próximo ano não pode se dar ao luxo de correr o risco de uma recessão

exatamente no momento errado, além de todas as confusões em que se encontra

metido, torcendo para não dar tempo/provar seu envolvimento no caso Ucrânia.

Por enquanto conseguiu tourear os problemas, vai conseguir manter a

performance? Um adendo, os candidatos democratas são um horror!

No post tudo-zero, fiz os seguintes comentários sobre o

Ibovespa: ... “Na

opção triângulo a queda deveria ser contida ao redor de 98.000, enquanto na

opção flat entre 95.000 a 96.000. Existem ainda outras opções cuja

probabilidade é menor, o que não ajudaria a compreensão nem a orientação para

um novo trade” ...

Passados alguns dias, a bolsa brasileira pode estar terminando

o triângulo, ou talvez, entrando no movimento de alta. Como eu havia comentado,

existem outras alternativas. Nesta última situação deveríamos ter uma posição

comprada.

Numa janela semanal, uma outra contagem nos leva a um

objetivo de 120 mil para a bolsa brasileira, que se encontra exposta no gráfico

a seguir.

Estou sugerindo um trade de compra nos preços atuais a

104.500 com stoploss a 100.000. É uma aposta numa das configurações técnicas,

que pode não se concretizar, razão do stoploss tão curto.

Enquanto os estrangeiros não estão muito animados com a

bolsa brasileira os locais continuam migrando da renda fixa para ativos de

maior risco, onde a bolsa é um deles. Esse processo ainda é embrionário e

deverá marcar uma mudança estrutural nos portfólios. Isso poderá gerar uma

bolha? Existe esse risco, pois as empresas ainda não estão preparadas para

entregar performance nem tampouco a economia cresce num ritmo compatível com

esse fluxo. Mas ainda tem tempo, estamos somente no começo do processo, fica o

alerta.

- David, como vamos

saber se estamos numa bolha?

Não se dá para saber em nenhum caso, sempre existe justificativas

para o movimento parabólico. Fica uma dica, quando o William Bonner anunciar

diariamente o nivel do Ibovespa no Jornal Nacional é hora de se preocupar!

Hahaha ...

O SP500 fechou a 2.995, com alta de 1,00%; o USDBRL a R$

4,1803, com alta de 1,27%; o EURUSD a € 1,1033, sem variação; e o ouro a U$

1.481, com queda de 0,74%.

Fique ligado!

Comentários

Postar um comentário