Portfolio A La Carte #ibovespa

Nos

últimos anos estamos observando a preferência dos investidores americanos por

fundos indiciais. Essa tendência é inegável basta verificar o fluxo apresentado

a seguir. Os dois principais motivos, embora o segundo tem influência do

primeiro são: performance da grande maioria dos fundos ativos com retornos

abaixo de seu benchmark; custos para administrar os fundos indicias muito mais

baixos que os ativos.

O Mosca vem de longa data reforçando essa preferência com diversos artigos corroborando essa decisão. Eu cheguei a imaginar que esse movimento seria irreversível até que o artigo publicado por Nick Maggiulli me colocou em dúvida de uma possível forma de gerir um portfolio.

O

Nascimento do Investidor de Varejo

Há

200 anos, o investidor de varejo moderno não existia. por quê? Porque eles

provavelmente estavam mortos.

O

que quero dizer é que a maioria das pessoas não viveu o suficiente para

ter a necessidade de investir. Se você olhar para a

expectativa de vida em todo o mundo em 1800 você pode ver o que eu quero dizer:

Para

a maior parte do mundo, a expectativa de vida era entre 20 e 30 anos, com uma

média global de 29 anos. Como Thomas Hobbes tão eloquentemente afirmou, durante

a maior parte da história os humanos tiveram vidas "desagradáveis, brutas

e curtas".

Mas

veja o que aconteceu nos próximos 150 anos de história humana. É notável:

Apenas

um século e meio depois e a média global de expectativa de vida aumentou para

46 anos, com alguns países chegando aos anos 60 e 70. O advento da tecnologia

médica moderna (saneamento, vacinas, etc.) veio para prolongar a vida de formas

imprevistas.

À

medida que essas mudanças proliferaram ao redor do mundo nas próximas seis

décadas, a expectativa de vida global aumentou para 71 anos (em média) até

2015:

No

período de dois séculos, passamos de um mundo onde a vida era

"desagradável, brutal e curta" para uma onde a velhice era quase uma

certeza para a maioria das pessoas ao redor do mundo.

Há

uma ligeira ressalva com esta análise. Grande parte do aumento da expectativa

de vida é a queda da mortalidade infantil, o número de crianças morrendo antes

dos cinco anos diminuiu drasticamente em todo o mundo:

Mas

essa não é a história toda. Sim, a mortalidade infantil está impulsionando

muitas das mudanças na expectativa de vida, mas a expectativa de vida também

aumentou consideravelmente ao longo deste tempo também.

Por

exemplo, se você olhar para os dados sobre a vida útil que saem da Inglaterra

& País de Gales, você pode ver que todas as faixas etárias têm vivido mais

nos últimos 150 anos (com uma breve exceção durante a gripe espanhola):

Este gráfico mostra a expectativa de vida ao longo do tempo condicionada a ter atingido uma certa idade. Por exemplo, em 1841, a expectativa de vida de um recém-nascido era de 41,6 anos. No entanto, se você chegou aos cinco anos, você poderia esperar viver até 55,2 anos de idade.

As

duas coisas importantes sobre este gráfico é que todas as linhas estão subindo

e indo para a direita (aumentando a vida útil) e a propagação entre as linhas

diminuiu ao longo do tempo (ou seja, a mortalidade infantil caiu). Em

particular, quero que se concentre na linha amarela acima, o que mostra a

expectativa de vida de uma criança de cinco anos ao longo do tempo. Em 1841,

uma criança de cinco anos poderia esperar viver até 55, mas em 2013 eles

poderiam esperar viver até 82.

Isso

é cerca de 30 anos de vida extra que as pessoas na Inglaterra & País de

Gales têm hoje que eles não teriam tido algumas centenas de anos atrás!

Você pode ver isso mais claramente se olhar para as curvas de sobrevivência na Inglaterra e país de Gales durante este mesmo período de tempo:

O que este gráfico mostra é a porcentagem de indivíduos que chegam a uma certa idade em um determinado período de tempo. Por exemplo, em 1851, apenas cerca de 25% das pessoas chegaram aos 70 anos. No entanto, em 2011 esse número era de 85%.

Não

é por acaso que essas décadas extras de vida foram recebidas com uma demanda

crescente por investimentos. Com mais certeza sobre o futuro, as pessoas hoje

têm uma necessidade maior de serviços de investimento que lhes permitirão viver

mais confortavelmente na velhice.

Foi

assim que nasceu o investidor de varejo. Sem os avanços médicos nos últimos

séculos, os idosos não existiriam como uma estratificação considerável hoje. No

entanto, por existirem, o investimento é necessário mais do que nunca.

No

entanto, enquanto a revolução na saúde e na medicina deu origem ao investidor

de varejo, foi o aumento da diversificação barata que os amadureceu.

A

Ascensão da Diversificação Barata

Se

você queria investir em negócios nos EUA em 1920 não tinha muitas opções. Ou

você tinha que comprar empresas você mesmo ou comprar ações individuais. Embora

não haja nada de errado em fazer qualquer uma dessas, ambas as estratégias

podem ser bastante arriscadas e caras (pelo menos historicamente).

Foi

até a invenção do fundo mútuo na década de 1920 e do

fundo de índice em meados da década de 1970 que a diversificação tornou-se mais

fácil para o investidor médio adquirir. No entanto, não era necessariamente

barato. Entre taxas de administração e custos de transação, obter uma carteira

diversificada foi muito mais caro do que é hoje.

No

entanto, à medida que os custos caíram, a quantidade de ativos em veículos de

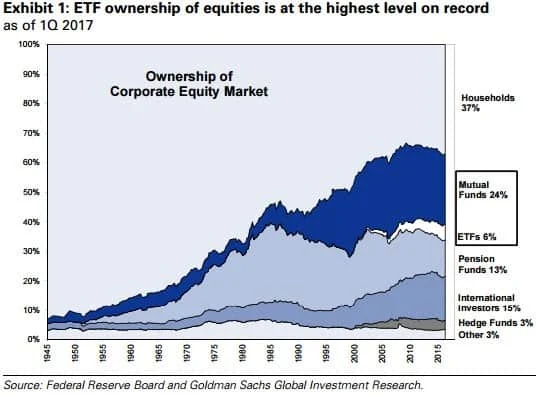

investimento diversificados aumentou. Você pode ver isso mais claramente quando

se olha para a detenção de ações dos EUA ao longo do tempo por tipo de

proprietário:

Embora as famílias possuíssem 90% das ações ordinárias dos EUA em 1950, hoje elas possuem apenas 37%. Por que a parte deles caiu? Não só investidores internacionais e fundos de pensão compraram mais do mercado, mas fundos mútuos e ETFs agora possuem coletivamente 30% das ações dos EUA. Mais importante, a maior parte desse ganho de participação de mercado vem desde 1985.

Enquanto

eu poderia entrar em detalhes de como tudo isso aconteceu, este é um blog, e

afinal você conhece. Mudanças tecnológicas que permitiram o aumento da

eficiência do mercado tornaram mais barato do que nunca ter acesso a uma ampla

cesta de ações (de todo o mundo). Chegou ao ponto em que agora você pode ter

uma carteira globalmente diversificada por menos de 0,2% ao ano.

É

aqui que estamos hoje. A diversificação barata está na ponta dos dedos do

investidor de varejo moderno. Mas o que vem depois?

Para

onde vamos agora?

Tudo

o que apresentei até agora foi baseado em evidências históricas e fatos.

Infelizmente, esta seção diverge dessa tendência. Quando se trata de

descobrir o futuro do investimento no varejo, não temos

histórico para confiar. Portanto, temos que fazer suposições educadas sobre o

que vai acontecer. Ao fazê-lo, lembro-me da velha frase que diz:

É

difícil fazer previsões, especialmente sobre o futuro.

Dito

isso, acredito que o futuro do investimento no varejo será de personalização em

massa. Vamos olhar para trás em uma era em que todos possuíam o S&P 500 em

suas proporções exatas como arcaicos e atrasados. O fato de que um professor,

um profissional de serviços financeiros e um trabalhador do petróleo poderiam

possuir o mesmo conjunto de ações parece absurdo para mim.

Por

que essas pessoas assumiriam os mesmos riscos patrimoniais em suas carteiras

quando suas carreiras têm perfis de risco muito diferentes? Por exemplo, se

você trabalha com finanças não deveria ter menos exposição a ações financeiras

do que todos os outros? Afinal, sua carreira já está exposta aos mercados

financeiros, então não seria melhor cobrir essa exposição em sua carteira? A

mesma lógica se aplica a alguém que trabalha em tecnologia e em todos os outros

setores.

Infelizmente,

criar um portfólio específico para sua vida não é necessariamente barato ou

fácil hoje em dia. Mas um dia será. Existem algumas empresas que podem fazer

esse tipo de trabalho usando personalizações em indexação direta, mas não muitas. Mais

importante, esses tipos de oferta são geralmente reservados apenas a

investidores de alto patrimônio líquido.

Um

dos produtos que mais conheço é a Indexação Personalizada pela OSAM. A ideia

por trás da indexação personalizada é bastante simples, você cria um portfólio

personalizado para suas circunstâncias específicas.

Trabalhar

no setor de energia? Imagine possuir o S&P 500, mas reduzir as ações de

energia.

Tem uma posição enorme da Apple e não pode vendê-la para fins fiscais? Não há problema. Vamos criar um portfólio que é o S&P 500 ex-Apple:

As implicações desta tecnologia estão sendo entendidas agora, mas acho que é um divisor de águas.

Isso

será especialmente verdade uma vez que não é mais um produto premium e é barato

o suficiente para todos usarem. Quando chegarmos lá, por que não teríamos

carteiras personalizadas? Por que não ter investimentos que se encaixem melhor

na totalidade do nosso perfil de risco? Parece um não problema para mim.

Você

não precisará mais ser bem conectado ou poderoso ou rico para ter acesso ao

portfólio que é perfeito para você. Infelizmente, esse dia ainda não chegou,

mas um dia será.

Achei

essa ideia interessante e bastante lógica embora as pessoas nem pensem nisso

agora. Esse conceito eu usei quando fui socio da Linear. Quando buscava

selecionar os fundos que eu investia, os escolhidos não eram os agressivos, meu

pensamento era de que já corria o risco do negócio e estaria aumentando minha

posição se não observasse essa estratégia. Essa posição me salvou de uma grande

perda ocorrida com a crise da Asia em 1997, o que acabou não acontecendo com

meus sócios que não fizeram essa opção.

Fico

impressionado como os empresários que conheço não são conscientes do risco de

seus negócios, por exemplo, nem pensam na consideração que tive na Linear. Mas

acredito que isso possa mudar com a facilidade sugerida por esse artigo e com a

expertise a ser desenvolvidas pelos Bankers do futuro.

Assim

como quando você vai a um restaurante e não quer ter somente a opção do combo

do MacDonalds, na área de investimento qualquer fundo não leva em consideração as

suas peculiaridades pessoais, visam melhor performance, menor custo, orientação

geográfica e muitas outras características, mas nada daquilo que melhor se

adequa a você. Gostei do portfolio a Lá Carte!

No

post o-que-você-faria, fiz os seguintes comentários sobre o ibovespa: ...” tudo indicava que o movimento de alta ganhava tração já

na semana passada, quando uma queda repentina me deixou em guarda. A mínima

atingida de 124.300 nos colocou muito perto de nosso stop loss. O

movimento de curto prazo desenvolvido depois dessa mínima me deixa esperançoso

de que a alta esteja em andamento” ...

Os leitores já sabem que o índice da bolsa brasileira é sempre uma pedra no meu sapato em termos de análise técnica. Mas como diz o meu amigo, sou bem pago para isso. Eu fiz uma modificação na estrutura de análise que coloca em xeque o objetivo final a ser atingido. Porém, como esse é um assunto de prazo mais longo vou deixar de lado por enquanto.

Com essa nova visão, e considerando que o stop loss foi acionado, ficamos sem posição. Eu vislumbro uma correção em andamento que poderia levar a bolsa a algum dos patamares destacados no retângulo do gráfico a seguir – 122.300/119.700 e finalmente 117.200.

Depois de terminada a correção, o primeiro objetivo estaria ao redor de 135 mil, porém ele depende de onde a onda IV em laranja terminar. É importante frisar que, essa onda já pode ter terminado, pois estaria dentro do espectro. Como é de conhecimento, correções basicamente pode muita coisa que não está prevista, ou que difere de sua visão. Está é a razão que é necessário que alguns parâmetros sejam confirmados, o que não é o caso no momento.

O

SP500 fechou a 4.358, com alta de 0,82%; o USDBRL a R$ 5,1869, com queda de

0,63%; o EURUSD a € 1,1794, com alta de 0,13%; e o ouro

a U$ 1,803, com queda de 0,33%.

Fique ligado!

Comentários

Postar um comentário