A fragilidade do mercado de ações #SP500

Temos

assistido o mercado de ações que caminha de forma relativamente lenta, de

máxima em máxima. O SP500 bateu 7 recordes em seguida e se hoje fechasse em

alta seria a maior sequência positiva na história desse índice. Essa sequência

pode dar a impressão de que não existe risco no mercado de ações, situação essa

enfatizada pelo Mosca.

A

Wellington Mangement traz um artigo apontando que a fragilidade é a nova

realidade para o mercado de ações.

Um

desequilíbrio se desenvolveu entre a oferta e a demanda por liquidez, e como

resultado observamos um aumento significativo no potencial para o mercado de

ações saltar de um estado de calma para um de caos. Consequentemente, tendemos

a desconfiar de situações em que a estabilidade se tornou o consenso, pois

acreditamos que qualquer mudança na narrativa é capaz de trazer mudanças

surpreendentemente drásticas no equilíbrio.

A

oferta de liquidez de mercado vem encolhendo

A

oferta de liquidez no mercado de ações, medida pelo tamanho médio do melhor, preço

de compra e preço de venda do mercado, diminuiu vertiginosamente. No caso das

ações, a liquidez vem caindo bastante nos últimos 10 anos, com alguma

aceleração no início de 2018 (topo do gráfico na Figura 1). A liquidez

do nível do índice SP500 futuro, por sua vez, diminuiu por um tempo e, em

seguida, deu um grande passo para baixo após fevereiro de 2018 (gráfico

inferior na Figura 1).

O passo menor na liquidez no início de 2018 não foi uma coincidência. Coincidiu com o "Volmageddon" — uma venda do mercado de ações desencadeada por um aumento no Índice de Volatilidade CBOE (VIX) e a liquidação de alguns produtos mal construídos negociados em bolsa. Junto com a carnificina no mercado, este evento causou perdas significativas para alguns markets makers, o que, acreditamos, os levou a adotar uma abordagem mais conservadora para sua provisão de liquidez.

A oferta de liquidez também é mais sensível ao nível de volatilidade

A

Figura 2 mostra

as mesmas estimativas de liquidez para os futuros do S&P 500 utilizados

na Figura 1, mas as organiza pelo nível do Índice de Volatilidade

CBOE (VIX) no momento da observação. Não é surpreendente ver alguma queda na

liquidez à medida que a volatilidade aumenta, uma vez que, os markets makers

tenderão a ser mais cautelosos quando a volatilidade e a incerteza aumentarem.

Mas este gráfico nos diz que essa relação vem mudando. Para um determinado

nível de volatilidade, o nível médio de liquidez futura foi significativamente

menor na segunda metade da década passada do que no primeira metade; o efeito é

particularmente pronunciado em níveis mais elevados de volatilidade.

Achamos que isso é resultado do crescente papel das empresas de negociação sistematicamente orientadas no ecossistema de mercado. Segundo algumas estimativas, até 80% da produção dos markets makers é agora impulsionada por algoritmos. Essas empresas reconhecem que os retornos ajustados ao risco para serem provedores de liquidez caem quando a volatilidade aumenta, levando-as a retirar rapidamente seu capital nesses casos. Além disso, como essas empresas tendem a ter menos capital de risco para trabalhar do que os dealers que costumavam dominar este espaço, são altamente sensíveis às perdas e seus algoritmos permitem perder oportunidades de fornecer liquidez potencialmente rentáveis, mas empiricamente mais arriscadas.

Enquanto isso, a demanda por liquidez está cada vez mais impulsionada pela volatilidade

Na

última década, houve uma proliferação de estratégias sistemáticas cuja demanda

por exposição patrimonial tende a se mover inversamente com a volatilidade. As

estratégias de metas de volatilidade, por exemplo, visam produzir uma

quantidade fixa de volatilidade de retorno realizada, ajustando dinamicamente

sua exposição às ações. Elas querem adicionar exposição ao patrimônio quando a

volatilidade do mercado está diminuindo e reduzir a exposição quando a

volatilidade está subindo. As estratégias de risco-paridade e CTA/tendência

também podem apresentar esse comportamento.

A Figura 3 mostra que essas estratégias têm sido grandes vendedoras de exposição a ações (linha azul) quando a volatilidade sobe (linha laranja) — por exemplo, vendendo cerca de US$ 500 bilhões durante o auge da volatilidade orientada pelo COVID em março de 2020. Acreditamos que esse aumento da demanda por liquidez, justamente quando a oferta está recuando, serviu para exacerbar os eventos recentes do mercado, e não esperamos que esse ambiente mude tão cedo.

Por que somos céticos sobre a estabilidade

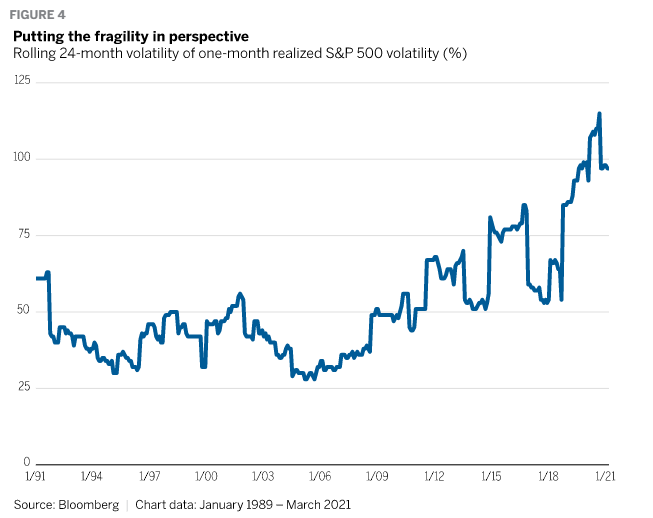

Dado o frágil equilíbrio de liquidez, esperamos que o mercado esteja propenso a se mover drasticamente de baixa volatilidade para alta volatilidade, com o potencial para que essa volatilidade se reduza rapidamente, assim que estratégias sistemáticas reduzam a exposição ao patrimônio. A Figura 4 mostra a volatilidade em 24 meses da volatilidade realizada em um mês do S&P 500. A tendência é bastante impressionante, com o nível de mudança de volatilidade consistentemente duas a três vezes maior do que há apenas 10 anos atrás. É esse grau de fragilidade que nos leva a situações de desconfiança onde o consenso tende à estabilidade prolongada.

Como observamos, esta é uma tendência que antecede a pandemia, deve provavelmente ficar conosco no longo prazo, e aumenta o potencial para quedas acentuadas e aceleradas. Acreditamos que a compreensão dessas dinâmicas será fundamental para a construção de carteiras daqui para frente, e que os proprietários de ativos devem entender a abordagem de seus gestores para este desafio em curso, incluindo o uso de estratégias de hedge e sua exposição a visões de consenso. Por fim, como observaram os colegas da nossa Equipe de Alternativas, pode haver um papel crescente nesse ambiente para estratégias mitigadoras de riscos (por exemplo, estratégias neutras de mercado) dado o potencial de mais quedas, bem como para estratégias especializadas que possam explorar essas tendências, distinguindo entre vencedores e perdedores durante deslocamentos de preços orientados pela liquidez.

Esse

artigo é um pouco complexo pois os leitores podem não conhecer alguns termos,

bem como participantes do mercado de ações. Em todo caso, resolvi colocar por

inteiro para que não se perca a linha de raciocínio.

E

embora as pessoas sempre tenham sido pessoas, há uma grande diferença entre a

rapidez com que expressamos nosso medo e ganância versus a rapidez com que

podemos expressá-los hoje. E isso está, sem dúvida, tendo um impacto no

mercado.

É

tentador querer chegar a uma resposta para essa mudança, mas eu não acho que um

mercado mais dinâmico significa que você deve fazer mais. Na verdade, você provavelmente

deveria fazer menos. Entretanto, não se deve deixar enganar com a baixa

volatilidade aparente e por outro lado, não se apavorar caso uma tempestade

aconteça.

No

post risco-sem-controle, fiz os seguintes comentários sobre o SP500: ...” Quando o mercado caminha de forma lenta, como é o

caso agora, pode se ter a impressão de que não existe risco — isso é típico de um mercado de alta no estágio em que nos

encontramos. Destaquei no gráfico abaixo o que eu quero dizer. As oscilações

diárias são bem inferiores às de outros dias” ... Destaquei a frase

acima que está totalmente de acordo com o post de hoje, esse fenômeno venho

destacando aos leitores....” O objetivo mais recente

é ao redor de 4.460/4.500” ...

O

comportamento de mercado hoje mostra uma rotação expressiva das ações de Growth

em detrimento das ações de Value. Neste momento o índice de pequenas

e médias ações denominado Russell 2000 está caindo 1,8% enquanto ao índice de

ações de tecnologia nasdaq100 está estável. Isso está ocorrendo porque a taxa

de juros dos títulos de 10 anos está nas mínimas desde fevereiro último a 1,36%

a.a. O motivo para esse movimento é a preocupação com o elevado preço do

petróleo que poderia minar a recuperação global.

Do ponto de vista técnico parece estarmos numa pequena retração que poderia levar a bolsa ao nível de 4.309/4.281 – conforme destacado no retângulo em azul, para em seguida voltar a subir atingindo o nível esperado de 4.477.

O

SP500 fechou a 4.343, com queda de 0,20%; o USDBRL a R$ 5,1989, com alta de

2,12%; o EURUSD a € 1,1823, com queda de 0,34%; e o

ouro a U$ 1.796, com alta de 0,28%.

Fique

ligado!

Comentários

Postar um comentário