Dinheiro paralelo! #btc #usdbrl

O

Financial Times traz um artigo interessante sobre um esquema de pirâmide ocorrido

na Albânia na década de 90. O autor desse artigo, Robin Wigglesworth faz uma analogia

com as criptomoedas.

Na

Albânia, uma indústria financeira alternativa e desordenada surgiu para assumir

e, eventualmente, suplantar um sistema bancário tecnologicamente atrasado. As

lições de seu colapso dramático permanecem relevantes hoje.

Essencialmente,

o que foi inicialmente apontado como uma história de sucesso empresarial

pós-comunista, provou ser um esquema de pirâmide de enormes proporções. O

marketing enganoso e as promessas elevadas transformaram um ecossistema

informal, descentralizado e facilitador do crime em uma mania dominante que

sugava multidões de pessoas, descontroladas por avisos regulatórios fracos e

aptos.

Parece

familiar? Os fanáticos por criptomoedas vão negar a insinuação de que existem

paralelos entre a indústria de ativos digitais e o esquema ponzi albanês.

Até

os céticos podem achar que a comparação é um pouco injusta. Afinal, existem

algumas invenções interessantes emergindo do fermento cripto, e, claramente,

ele não vai desaparecer. Mas há algumas lições sutis do desastre albanesa para

os reguladores que agora circulam pelo mundo cripto.

A crise da pirâmide da Albânia nos anos 1990 é tão fascinante que vale a pena explorar. Após a Guerra Fria, o país inicialmente viu o crescimento descrito como impressionante pelo FMI. Mas seus bancos estatais foram moribundos e entupidos com empréstimos ruins, limitando sua capacidade de estender o financiamento. Como resultado, os albaneses cada vez mais se voltaram para um grupo de negociadores de câmbio e quase-bancos informais.

Inicialmente,

até o FMI pensou que eles eram uma benção, graças ao seu papel, ao canalizar

remessas de albaneses no exterior. No entanto, muitos se tornaram esquemas de

pirâmide gigantescos, eventualmente abrangendo mais da metade da população de 3

milhões graças aos altos retornos que prometeram.

No seu auge, o valor nominal dos esquemas de pirâmide era igual a metade da produção econômica anual da Albânia.

Apesar

das ligações mutuamente benéficas com o crime organizado, eles gozavam de uma

faceta de respeitabilidade graças aos anúncios e ao cultivo de políticos

locais. O banco central albanês alertou insistentemente sobre os perigos, mas

os promotores se recusaram a impor suas regras. No início de 1997, os esquemas

entraram em colapso, desencadeando uma agitação violenta que custou cerca de

2.000 vidas.

Claramente,

os paralelos entre os esquemas da pirâmide albanesa e o ecossistema cripto

atual são mais conceituais do que concretos. Mas ambos dependiam totalmente de

entradas contínuas de dinheiro de novos entrantes para serem sustentados.

O dinheiro novo é a magia que faz tudo dar a volta, desde as altas taxas de juros prometidas pelos esquemas de investimento albanesa até os retornos suculentos da yield farming 1. Mesmo Nassim Nicholas Taleb, inicialmente um fã de bitcoin, concluiu agora que não é nada mais do que um "truque" que funciona como um esquema Ponzi. O lado difundido também é problemático, com criptomoedas amplamente utilizadas para facilitar a criminalidade.

1Yield

farming -é uma maneira de usar suas criptomoedas para

ganhar mais criptomoedas. Trata-se de um tipo de empréstimo dos seus fundos a

outras pessoas, através da magia de programas de computador chamados contratos

inteligentes. Em troca do seu serviço, você recebe taxas em forma de

criptomoedas

No

entanto, as principais lições do desastre albanês são que bolhas fora do

sistema financeiro convencional também podem causar estragos; quando elas

estouram há pouca diferenciação entre "bom" e "maus

atores"; e o custo da paralisia regulatória — seja por esquecimento,

preguiça ou co-opção — pode ser imenso.

As

autoridades albanesas alegaram que pouco podiam fazer sobre o fenômeno porque

as empresas em seu centro estavam fora de seu mandato. Além disso, embora

alguns pudessem ter sido desonestos, havia muitos com investimentos reais e

valor econômico genuíno, argumentaram.

Entretanto, quando os esquemas entraram em colapso e agregou grande parte da

população, o desastre minou o apoio à autoridade, e mergulhou a Albânia em

desordem civil.

Há

ecos modernos no mecanismo regulatório que caracterizou a ascensão da indústria

cripto, com governantes compreensivelmente divididos entre o medo de abortar

novas tecnologias potencialmente intrigantes ou permitir que golpes não sejam

controlados. No entanto, a experiência albanesa mostra os riscos do

desengajamento regulatório.

Os

recentes indícios de um escrutínio mais rigoroso são, portanto, bem-vindos (se

extremamente atrasados). Dada a forma como o mundo cripto explodiu na última

década, a janela onde os reguladores podem intervir à força sem causar uma

carnificina financeira mais ampla provavelmente está diminuindo rapidamente.

Não

me recordava desse evento, acredito que o fato de a economia albanesa ser

pequena não obteve ampla repercussão na época. O paralelo é valido em dois

aspectos: o surgimento de esquema ponzi; e o perigo de se mexer em poupança

popular. Nesses dois aspectos existe sim semelhança, pois ambos dependem de

fluxo positivo contínuo, e hoje em dia, as criptomoedas são amplamente

divulgadas.

Outro

fator que chamou minha atenção foi a quantidade de criptomoedas existentes

4.500! Será que vai sobrar somente uma? Pouco provável, sendo assim, escassez

não existe mesmo!

Como

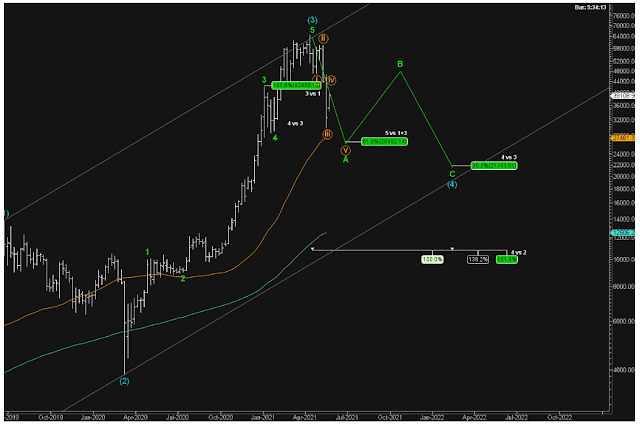

o assunto inicial é sobre criptomoedas vou aproveitar para atualizar a análise

técnica. No post queda-inesperada, fiz os seguintes comentários sobre o

bitcoin: ...” Eu espero um período de correção com o

formato das linhas A-B-C do gráfico, devemos estar próximos do primeiro

movimento de queda, que será sucedido por uma alta até o redor de R$ 50 mil,

para em seguida um novo movimento de queda que levaria até 21 mil” ...

Desde essa última atualização, o bitcoin permaneceu contido num intervalo restrito. A mínima atingida de U$ 28.800, pode ter sido o final desse primeiro movimento de queda – A (verde). Mas isso ainda não está claro. Existe a possibilidade no curto prazo de ainda ocorrer uma queda que levaria aos nível entre U$ 27.200/U$ 26.000).

No post farinha-do-mesmo-saco, fiz os seguintes comentários sobre o dólar: ... “A queda que se iniciou em março ficou contida entre as linhas paralelas, como um analista técnico poderia esperar. Agora está tentando romper a parte superior, conforme enfatizo em verde. Mas a confirmação maior surgirá com os preços ultrapassando o nível de R$ 5,1386” ...

Tudo indica que o movimento de queda terminou e estamos num novo ciclo de alta. Após analisar esse último trecho, desde a mínima de R$ 4,89, fica visível a formação de 3 ondas, sendo assim, vou aguardar a formação da última onda que deve ocorrer prontamente, atingindo R$ 5,4550.

No curto prazo teremos dois níveis a serem observados: Se realmente estamos no movimento de alta que levará o dólar a patamares superiores a R$ 6,00, não poderá cair abaixo de R$ 5,0735; por outro lado, vou trabalhar na ponta comprada em dólar (níveis a serem definidos) caso a cotação superar R$ 5,32. Por enquanto, ainda tudo incerto, mas não ficaria mais vendido em dólares.

O

SP500 fechou a 4.384, com alta de 0,34%; o USDBRL a R$ 5,1733, com queda de

1,60%; o EURUSD a € 1,1858, com queda de 0,13%; e o

ouro a U$ 1.805, com queda de 0,13%.

Fique

ligado!

Comentários

Postar um comentário