Finanças Físicas #nasdaq100 #SP500

Os leitores do

Mosca sabem que eu sou vidrado na

matéria Finanças Comportamentais afinal como o ser humano é longe de ser

perfeito seu estado emocional tem impacto nos mercados. Por essa razão uso a

análise técnica como ferramenta principal nas minhas posições. Um artigo

trazido por Christopher Schelling na Institutional Investor apresenta estudos

mostrando ligações do mundo físico com preços das ações, o que poderia ser

isso?

Antes dos

comentários sobre esse artigo um breve apanhando sobre os dados publicados de

emprego nos EUA.

Os

empregadores criaram 253 mil

postos de trabalho , enquanto a taxa de desemprego caiu para 3,4%

em abril, mostrando que o mercado de trabalho é resiliente em meio a

turbulências bancárias, aumento das taxas de juros e inflação alta.

O forte

crescimento do emprego no mês passado sugere que o mercado de trabalho continua

sendo um pilar de força em uma economia em arrefecimento. A economia cresceu mais lentamente

para começar o ano em relação ao final de 2022, à medida que as empresas

reduziram os investimentos, enquanto o mercado imobiliário permaneceu fraco.

Muitos economistas preveem que os EUA irão entrar em recessão nos próximos 12 meses.

O aumento

mensal da folha de pagamento de abril ficou ligeiramente abaixo do ganho médio

mensal de 290 mil nos seis meses anteriores, mas é consistente com um mercado

de trabalho saudável. O crescimento salarial permaneceu forte no mês passado.

Esses resultados são excelentes, porém houve uma revisão nos números de meses anteriores que totalizam 165 mil. Existe uma explicação para essas revisões a de que o BLS que calcula esses dados estaria manipulando para superar as estimativas de cada mês, a fim de que a administração de Biden possa obter frutos, por gerar resultados mensais melhor que o esperado – lá também? Essa informação foi fornecida pelo site ZeroHedge. Para suportar essa tese vejam o gráfico elaborado pelo Deutsche Bank que não menciona essa especulação em seu relatório. Eu acho muito pouco provável que isso esteja ocorrendo pois os números já são tão bons por que estragar a festa?

Agora o que muito impressiona é a taxa de desemprego que caiu para 3,4% não deixando dúvidas que o mercado está bem apertado. O aumento de salários também veio acima das expectativas em 0,5% quebrando uma cadeia de redução que perdurava desde o ano passado. Embora para o governo de Biden esses resultados o colocam como favorito para as próximas eleições sem dúvida é uma dor de cabeça para o Fed.

Como não sou economista pergunto a classe: É possível uma economia entrar em recessão com a taxa de desemprego tão baixa, e os analistas prevendo crescimento dos lucros?

Nos últimos dez anos, a quantidade de pesquisas sobre finanças comportamentais – ou BeFi – explodiu a ponto de qualquer coisa dita sobre o assunto hoje parecer quase banal.

Resumindo: as

pessoas não são máquinas econômicas perfeitamente racionais quando se trata de

tomar decisões financeiras.

Agora, o fato

de que as decisões que tomamos não correspondem aos resultados matematicamente

ótimos dos modelos tradicionais de tomada de decisão econômica não é uma função

de fatores puramente psicológicos. Existem fenômenos fisiológicos reais que

ocorrem que afetam as decisões que tomamos. O sistema nervoso humano é uma rede

complexa de células que coordena nossas ações usando a comunicação de entradas

sensoriais de várias partes do corpo. Essa comunicação ocorre diretamente

através de sinapses elétricas ou via neurotransmissores.

Na verdade, a

pesquisa começou a mapear conceitos de finanças comportamentais diretamente

para vias neurais específicas. Por exemplo, a aversão à perda – em que a dor

psicológica de perder é maior do que o prazer de ganhar a mesma quantidade –

agora foi associada à atividade no

estriado ventral, uma área

do cérebro envolvida no processamento de dopamina, uma neuroquímica associada a

recompensas e prazer. Esta pesquisa mostrou menos atividade neural nesta seção

do cérebro entre os indivíduos que eram menos avessos à perda.

Outra pesquisa demonstrou que níveis mais altos de

cortisol, um tipo de esteroide semelhante à testosterona, estão correlacionados

com um comportamento de risco mais agressivo. Homens com níveis mais altos

deste produto químico em seu sistema são propensos a negociar mais ativamente e

agressivamente do que aqueles com níveis mais baixos, e ainda mais do que as

mulheres. (Alerta de spoiler: quanto mais agressiva a negociação, pior eles se

saíram!)

E, para ficar

claro, essas pesquisas também mostram impactos comportamentais em áreas fora

das finanças. Portanto, sabemos que a entrada sensorial e como nossos sistemas

neurológicos processam essa entrada são importantes impulsionadores da tomada

de decisão.

Uma vez que

nosso mundo físico afeta nosso sistema nervoso e como processamos a entrada

sensorial, faz sentido que as mudanças em nosso ambiente também possam afetar a

forma como tomamos decisões.

O transtorno

afetivo sazonal, ou TAS, é um exemplo perfeito. O TAS é um tipo de depressão

relacionada a mudanças nas estações do ano. Cerca de 5 a 10% das pessoas sofrem

de TAS, e os sintomas incluem sentimentos de tristeza e ansiedade, fadiga

extrema e falta de energia, dificuldade de concentração e perda de interesse em

muitas atividades e sentimentos de desesperança ou inutilidade nos meses de

inverno.

Embora os

pesquisadores não saibam exatamente o que causa TAS, a falta de luz solar é

conhecida por ser um dos principais contribuintes. A luz solar ajuda a regular

e estimular a produção de serotonina, um neuroquímico que ajuda a contribuir

para sentimentos de felicidade.

A luz solar

também ajuda a produzir vitamina D. E como a vitamina D também estimula a

ativação e liberação de serotonina, ter baixos níveis de luz solar é um golpe

duplo para aqueles que sofrem de TAS.

Uma das

consequências desse estado depressivo e da perda de interesse em atividades é a

redução do apetite ao risco, e isso tem sido documentado em uma variedade de

comportamentos. Pesquisadores da

Universidade de Toronto

analisaram os retornos do mercado de ações em quatro mercados: Estocolmo,

Londres, Frankfurt e Toronto. Embora todas essas cidades tenham invernos frios

e escuros, elas não estão equidistantes do equador. Alguns são mais distantes

e, portanto, mais escuros do que outros.

Os

pesquisadores descobriram que os padrões sazonais nos mercados de ações - como

retornos excessivos nos meses de inverno, muitas vezes chamados de rali do

Papai Noel ou efeito de férias, e retornos mais baixos no final do verão e

início do outono - correspondiam amplamente às horas de luz solar nos

diferentes mercados.

Quando

incluíram a África do Sul e a Austrália - países do Hemisfério Sul, onde as

estações são invertidas - os autores descobriram que os padrões do mercado de

ações também foram invertidos.

Eles

concluíram que a falta de luz solar contribuiu para uma redução no apetite de

risco dos participantes do mercado nos meses de inverno e o oposto no verão.

Uma vez que a diminuição do apetite ao risco requer um prêmio de risco mais

alto, e um prêmio de risco mais alto leva a retornos mais altos, esses autores

argumentaram que a forte ligação entre a distância do equador, as horas de luz

solar e o ciclo do mercado não poderia ser devida apenas ao acaso.

No entanto,

pesquisas recentes associaram os ciclos de apetite ao risco do mercado a outro

tipo de atividade solar.

Em um artigo

fascinante publicado no

LinkedIn, a empresa de

pesquisa de mercado Focused 15 Investing detalha alguns de seus trabalhos

examinando variáveis baseadas em física que correspondem a suas medidas

proprietárias de aversão ao risco baseadas no mercado.

Primeiro, a

empresa descreve seu modelo de aversão ao risco – um modelo proprietário

desenvolvido há quase uma década que combina sinais e tendências. Esse modelo,

que a empresa chama de Micro Market Resilience Index, mostrou fazer um trabalho

bastante decente de acompanhar ciclos em índices de ações públicas, como o Dow

Jones.

Ao longo dos

anos, a empresa notou padrões recorrentes em seus ciclos de aversão ao risco.

E, apesar das mudanças na demografia, tecnologia de comunicação e

externalidades econômicas, esses padrões permaneceram relativamente

consistentes ao longo do tempo.

Aqui é onde

fica interessante.

Na esperança

de melhorar seus modelos, a empresa recorreu a cientistas de dados e

matemáticos para descobrir variáveis relacionadas a esses padrões regulares que

havia observado. Vasculhando resmas de pesquisa, um artigo em particular se

destacou: um documento de trabalho do Federal Reserve Bank of Atlanta

intitulado "Playing the

Field: Geomagnetic Storms and the Stock Market".

Neste artigo,

uma dupla de economistas do Fed vinculou a atividade da tempestade geomagnética

aos retornos do mercado de ações. Tempestades geomagnéticas são perturbações no

campo magnético da Terra causadas pela erupção de plasma e radiação da

superfície do Sol durante uma tempestade solar. A pesquisa médica já havia relacionado a atividade

geomagnética a efeitos adversos na saúde humana. Nesse caso, níveis mais altos

desse tipo de atividade solar – ao contrário da luz solar direta – aumentam os

estados depressivos e diminuem o apetite ao risco.

O documento do

Fed demonstrou explicitamente que níveis excepcionalmente altos de atividade

geomagnética têm um efeito negativo e estatisticamente significativo nos

retornos das ações da semana seguinte para todos os índices de ações dos EUA.

Além disso, o estudo também forneceu evidências de retornos substancialmente

mais altos das ações em todo o mundo durante períodos de atividade geomagnética

silenciosa. Maior atividade geomagnética levou a menores retornos das ações, e

vice-versa.

Incorporando

esses dados sobre a atividade solar e variáveis semelhantes, a Focused 15 foi

capaz de construir um modelo de risco baseado em física que faz um trabalho

ainda melhor de liderar as mudanças nos preços de mercado. Além disso, todas as

baixas de mercado na amostra ocorreram perto ou em mínimas de apetite ao risco

com base neste modelo solar.

Embora eu

tenha que dizer que permaneço um pouco cético, estou intrigado com essa linha

de investigação. Talvez em um futuro não muito distante, veremos um conjunto de

novas pesquisas em ciência da decisão examinando como as mudanças no mundo

físico ao nosso redor podem impactar dramaticamente nossa tomada de decisão de

investimento.

No mínimo,

talvez valha a pena considerar se é o seu "instinto" dizendo para

você liquidar suas posições de ações, ou apenas uma explosão solar inesperada.

Ou talvez apresentar uma estratégia nova e inovadora ao seu comitê de

investimentos ou tentar lançar um fundo de primeira viagem deva ser adiado para

julho ou agosto ensolarado em vez de dezembro ou janeiro sombrios.

E talvez se

isso acontecer, eu possa alegar ter estado no limite de introduzir investidores

institucionais ao "PhyFi", embora isso não tenha o mesmo apelo.

Eu já notei

como o sol tem impacto na minha vida, por exemplo, se eu entro num local sem

janelas ou escuro tenho uma sensação ruim, e vice-versa, um dia ensolarado ou

um ambiente com muitas janelas me dá uma sensação boa. Com esse estudo em

mente, para mim faz todo sentido. Sobre as forças magnéticas não tenho como

opinar, pois, nem sei direito como acontecessem nem tampouco sua medição.

- David, além da dificuldade que os mercados apresentam

vamos ter que estudar física quântica? Hahaha ...

Tenho duas boas notícias para você: o conhecimento dos

fatores que afetam seu processo decisório te ajuda a compreender suas ações e

talvez as evitar quando o ambiente não é favorável; a análise técnica leva isso

em consideração pois está tudo no preço!

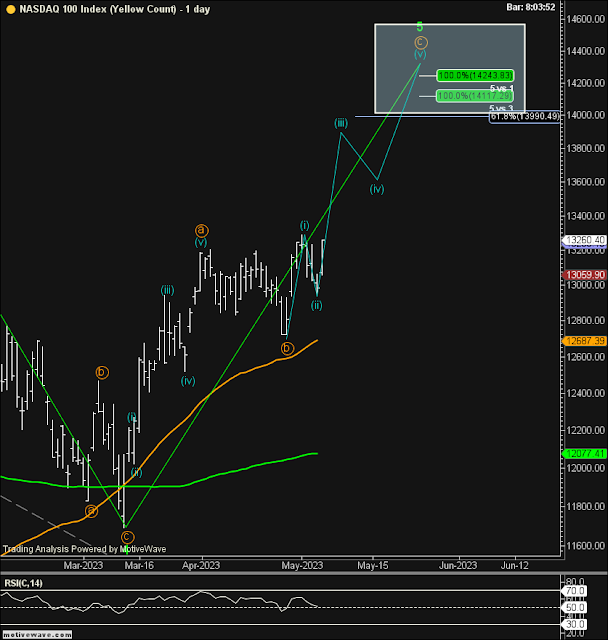

No post pragmatismo-chines fiz os seguintes

comentários sobre a nasdaq100: ... “ Volto ao

objetivo inicial para a nasdaq100 de 14.117, mas é necessário que complemente

as 5 ondas numa janela menor, o que ainda não aconteceu até agora. Essa alta,

ainda pode ser uma correção maluca em andamento” ...

- Epa David, está infringindo sua regra. Por quê?

Você tem razão, estou correndo um risco maior, mas tenho um argumento que embasa minha atitude, que vou explicar abaixo. No gráfico a seguir está anotado os objetivos para o movimento em curso entre 14.117/14.243.

A Apple anunciou seus lucros no fechamento do mercado de

ontem que mais uma vez surpreendeu positivamente com um faturamento de U$ 94,8

bilhões e lucro por ação de $ 1,52 ambos acima do esperado. Par o próximo

trimestre sua projeção é superior ao que esperava os analistas. Conclusão, a

maior empresa do mundo com um valor de mercado de U$ 2,6 trilhões ficou maior

ainda, suas ações sobem 5% hoje.

O SP500 fechou a 4.136, com alta de 1,85%; o USDBRL a R$ 4,9418, com queda de 0,80%; o EURUSD a € 1,10016, sem variação; e o ouro a U$ 2.018, com queda de 1,60%.

Fique ligado!

Comentários

Postar um comentário