Mercado com ideia fixa #ouro #gold

Ontem o Fed e

o BCB publicaram seus resultados de política monetária, o primeiro antes do

segundo. Como essa antecedência de anúncios vem se sucedendo será que existe

algum motivo ou é pura coincidência? Vamos primeiro a decisão do BCB que

manteve os juros em 13,75%. O que me impressionou positivamente é a

consistência de suas declarações não se deixando intimidar pelas palavras

grosseiras que Lula atribuiu a Campos Neto.

Em resumo, vai

manter o curso da maneira como pretende até que seu mandato termine, isso é uma

boa notícia pois é o único órgão no comando que tem formação e experiencia no

cargo. O que não se pode tirar de contexto é o fato de a inflação estar estável

no nível de 7% a.a. – não olhem a taxa anual que está contaminada pela queda de

combustível no ano passado oriundo da redução de impostos, esse nível que

apontei é calculado com verificações trimestrais anualizadas. A expectativa

infelizmente é de alta ainda!

Em relação ao Fed não houve muita diferença em relação ao que o mercado esperava, e embora Powell afirmou que o compromisso é com à inflação, não sinalizando que, não só que as altas terminaram nem se pode esperar reduções dos juros de imediato, do jeito como o mercado está projetando.

Mas existe agora um novo (velho!) problema que poderia alterar o curso do Fed, a situação dos bancos pequenos e médios que são inúmeros, exatamente 5.281! John Authers comenta sobre a decisão do Fed bem como as respostas de Powell na conferência que se sucedeu.

Todos os

pontos de destaque foram exatamente como esperado. A taxa dos fed funds subiu

mais 25 pontos-base, para 5-5,25%, colocando-a exatamente no patamar em que

passou cerca de 15 meses antes do início da crise financeira global, em 2007. A

linguagem no comunicado que acompanha retirou suas previsões anteriores de que

novos aumentos de juros se seguiriam. Uma "pausa" é, portanto,

provável. Também se recusou a dar indícios de que os cortes eram iminentes,

portanto, tratava-se de uma "pausa hawkish".

A sucessão de

falências de bancos regionais nos últimos dois meses levantou a possibilidade

de que o Fed fosse forçado a mudar para taxas mais baixas, esperando que os

problemas tivessem feito seu combate à inflação por eles. O comentário

sobre isso foi o seguinte:

O sistema bancário dos EUA é sólido e resiliente.

Condições de crédito mais apertadas para famílias e empresas provavelmente

pesarão sobre a atividade econômica, as contratações e a inflação. A extensão

desses efeitos permanece incerta. O Comitê segue atento aos riscos de inflação.

Essa é a boa

notícia. O fato de o Fed, responsável pela regulação bancária, ter dito em

outras tantas palavras que os bancos eram "sólidos e resilientes" não

é uma boa notícia. Pelo menos toda a comissão poderia concordar com isso. E, de

fato, eles concordaram em tudo. Apesar das muitas pressões e da intensidade do

debate sobre a política monetária, Powell conseguiu mais uma vez conduzir o

FOMC a uma decisão sem dissidências.

Então, por que a história mudou?

Vale a pena

dar uma olhada na coletiva de

imprensa completa, que está no YouTube, e avançar rapidamente para cerca de 30

minutos. Powell teve

problemas ao responder

perguntas sobre exatamente o que provocaria cortes. Tendo assistido algumas

vezes, acho que ele estava tentando manter a linha de que o mercado não deveria

precificá-los, dizendo que no mundo o Fed previa que não haveria um caso para

flexibilizar este ano. Infelizmente, ele introduziu a ideia de que, é claro,

outros poderiam ter opiniões diferentes sobre a economia e, se estivessem

certos, o Fed precisaria afrouxar os juros.

Wall Street

está neste momento se preparando para uma recessão, e por isso isso foi

encarado como um convite para apostar numa grande reversão. Os rendimentos dos

títulos despencaram. Para minha ilustração favorita de como as suposições

mudaram, o gráfico a seguir compara as expectativas atuais para a taxa dos fed

funds no próximo ano com essas mesmas expectativas exatamente oito semanas

atrás, quando Powell havia dado um depoimento hawkish ao Congresso e as

notícias sobre o Silicon Valley Bank estavam a poucas horas de quebrar. Por

fim, o mercado desistiu da ideia de um pivô do Fed e precificou uma alta para

acima de 5,6%, com os juros ainda acima de 5,4% em janeiro do ano que vem. A taxa

dos fed funds está hoje 25 pontos base mais baixa do que a prevista há dois

meses. Enquanto isso, em janeiro, a aposta agora é que fique abaixo de 4%:

Os mercados estão convencidos: pivô à frente

Os futuros dos Fed funds sugerem que a flexibilização começará em breve.

Obviamente, era para ser uma pausa hawkish. Quando se sentou, os mercados decidiram que ele havia anunciado um pivô. Isso pode estar errado, mas é onde estamos.

Quão altas são as taxas realmente?

O Fed realmente

fez seu trabalho? Pode ter levado a taxa dos fed funds ao seu pico sob Bernanke

há 15 anos, mas o gênio da inflação escapou da garrafa agora. Julgar o quão

restritivas são as taxas requer algumas decisões complexas sobre como

contabilizar a inflação. A inflação futura é mais importante do que o número

atual, mas é uma incógnita.

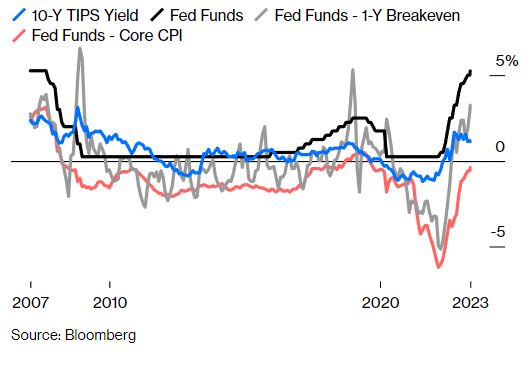

Powell

ofereceu uma nova versão, que subtrairia a atual previsão de equilíbrio do

mercado para a inflação no próximo ano da taxa dos fed funds. Com base nisso,

como mostra o gráfico, os rendimentos reais estão tão altos quanto estão desde

o GFC – com a única exceção de dezembro de 2018, que foi o mês em que uma

infame liquidação da véspera de Natal forçou o Fed ao que ficou conhecido como

"pivô Powell", à medida que recuava dos planos de continuar

apertando.

As medidas

alternativas oferecidas no gráfico são o rendimento dos Títulos do Tesouro

Protegidos contra a Inflação (TIPS) de 10 anos. Ele incorpora as expectativas

de inflação e, portanto, mostra a taxa real que as pessoas acham que terão ao

longo de 10 anos. Esta é a versão mais pura de um rendimento real baseado no

mercado – mas é claro que estamos colocando muita fé no julgamento do mercado.

Por fim, há a

medida grosseira, mas óbvia, que é simplesmente pegar a taxa dos fed funds e

subtrair a taxa atual de inflação do índice de preços ao consumidor. No gráfico

abaixo usei o núcleo do CPI, que rende uma taxa real ainda um pouco negativa.

Usando o core CPI, reduzida pela queda dos preços da energia, esta medida acaba

de ser ligeiramente positiva:

De volta às taxas, de volta à realidade

Quão apertada

é a política? Diferentes versões de taxas reais dão resultados diferentes

Não é por acaso que a medida de Powell é a única que mostrou que os juros subitamente ficaram muito apertados no final de 2018, e é possível que o Fed esteja agora aprendendo demais a lição da experiência do castigo. Os mercados podem ser mais guiados por TIPS de 10 anos; E as pessoas lá fora, no mundo real, gastando dinheiro, provavelmente colocarão mais peso em uma comparação direta com a inflação como é agora.

A escolha da

métrica por Powell pode ser vista como autodefesa, ao mostrar que o Fed não foi

mais muito leniente. Podia (e era) também ser tomado como um indício de que eles

foram feitos com aperto. A combinação não convence, como neste veredicto

condenatório de Steven Blitz, economista americano da TS Lombard:

Ainda acredito que [bancos e tecnologia] mais ações

serão suficientes para criar uma recessão modesta no meio do ano, e há

tendências de enfraquecimento suficientes para apoiar minha opinião. Ainda

assim, não se pode ignorar que, para o resto da economia, onde as métricas

tradicionais de taxa real importam, uma taxa de fundos de 5,25% contra 4,6% da

inflação básica do PCE anual e 4,9% trimestre a trimestre, não está perto de

apertar o suficiente. Powell diz que não há recessão, mas a inflação ainda

volta a 2% ao longo do tempo. Seu histórico de previsão tem sido um pouco aquém

da marca.

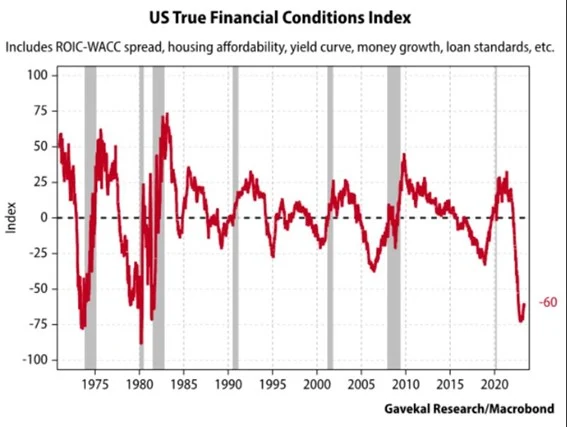

Se nos aprofundarmos nas condições financeiras da economia, no entanto, o quadro parece mais grave. A seguir, uma atualização do Índice de Condições Financeiras Verdadeiras dos EUA produzido pela Gavekal Research, gentilmente atualizado para mim por seu economista Will Denyer. Isso leva em conta medidas como padrões de crédito, acessibilidade da habitação e o retorno que as empresas podem gerar em comparação com seu custo médio ponderado de capital (o spread "wickselliano"). E com base nisso, o choque do aperto agressivo do ano passado, vindo depois de mais de uma década em que o dinheiro fácil parecia eterno, pode ser visto como tendo um impacto enorme. As condições já estão mais apertadas desde que Paul Volcker estava tentando acabar com a inflação no início dos anos 1980:

Bancário

Todo o FOMC

ocorreu contra a subtrama das dificuldades dos bancos regionais. Até as 14h,

quando a decisão foi anunciada, o índice S&P 1500 Regional Banks havia

subido. O gráfico mostra o que aconteceu a seguir:

Foi algo que ele disse?

As ações de bancos regionais despencaram repentinamente no final da coletiva de imprensa de Powell

Dado que o grande problema dos bancos tem sido os altos rendimentos dos títulos, e a reação a Powell foi mandar os rendimentos para baixo, isso sugeriu uma terrível falta de confiança. Os comentários de Powell sobre o histórico de supervisão bancária do Fed nos últimos tempos (que admite não ter sido nem de longe bom o suficiente), além de suas negativas de que queria promover mais consolidação no setor, foram tomados como sem compreensão suficiente da gravidade da situação. Depois do mercado, a PacWest Bancorp anunciou que estava examinando opções estratégicas, incluindo uma possível venda. Os traders não gostaram disso:

Lá vamos nós de novo...

Isso não deve

ser tratado como um grande desenvolvimento no setor bancário. A PacWest nunca

valeu mais de US$ 7 bilhões, e valia US$ 770 milhões na época de seu anúncio. O

First Republic chegou a US$ 40 bilhões e ainda valia quase US$ 3 bilhões quando

seu jogo final começou na semana passada. Este não é nem de longe um banco tão

grande ou importante quanto o SVB Financial Group ou o First Republic. Como

suas ações não foram mal durante o dia, parece que as notícias de seus

problemas vieram como um balde de água fria, e não tiveram nada a ver com a

grande queda de juros durante a coletiva de imprensa de Powell.

Mas,

infelizmente, a notícia de que outro banco está com problemas serve como

confirmação de que o problema ainda existe. A batida do tambor para uma rápida

expansão no seguro de depósito só vai crescer mais alto. A próxima

segunda-feira traz a pesquisa trimestral do Fed com os agentes de crédito, que

Powell fez um trabalho um tanto confuso de antevisão na coletiva de imprensa, e

que agora está configurada para ser um ponto crítico de dados.

Sobre a

situação dos bancos o Deutsche Bank elaborou um gráfico que serve como consulta

para os próximos meses. No eixo horizontal as quedas que ocorreram nas ações do

setor bancário este ano e no eixo vertical o total de ativos de cada banco.

Sendo assim, quanto mais à esquerda e para acima mais problemático é esse

banco. Como podem notar, o banco citado acima PacW não é muito grande. Agora

alguns deles pode ser um problema mais complicado, haja vista, que o JPMorgan

não vai comprar todos!

Mas será que é correto essa interpretação? Não sei não, acredito que as condições nos últimos 20 anos talvez não espelhem o que ocorre agora, seria mais razoável buscar o que ocorreu na década de 70 quando um choque de petróleo fez com que a inflação se mostrasse mais difícil de ceder. A montagem a seguir é muito boa para essa compreensão, e me recordo que Powell fez alguma citação nesse sentido um tempo atrás. Se algo semelhante ocorrer quem está comprando papeis longos não vai ficar muito feliz.

Porém, o mercado não está dando bola para essa possibilidade e de certa forma desafiando o Fed, está com a ideia fixa de que vai ter uma recessão em breve é que isso será suficiente para a inflação cair e o Fed baixar os juros. A conferir! Eu não entro nessa aposta e sugiro títulos curtos, pois o cenário técnico para os juros de 10 anos é de alta no médio prazo.

No post quanto-posso-perder fiz os seguintes comentários sobre o ouro: ...” O ouro deu um primeiro passo no sentido que estava esperando caindo 5 ondas (não visível nessa janela) até U$ 1.969. Mas como podem observar a seguir, ainda existe um longo caminho até que a onda 2 termine — pelas projeções do modelo isso deveria ocorrer em julho deste ano” ... ...” se o ouro começar a cair, e principalmente abaixo de U$ 1.969, fica mais tranquila na minha análise. Porém, se ao invés disso, mantêm a alta e ultrapassa U$ 2.023/ U$ 2.034, ficarei bem desconfiado que algo diferente acontece” ...

Aconteceu algo diferente, o ouro está no caminho de novas altas e vou procurar encontrar um ponto para sugerir um trade de compra. O gráfico abaixo mostra como enxergo o metal daqui em diante. No representação semanal a seguir o objetivo final seria ao redor de U$ 2.883/ U$ 2.976. Essa alta complementaria um movimento que se iniciou em janeiro de 2016. A onda 5 costuma ser estendida no caso de commodities, se isso ocorrer, a alta seria ainda maior.

O SP500 fechou a 4.061, com queda de 0,72%; o USDBRL a R$ 4,991, sem variação; o euro a € 1,1012, com queda de 0,43%, e o ouro a U$ 2.949, com alta de 0,53%.

Fique ligado!

Comentários

Postar um comentário