Turquia rumo ao fundo #SP500

Fico

impressionado como os eleitores escolhem mal seus mandantes — esse privilégio

não é só nosso, ocorre em diversos países. Há algum eu conversava com um amigo

sobre um livro que contava a história inglesa. Nos anos 1700, a regra era que

um cidadão só votava se pagasse imposto de renda; o raciocínio era que essa

pessoa decidiria de forma mais objetiva, avaliando o que o governo fazia para

seu país sem ser influenciado por auxílios de moradia ou alimento oferecidos ao

mais pobres. Parece a princípio melhor; com o tempo, porém, foi distorcido pela

corrupção de empresários que se beneficiavam de determinadas decisões contrárias

ao bem-estar.

Neste final de

semana, o presidente turco Recep Erdogan foi reeleito depois de 20 anos no

poder. Sua gestão econômica foi um desastre — para dizer pouco — e mesmo assim ele

ganhou, desafiando a teoria de que quando a economia vai mal o presidente perde

o próximo mandato. John Authers comenta na Bloomberg quais os motivos.

Turquia para o pessoal de Davos: 'Drop

Dead!'

Durante anos,

cientistas políticos acreditaram que as eleições eram impulsionadas por uma

"avaliação retrospectiva" das consequências econômicas dos eleitores.

Em termos mais populares, a chave era a pergunta de Ronald Reagan: "Você

está melhor do que há quatro anos?" Se a resposta for "sim", os

incumbentes podem esperar ganhar a reeleição e, se não, não. E se você é Recep

Tayyip Erdogan, nada disso vale.

No fim de

semana, Erdogan, que efetivamente governou a Turquia por duas décadas, foi

reeleito para mais um mandato, apesar do desempenho econômico verdadeiramente

terrível nos últimos cinco anos. O número de turcos que se sentem melhor desde

2018 deve ser muito pequeno. Mas ele conseguiu voltar. Erdogan tem o hábito de

atacar ortodoxias. O

modelo de avaliação retrospectiva das eleições tem de ser acrescentado à lista.

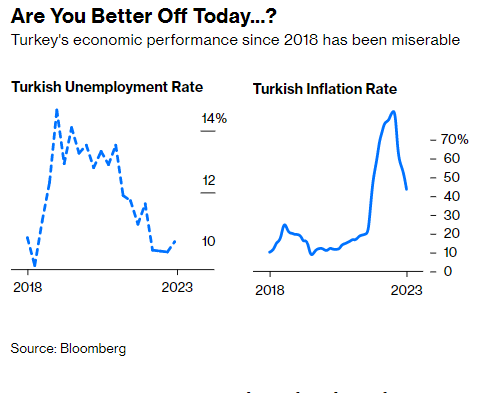

Eis o que aconteceu com as taxas de inflação e desemprego da Turquia desde que

foi eleito pela última vez:

Erdogan fez quase tudo o que o "Homem de Davos" não gostaria. O consenso daqueles que se reúnem no Fórum Econômico Mundial e criam a expressão globalizada do pensamento das elites a cada ano seria esmagadoramente contra a política monetária de Erdogan de cortar as taxas de juros porque aumentá-las aumentaria a inflação. Também parecia inevitável, depois de um dos piores terremotos da história, há apenas alguns meses, que as pessoas se voltassem contra um governo que parecia fracassar na resposta. Longe do estritamente econômico, a simpatia de Erdogan com a Rússia de Vladimir Putin também é um dedo no olho para o Homem de Davos. Mas os turcos decidiram, mesmo forçando-o a um segundo turno pela primeira vez, dar a Erdogan outro mandato.

Há muitas

dimensões nisso. O regime cada vez mais autoritário de Erdogan e a restrição da

liberdade de imprensa têm muito peso. Mas a conclusão é que os eleitores não

são obrigados a tomar decisões com base apenas na economia, e ninguém fora do

país tem o direito de dizer aos turcos como devem votar.

Dito isso, Erdogan não consegue dizer ao resto do mundo quanto sua moeda deve valer. O custo para a Turquia (que a maioria dos eleitores já considerou que vale a pena pagar) da excêntrica política econômica de Erdogan foi uma depreciação maciça de sua moeda, a lira. Desde que Erdogan se tornou primeiro-ministro, há 20 anos, perdeu mais de 90% do seu valor, tanto em relação ao dólar americano como a uma cesta de moedas.

Tyler Durden

já é mais incisivo em suas previsões no ZeroHedge, articulando que é Game Over, ele se baseia num

trabalho do Morgan Stanley, que projeta um colapso na lira turca.

As reservas cambiais do banco central diminuíram nos últimos anos devido a intervenções dispendiosas no mercado e outros esforços para esfriar a demanda cambial. As reservas líquidas do banco caíram US$ 2,48 bilhões na semana encerrada em 19 de maio, para o menor nível desde fevereiro de 2002 em US$ 3 bilhões negativos. As reservas cambiais líquidas seriam ainda mais negativas se os swaps pendentes, cortesia de bancos centrais estrangeiros e que estavam em US$ 33,50 bilhões na quarta-feira, fossem deduzidos (como deveriam ser, já que o Banco Central da Turquia terá que reembolsá-los em algum momento).

E embora o desfecho aqui seja claro para todos, poucos estão dispostos a dizê-lo em voz alta por medo de retaliação por parte do regime de Erdogan (na verdade, ele é conhecido por jogar pessoas na cadeia por recomendar venda de lira turca a descoberto); no entanto, um banco que decidiu dobrar a aposta na visão terrível do Goldman Sachs sobre como tudo se desenrola é o Morgan Stanley, que em uma nota na semana passada escreveu que a lira turca irá para 28 por dólar até o final do ano, uma desvalorização sobre o nível atual de 40%, provavelmente está nas cartas (em nossa opinião, essa é uma previsão bastante otimista, já que a lira está prestes a se tornar o novo Bolívar, onde em breve novos zeros são adicionados diariamente, se não de hora em hora).

De acordo com

o estrategista do Morgan Stanley, Hande Kucic, na ausência de aperto monetário

convencional - o que claramente não acontecerá em um mundo de Erdoganomics onde

taxas mais baixas são de alguma forma esperadas para levar a uma inflação mais

baixa e onde Erdogan não permitirá taxas mais altas, mesmo que isso signifique uma

hiperinflação esmagadora- o ajuste macro

pós-eleitoral, ou seja, o reequilíbrio externo, teria que depender mais da

depreciação cambial e de um aperto nas condições financeiras por meio de

outros instrumentos e

regulamentos. Como tal, o Morgan Stanley acredita que as autoridades

políticas ajustarão instrumentos alternativos, incluindo as estratégias de defesa

da lira e gestão de reservas do Banco Central, para:

- Deixar a moeda se desvalorizar em

um ritmo mais rápido;

- Deixar as taxas de depósito e

empréstimo subirem;

- Restringir a oferta de

empréstimos; e

- Apertar os controles regulatórios

sobre as transações cambiais dos locais.

Olhando para o

gráfico acima, Kucic observa que "a deterioração na posição de reservas

cambiais líquidas da CBT nas últimas semanas sugere que um ajuste mais

antecipado na moeda pode ser necessário.

A conclusão do

Morgan Stanley é que, embora a nota de cenário pré-eleitoral do banco afirmasse

que o USD/TRY poderia chegar a 26 até o final do ano e de forma retroativa,

"o risco é que esse nível seja

atingido mais cedo, com um nível mais alto de USD/TRY até o final do ano, mais

perto de 28, sem uma mudança na direção da política, particularmente nas taxas

de juros".

E assim,

"sem uma mudança na estrutura de política macro para priorizar a

desinflação e adotar políticas favoráveis ao mercado, as altas necessidades de

financiamento externo da Turquia provavelmente manterão vivos os riscos macro,

aumentando a sensibilidade a choques globais (preços de commodities, Fed), bem

como a disponibilidade de fluxos cambiais de parceiros regionais".

Aqui está uma

recapitulação visual do que o Morgan Stanley acha que acontecerá a seguir:

Infelizmente, com a hiperinflação galopante, e com Erdogan não tendo mais reservas cambiais para vender, além do ouro que ele provavelmente tentará saquear para si mesmo enquanto se prepara lenta, mas seguramente partir para um país sem extradição, estamos confiantes de que o USDTRY a 28 ocorrerá não em dezembro, mas em algumas semanas.

Parece que a

lira turca será a bola da vez dos especuladores. Que mais podem querer com uma

moeda que tem zero de reservas e cujo governo adota medidas contrárias ao que

seria desejado? Aqui não é questão de filosofia nem de economia profunda, tem

que subir os juros e deixar o câmbio flutuar e se preparar para uma enorme

recessão. Mas não, Erdogan acredita que ele sabe o que deve fazer e não é dessa

forma que vai conduzir seu país, quem sabe vai à China e também os convence a

usar a lira turca para as transações comerciais, ou melhor, liga para o Lula

que tem tido uma propensão a ajudar países em dificuldades como a Argentina e a

Venezuela, com a vergonhosa recepção ao presidente Maduro.

Não se sabe

quanto tempo pode durar essa política suicida da Turquia, mas o destino será

triste para a população, que vai empobrecer cada vez mais, pois Erdogan está

levando seu país para o fundo.

No post desta-vez-vai fiz os seguintes comentários sobre o SP500: ...” no caso

mais conservador em que estou trabalhando e cujo gráfico se encontra a seguir,

o objetivo de curto prazo seria 4.266, enquanto no mais arrojado 4.686. Porém,

o mais importante no curtíssimo prazo seria a extensão da correção que deve

ocorrer proximamente” ...

Depois de ter passado o nível de 4.195 tudo indica que caminha para os objetivos traçados. No retângulo a seguir existem dois parâmetros que devem ser assim interpretados: O primeiro patamar de 4.266,83 deve ser suplantado mesmo que seja por um centésimo para justificar a contagem da onda 5. Observado por outra perspectiva, o target seria em 4.339. Assim, estamos próximos dessa contagem mais conservadora da bolsa.

- David, você comentou de uma contagem mais agressiva, qual seria o objetivo e como encara sua possibilidade?

Como enfatizo vai depender do que vai desenrolar daqui em

diante. Respondendo sua pergunta, o objetivo 4.750 seria precedido por 5 ondas

de menor porte, onde a primeira estaria em ação – objetivo em 4.270. Como pode

notar, é muito próximo do primeiro objetivo acima, o que torna toda atenção

necessária no curto prazo. Siga o Mosca para mais insights.

O SP500 fechou a 4.205, sem alteração; o USDBRL a R$ 5,0445,

com alta de 0,53%; o EURUSD a € 1,0730, com alta de 0,235: e o ouro a

U$ 1.958, com alta de 0,82%.

Fique ligado!

Votei no Lula, mas reconheço que suas declarações para o ditador Maduro foram vergonhosas mesmo.

ResponderExcluir