Efeito colateral #BTC #nasdaq100

Quando a pandemia tomou conta do mundo, ninguém imaginava

que um de seus efeitos colaterais seria o fim da política de juros zero — ao

contrário, no início, a taxa de juros dos títulos de 10 anos americanos chegou a

beirar 0%. É verdade que naquele momento havia muito receio, pois nem uma

vacina existia. Os bancos centrais do planeta que tinham aderido ao QE

resolveram dobrar, triplicar a aposta com uma política fiscal expansionista,

distribuindo dinheiro à população para que pudessem enfrentar a falta de

trabalho.

A lógica financeira prevaleceu, e a inflação ressurgiu. Milton Fridman já dizia que a inflação é um

fenômeno monetário, e naquela época tudo levava a índices de inflação

crescentes: problemas na cadeia produtiva, alta no preço das commodities, falta

de mão de obra. Como diz a conhecida frase: cutucaram o leão com a vara curta.

Passados 3 anos, vivemos hoje um cenário muito diferente no

quesito juros, no mundo inteiro não se fala de outra coisa que não seja sua

elevação. A era de juros baixos é coisa do passado, porém os investidores ainda

não estão preparados para essa mudança, como relata John Authers na Bloomberg.

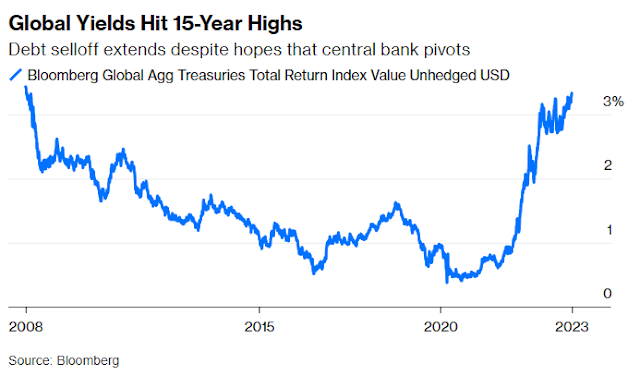

O mais recente enigma do mercado de títulos

É difícil encontrar narrativas limpas nos dias de hoje,

muito menos uma visão consensual. Mas para um enigma realmente irritante,

experimente o mercado de títulos públicos. Há agora um consenso esmagador de

que o Federal Reserve e muitos outros bancos centrais acabaram com a alta dos

juros; E, no entanto, os rendimentos dos títulos públicos globais

estão subindo repentinamente para os níveis mais altos em décadas.

Em todo o mundo, os rendimentos das principais referências

de renda fixa avançaram, com os EUA de 30 anos atingindo seu ponto mais alto

desde 2011, com 4,42%, superando ligeiramente o topo do ano passado. Há apenas

duas semanas, estava pairando abaixo de 4%. Os títulos americanos de 10 anos

chegaram a 4,31%, a apenas um fio de seu pico de 2022. No Reino Unido, o papel

de 10 anos está rendendo seu maior nível em 15 anos (superando em muito a crise

que cercou a curta administração de Liz Truss no ano passado), enquanto seu

homólogo alemão foi à máxima desde 2011. O agregado global de títulos do

governo da Bloomberg atingiu agora seu maior rendimento desde a véspera da

crise financeira global no final de 2007:

O movimento ocorre apenas um dia depois que a ata da reunião do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês) de julho foi publicada mostrando que as autoridades ainda estavam vendo os riscos de alta para a inflação, aventando a possibilidade de novos aumentos de juros.

Isso também foi claramente seguido por previsões de que os

10 anos terão que avançar mais, vindas de figuras conhecidas como o fundador da

Pimco, Bill Gross, que acha que devem ser 4,5%, e o ex-secretário do Tesouro

Larry Summers, que estima que devem ser 4,75%. Estas previsões não são estranhas,

e apenas implicam um retorno às normas que vigoraram por muitos anos antes da

crise de 2008. Christopher Verrone, da Strategas Research Partners, disse que

ficou impressionado com a previsão de Summers. "Isso não seria

historicamente incomum, já que as décadas de 1960, 1990 e 2000 passaram grande

parte do tempo acampadas naquela zona (ou superior)." Mas por que

exatamente isso está acontecendo agora?

Não é inflação

Dividindo o rendimento de 10 anos em seus componentes de 1)

inflação esperada implícita subtraindo o rendimento dos Títulos Protegidos

contra a Inflação do Tesouro e 2) o rendimento real (o que sobra), descobrimos

que a mudança nas projeções para os níveis de preços não teve muito a ver,ou

menos, nada a ver com isso. Tanto a alta do ano passado para um pico em outubro

quanto a última alta foram impulsionadas pelos rendimentos reais, que eram

negativos antes dos preços ao consumidor decolarem, e agora estão perto de 2%.

Isso implica um aperto significativo das condições financeiras:

"O impulso para rendimentos reais mais altos parece estar em jogo globalmente. É provável que uma mudança estrutural para longe dos níveis da era GFC esteja em andamento, e um spread de 2% ou mais acima das expectativas de inflação faça sentido para o rendimento do Tesouro de 10 anos", disse Yung-Yu Ma, diretor de investimentos da BMO Wealth Management. "Os movimentos de rendimento podem ocasionalmente assumir uma natureza violenta à medida que traders e investidores se reposicionam. Estamos surpresos com o momento do movimento recente, mas não com a direção." Sua própria previsão para o equilíbrio é de cerca de 4,5% - mas ele não esperava atingir esse nível até o ano que vem.

Um aumento nos rendimentos reais pode pressagiar uma crise,

mas também pode mostrar uma crença em uma economia resiliente na qual as taxas

de juros mínimas pós-GFC não serão mais apropriadas.

Os investidores estão posicionados para rendimentos mais

baixos, não mais altos

O movimento não foi impulsionado por grandes mudanças dos

investidores de longo prazo, que estão cada vez mais inclinados a ver os

títulos do Tesouro como uma "compra" agora que o Fed parece ter

terminado com aumentos de juros. Nos EUA, a alta assustou os investidores, que

entraram em 2023 bastante confiantes de que o pico do rendimento havia sido

atingido em outubro passado. Os gestores de ativos, conforme rastreado nos

dados de compromisso dos traders, são atualmente futuros longos do Tesouro de

10 anos na maior extensão desde o GFC, o que significa que eles estão

posicionados para que os preços dos títulos subam e os rendimentos caiam. Isso

é exatamente o oposto da última grande alta de títulos no verão de 2007, quando

a crise estava tomando forma e os gestores estavam fortemente posicionados para

que os rendimentos continuassem subindo. (Eles fizeram exatamente o oposto.)

Se os rendimentos continuarem subindo, isso pode criar tanta dor para os investidores quanto a grande queda em 2007 e 2008.

Não muito mais alto, mas por mais tempo

Então, por que exatamente isso está acontecendo agora? Para

Tom Garretson, estrategista sênior de portfólio da RBC Wealth Management, o que

mudou foi a alteração das expectativas de corte de juros dos mercados para

2024. Embora haja confiança de que o pico das taxas está chegando, também há

uma crença crescente de que as taxas levarão um tempo para cair novamente.

Quando o Fed começar a cortar, pode acabar caindo apenas para um nível em torno

de 3,5%, disse ele, um fator-chave que talvez esteja no centro do aumento dos

rendimentos.

reflete em grande parte uma economia doméstica

surpreendentemente forte e preocupações com a inflação, enquanto a oferta

iminente do Tesouro, a diminuição da demanda global por Treasuries juntamente

com a venda direta, em meio à liquidez tipicamente baixa de agosto, podem ser

fatores auxiliares que também estão ajudando a elevar os rendimentos. No

curto prazo, as taxas reais são um vento contrário à medida que as avaliações

se ajustam, mas enquanto as taxas reais estiverem subindo pelas razões certas,

os ativos de risco ainda podem funcionar em horizontes mais longos.

Em outras palavras, se os mercados estiverem certos em sua

avaliação atual de que a economia está mais forte do que se pensava

anteriormente e não atingirá uma recessão, então o aumento dos rendimentos

reais é apropriado. Quaisquer problemas para ativos de risco serão mitigados

por essa força econômica.

É difícil a adaptação para novos tempos, eu mesmo ainda sou

levado a raciocinar de bate-pronto, quando uma determinada operação apresenta

taxa de retorno “parecendo” elevada, quando na verdade não é, considerando que

o título de menor risco —bonds americanos — é de 5% a.a. A grande maioria dos

investidores não teve a experiência de um ambiente onde juros de 5% a.a. são normais.

Os adeptos do bitcoin sentiram na pele, esta noite caiu

cerca de 5%. Uma reportagem publicada no Wall Street Journal cita que Elon Musk

vendeu parte de sua posição depois jogar a prejuízo U$ 373 milhões na empresa

Space X.

Essa queda levou a um objetivo de curto prazo diferente do

que eu imaginava quando publiquei o post --- o bitcoin está largado --- Nada de

muito díspar, apenas que a correção da onda B verde teve um outro desenrolar, conforme gráfico

a seguir.

A primeira base se encontra entre U$ 25,3 mil / U$ 23,8 mil. O leitor que já está ficando escolado em Elliot Wave percebe que estamos dentro de uma correção, sendo assim, até ao redor de U$ 20 mil pode chegar, debaixo desse nível começa aumentar as chances de queda abaixo das mínimas do ano passado, ao redor de 16 mil.

O Mosca vem alertando que, do ponto de vista técnico,

o gráfico de juros mudou, e se pode esperar taxas mais elevadas nos anos

seguintes. Daqui a 5 anos, será que ficaremos espantados se os juros de 10 anos

estiverem em 7%/8% a.a.? Observando o gráfico a seguir de longo prazo, não se

pode descartar essa hipótese.

Outro fator que está atrapalhando demais os gestores de portfólio é a correlação positiva entre os bonds e as ações. É tido como de boa técnica uma carteira contendo parcela em bonds e ações de tal maneira que, quando a correlação é negativa, um sobe quando o outro desce, o famoso 60/40 cujo conceito comentei diversas vezes. Acontece que mudou, a correlação ficou positiva e mais parecida como o que ocorria na década de 80.

No Post wall-street-we-have-problem fiz os seguintes comentários sobre a nasdaq100: ...” Para não complicar a vida, vou usar o gráfico da opção “Não Terminou” e colocar as observações para que essa seja descartada ou aceita.

Descarte: se a nasdaq100 cair

abaixo de 14.600, vou ter que elevar muito a chance do cenário “Terminou”

embora não seja mandatório não se espera que nessa condição retraia mais.

Aceitação: se houver a

formação de 5 ondas como destacado na elipse. Em acontecendo, depois definimos

os pontos de entrada” ...

A nasdaq100 se encontra em 14.600 corroborando o cenário “Terminou” que passa a prevalecer daqui em diante. A onda 4 verde é um pouco traiçoeira e combina de certa forma com o momento vivido. Andrew Baptiste, meu mentor na área de Elliot Wave define essa onda da seguinte forma “Desapontamento - mercado comprado e confortável, mas desconfortável pela falta de acompanhamento de fundamentos cada vez mais otimistas” ...

A onda 4

verde pode terminar em 14.150 / 13.650 / 13.100, confesso que vou

ficar preocupado abaixo de 13.650.

Outro dia desenterrei minha opção que vislumbrava uma queda mais profunda na bolsa para ver se poderia descartar. Não posso! Considero que a chance seria de 25% de acontecer vejam a seguir. Nessas condições a nasdaq100 teria terminado a onda B azul e estaria rumo a onda C azul que levaria a níveis nada agradável entre 10 mil / 9,5 mil, uma queda para ninguém colocar defeito.

- Puxa David, quer estragar meu final de semana?

Meu amigo, esse é um cenário com 25% de chance por enquanto,

não estou trabalhando com ele. Acima comentei os níveis em que precisamos

acompanhar. Também alguma coisa muito séria deveria acontecer para tanto.

O Mosca fica com um cenário até que o mercado mostre que não estava correto, e de forma normal mudamos de posição sem nenhum problema pois nosso compromisso é com o bolso e respeitamos o que o mercado quer nos dizer.

O SP500 fechou a 4.369, sem variação; o USDBRL a R$ 4,9705, com queda de 0,11%; o EURUSD a € 1,0870, sem variação; e o ouro a U$ 1.888, sem variação.

Fique ligado!

Comentários

Postar um comentário